La divergencia en el trading es una de las señales de alerta temprana más confiables que ayuda a los traders a identificar posibles cambios de tendencia con mayor confianza.

En esencia, la divergencia es un estudio del momentum. Cuando el precio alcanza un nuevo máximo o mínimo, pero el indicador no confirma este movimiento, sugiere que la fuerza de compra o venta está disminuyendo.

Los traders a menudo utilizan la divergencia en combinación con el análisis de tendencias , la estructura de velas y los niveles de soporte o resistencia para mejorar la toma de decisiones.

Definición

La divergencia en el trading se refiere a una situación en la que el precio de un instrumento financiero se mueve en una dirección mientras que un indicador técnico se mueve en otra.

Este desacuerdo entre la acción del precio y el comportamiento del indicador a menudo indica que la tendencia actual puede estar debilitándose.

La divergencia se utiliza en los mercados de divisas, acciones, materias primas e índices, y es especialmente valorada porque puede alertar a los traders sobre un posible cambio antes de que se haga visible en el gráfico.

Cómo se siente la divergencia en la vida cotidiana

Imagina a dos personas subiendo una colina juntas. Una sigue avanzando, intentando llegar a la cima, pero la otra se arrastra lentamente.

Desde la distancia parece que siguen subiendo al mismo ritmo, pero si se mira con atención se ve que el impulso ya no es compartido.

La divergencia funciona de la misma manera en los mercados: el precio parece subir o bajar, pero el indicador revela que la fuerza que lo impulsa se está debilitando. Esa discreta desconexión suele ser la primera señal de que la dirección podría estar a punto de cambiar.

¿Qué impulsa la formación de una divergencia?

La divergencia se produce porque los indicadores de impulso como el RSI, el MACD o los osciladores estocásticos miden la velocidad y la fuerza de los movimientos de los precios en lugar del precio en sí.

Cuando el impulso disminuye mientras el precio continúa expandiéndose, el indicador comienza a crear picos o valles diferentes a los del gráfico de precios. Esta diferencia puede indicar un agotamiento en el movimiento predominante.

Por ejemplo, si un par de divisas imprime un máximo más alto durante una tendencia alcista pero el RSI forma un máximo más bajo, entonces el impulso ya no respalda la tendencia alcista.

El debilitamiento de la fuerza suele preceder a un retroceso o una reversión completa. Esta relación explica por qué la divergencia se considera una señal adelantada y no rezagada.

Dónde aparece la divergencia con mayor frecuencia

La divergencia tiende a formarse en entornos donde el impulso cambia más rápidamente que el precio:

Fin de las tendencias fuertes: a medida que los compradores o los vendedores se cansan, los indicadores se quedan atrás.

Durante las correcciones: a menudo aparecen divergencias ocultas mientras el precio se mueve temporalmente contra la tendencia principal.

Cerca de zonas de soporte o resistencia importantes: el impulso comienza a cambiar incluso si el precio rompe niveles temporalmente.

Durante picos impulsados por noticias: los movimientos bruscos pueden extender demasiado el precio, revelando divergencias de corta duración.

Tipos de divergencia

Hay dos formas principales de divergencia que los traders estudian.

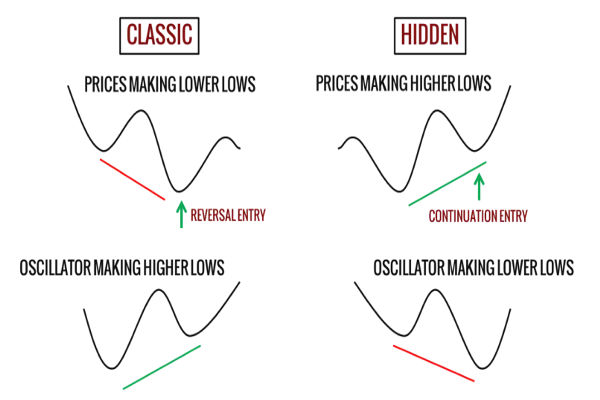

1. Divergencia regular

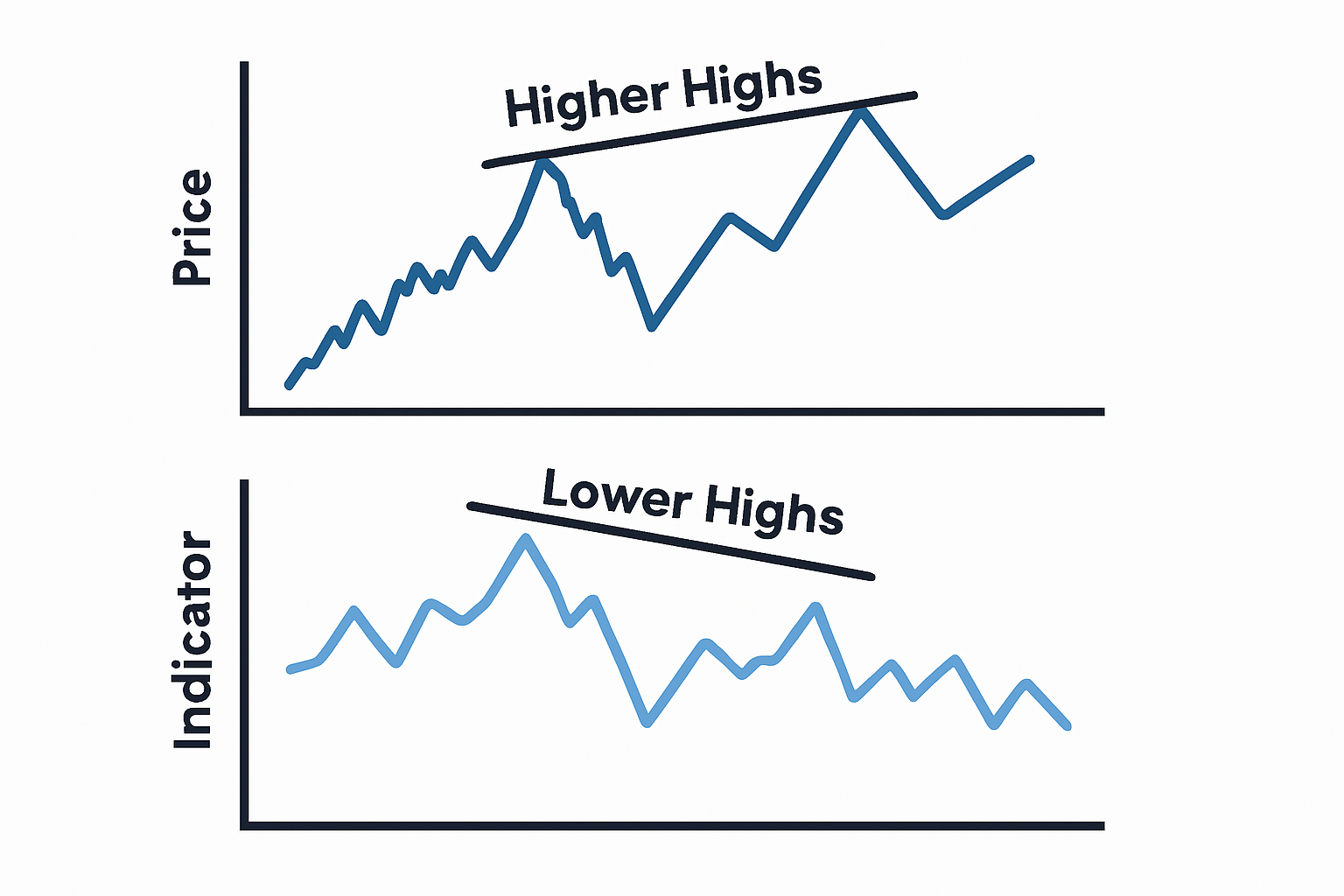

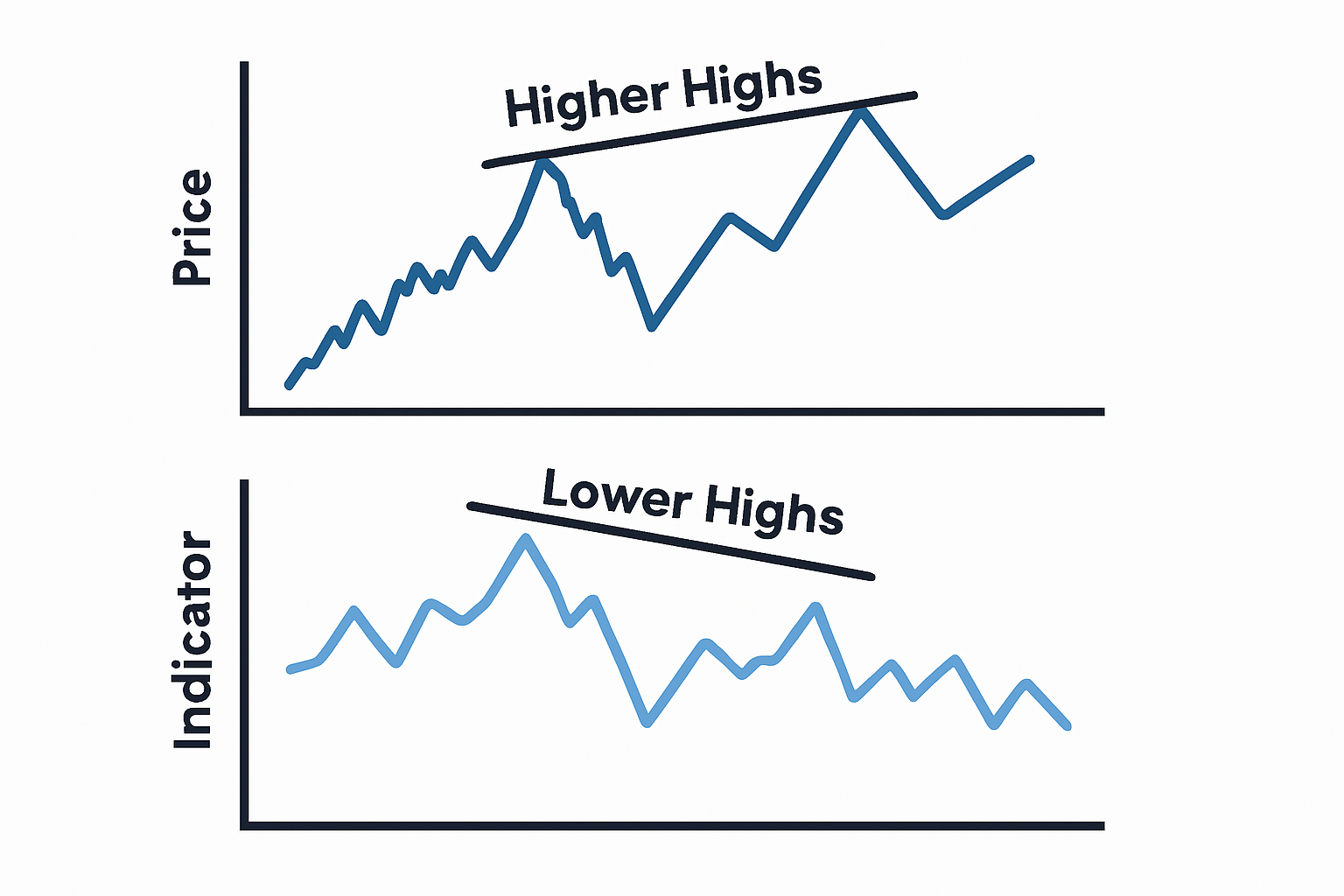

La divergencia regular indica un posible cambio de tendencia. Si el precio alcanza un máximo más alto, pero el indicador alcanza un máximo más bajo, sugiere que la presión de venta está aumentando, aunque el precio siga subiendo.

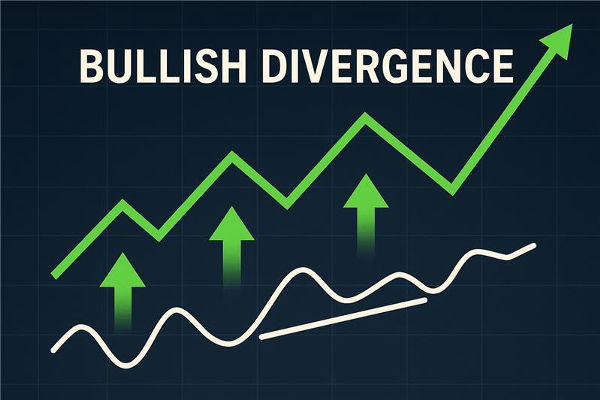

Esto se conoce como divergencia regular bajista. Por el contrario, si el precio forma un mínimo más bajo, pero el indicador forma un mínimo más alto, se trata de una divergencia regular alcista, lo que indica que la tendencia bajista podría perder fuerza.

2. Divergencia oculta

La divergencia oculta indica una posible continuación de la tendencia. Suele aparecer durante movimientos correctivos dentro de una tendencia fuerte. Si el precio forma un mínimo más alto mientras el indicador forma un mínimo más bajo, sugiere una continuación alcista.

Si el precio alcanza un máximo más bajo mientras el indicador forma uno más alto, sugiere una continuación bajista. La divergencia oculta ayuda a los traders a mantenerse alineados con la dirección dominante del mercado.

Cómo la divergencia puede cambiar tus operaciones

Impacto en las entradas, salidas y riesgos

La divergencia puede influir en tu enfoque de una operación. Una divergencia bajista puede impedirte comprar demasiado tarde en una tendencia alcista.

Una divergencia alcista puede ayudarle a evitar vender en corto en una tendencia bajista que se debilita. También influye en el momento de salida: la divergencia durante una posición suele indicar que el movimiento está perdiendo fuerza, lo que lleva a los traders a ajustar los stops, escalar posiciones o recoger beneficios.

Los diferenciales y los costos directos de transacción no cambian debido a la divergencia, pero el riesgo sí.

La divergencia advierte que la tendencia puede ser frágil, por lo que las rupturas se vuelven menos fiables y las reversiones más probables. Esto significa que los traders deben ajustar el tamaño de la posición o el momento de entrada cuando se presenta divergencia.

Buena situación:

La divergencia aparece después de oscilaciones limpias y bien definidas en una tendencia.

El precio se acerca a un nivel fuerte en el que es plausible una reversión.

Tanto el indicador como el precio muestran patrones simétricos y legibles.

Mala situación:

La divergencia aparece en mercados laterales ruidosos.

Las oscilaciones de los indicadores no son claras o presentan un retraso considerable.

El trader trata la divergencia como una reversión garantizada en lugar de una advertencia.

Ejemplos prácticos de divergencia

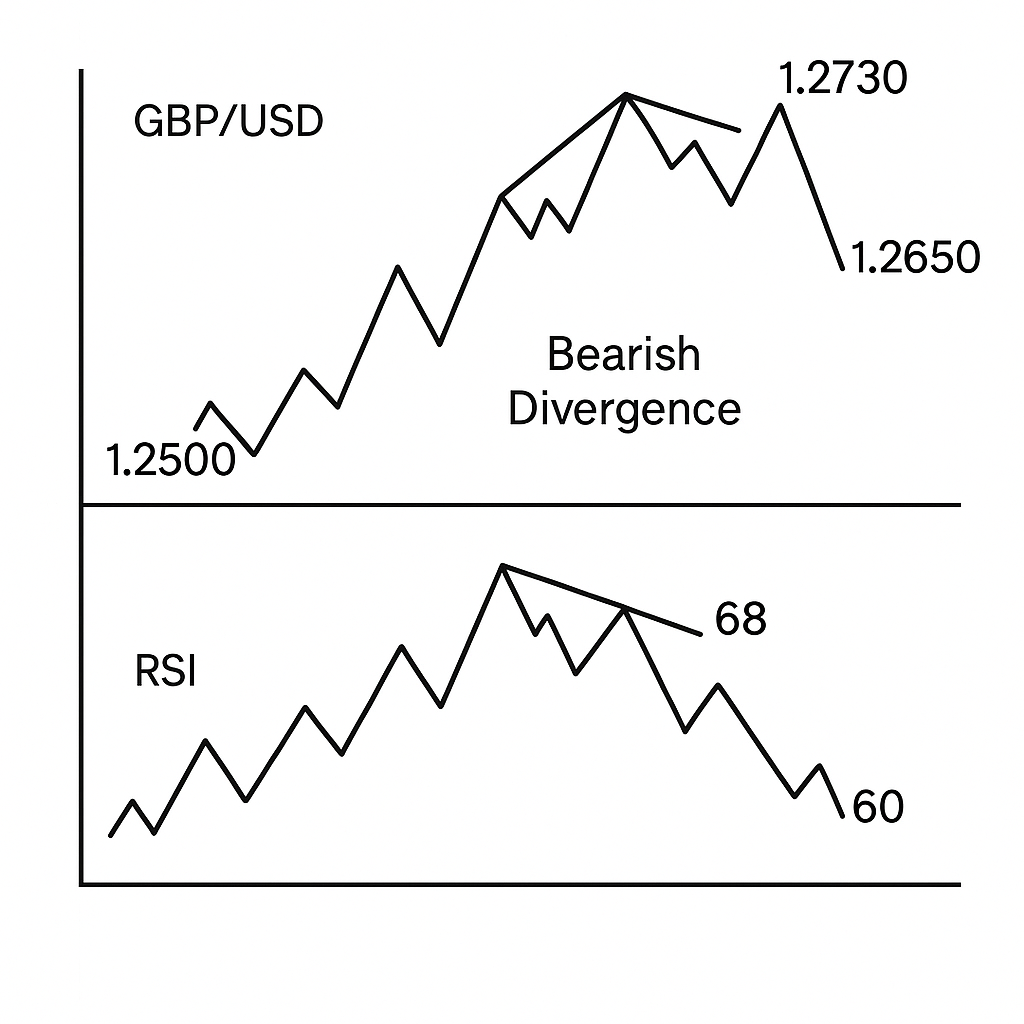

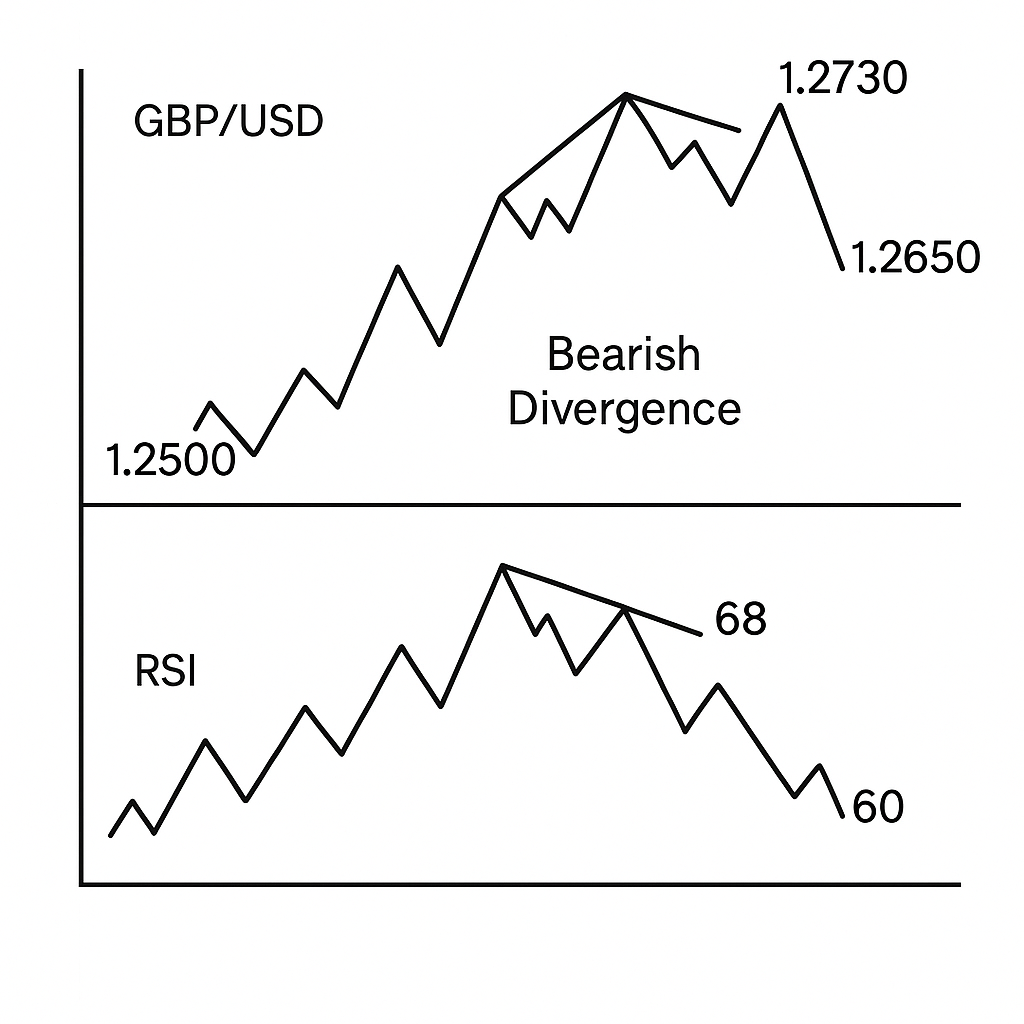

Imagina que el GBP/USD sube de 1,2500 a 1,2700 y luego sube ligeramente hasta 1,2730. En el gráfico, esto parece indicar una fortaleza continua. Pero su RSI muestra algo diferente: en 1,2700, el RSI alcanzó un máximo de 68, y en 1,2730, solo alcanza un máximo de 60.

El precio marcó un máximo más alto; el impulso marcó un máximo más bajo. Esto es una divergencia bajista.

Si compras a 1,2730 creyendo que la tendencia alcista continuará, podrías verte afectado cuando el GBP/USD caiga hacia 1,2650. Pero si detectas la divergencia de antemano, puedes esperar un retroceso o incluso omitir la operación.

La idea central es que el precio intentó subir, pero la fuerza que lo impulsaba se debilitó.

Cómo identificar la divergencia

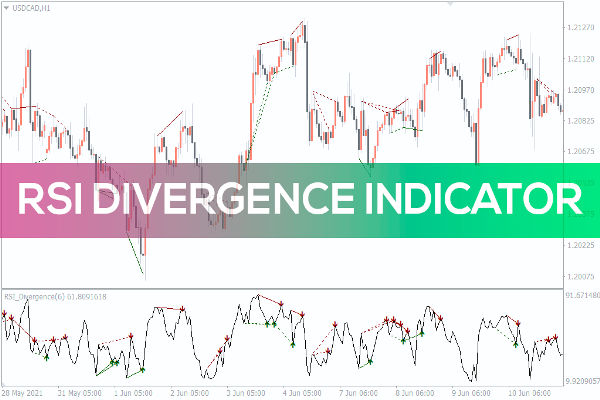

Los traders aplican la divergencia principalmente con osciladores porque estas herramientas expresan naturalmente el impulso.

El RSI es uno de los más utilizados porque su estructura hace que las divergencias sean fáciles de reconocer.

MACD (convergencia/divergencia de medias móviles) también proporciona cambios de impulso claros a través de su histograma y la interacción de la línea de señal.

Los osciladores estocásticos ofrecen una visión similar, particularmente durante condiciones de mercado de sobrecompra o sobreventa.

Si bien estos indicadores difieren en su fórmula, cumplen la misma función en el análisis de divergencia. Ayudan a los traders a detectar cuándo las tendencias de impulso divergen de las tendencias de precios. Esta comparación fortalece el reconocimiento de patrones y fomenta una interpretación rigurosa del mercado.

Cómo comprobar la divergencia antes de hacer clic en comprar o vender

Abra su gráfico y observe la estructura de oscilación de precios.

Compare los máximos y mínimos del indicador con los máximos y mínimos del precio.

Una tendencia normal y saludable muestra indicadores y precios moviéndose juntos.

Una condición de riesgo muestra que el precio alcanza nuevos extremos mientras el indicador no lo confirma.

Verifique múltiples períodos de tiempo para filtrar el ruido.

Revise la divergencia especialmente antes de entrar en los extremos de la tendencia.

Consejo: Compruebe si hay divergencia cada vez que prepare una operación cerca de una zona de soporte o resistencia importante.

Términos relacionados

Cambio de tendencia: un cambio de tendencia ocurre cuando la dirección predominante del mercado cambia de ascendente a descendente o viceversa, lo que indica un cambio en el impulso general de los precios.

Indicador de impulso: un indicador de impulso mide la velocidad y la fuerza de los movimientos de precios para ayudar a los traders a evaluar si una tendencia está ganando o perdiendo fuerza.

Acción del precio : La acción del precio se refiere al estudio del movimiento bruto del mercado sin depender en gran medida de indicadores, centrándose en cambio en patrones, estructura y comportamiento de velas.

Preguntas frecuentes (FAQ)

1. ¿Qué indica la divergencia en el trading?

La divergencia indica que el impulso que impulsa el movimiento del precio se está debilitando. Este debilitamiento puede provocar una reversión o una continuación de la tendencia, dependiendo de si la divergencia es regular u oculta.

2. ¿Es la divergencia una señal de trading confiable?

La divergencia es una herramienta respetada, pero no es infalible. Los traders suelen combinarla con el análisis de soporte y resistencia, la evaluación de tendencias o los indicadores de confirmación para mejorar la fiabilidad.

3. ¿Qué indicador es mejor para detectar divergencias?

El RSI se usa comúnmente debido a sus claros puntos de oscilación, pero el MACD y los osciladores estocásticos también son efectivos. La mejor opción depende del estilo analítico del trader.

Resumen

La divergencia es un concepto crucial en el trading, ya que resalta el desequilibrio entre el precio y el impulso. Cuando se utiliza con un análisis técnico riguroso, la divergencia puede alertar a los traders sobre posibles reversiones y ayudar a validar los patrones de continuación de tendencia.

Comprender su estructura, reconocer sus señales e integrarlo con un contexto de mercado más amplio permite que tanto los traders nuevos como los en desarrollo desarrollen habilidades analíticas más sólidas.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.