El S&P 500 es considerado el principal índice de referencia del mercado bursátil estadounidense de gran capitalización. Compuesto por aproximadamente 500 de las mayores empresas que cotizan en bolsa en Estados Unidos, ofrece una amplia exposición a numerosos sectores de la economía. Este artículo va a explicar qué es, cómo invertir en S&P 500 y sus razones clave.

Para muchos inversores individuales e institucionales, invertir en el S&P 500 representa una forma sencilla y eficaz de participar en el crecimiento de las principales corporaciones estadounidenses, sin la necesidad de seleccionar acciones individuales ni dedicar horas a analizar mercados.

Cómo invertir en S&P 500: ¿Qué es el índice S&P 500?

El S&P 500 (Standard & Poor's 500) es un índice bursátil que sigue el desempeño de aproximadamente 500 de las mayores empresas estadounidenses por capitalización de mercado. Es administrado por S&P Dow Jones Indices y se utiliza comúnmente como indicador de la salud general del mercado de valores estadounidense.

Características clave del S&P 500

1. Ponderación por capitalización de mercado

A diferencia de otros índices que utilizan ponderaciones igualitarias, el S&P 500 se basa en la capitalización de mercado de las empresas: aquellas con mayor valor de mercado tienen un peso más significativo en el índice. Por ello, las grandes empresas tecnológicas (como Apple, Microsoft o Amazon) suelen dominar su desempeño.

2. Diversificación sectorial

El índice abarca múltiples sectores económicos clave, incluyendo tecnología, salud, finanzas, consumo discrecional, energía, materiales y comunicaciones, entre otros. Aunque las ponderaciones no son iguales (la tecnología suele tener la mayor participación), esta diversificación ayuda a mitigar los riesgos asociados a la volatilidad de un solo sector.

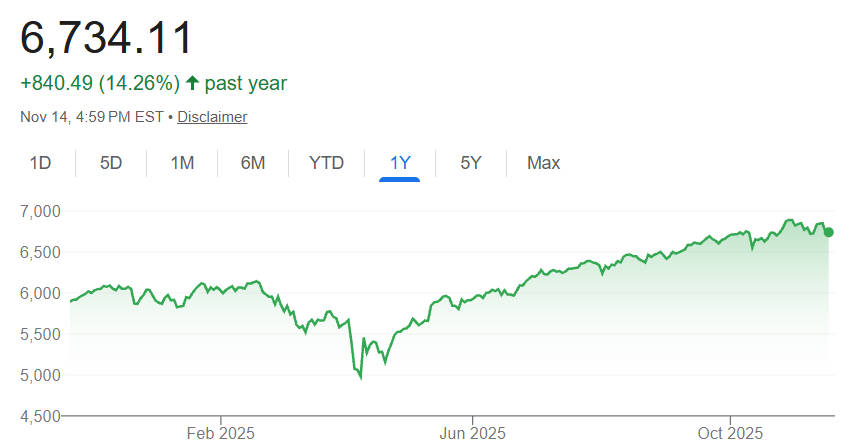

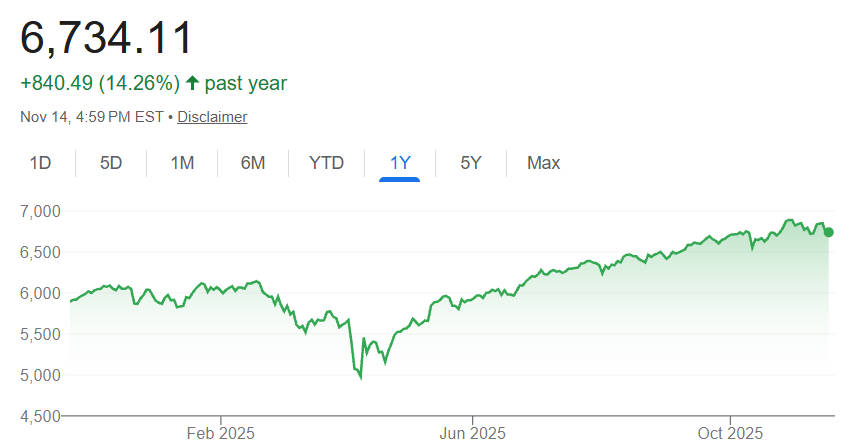

3. Rendimiento histórico

A largo plazo, el S&P 500 ha ofrecido sólidos rendimientos compuestos, con un promedio anualizado de alrededor del 10% en los últimos 50 años (incluyendo dividendos reinvertidos). Es importante recordar que, como cualquier inversión, sufre períodos de volatilidad y caídas temporales, pero su tendencia a largo plazo ha sido alcista.

Cómo invertir en S&P 500: Razones clave

1. Beneficios de la diversificación

Invertir en el S&P 500 te da acceso inmediato a una cartera diversificada de 500 empresas de gran capitalización. Esta diversificación reduce el riesgo que asumes en comparación con la tenencia de unas pocas acciones individuales.

2. Eficiencia en costos

Muchos ETF y fondos indexados que replican el S&P 500 tienen comisiones muy bajas. Por ejemplo, algunos ETF líderes cobran tan solo un 0,03 % anual. A largo plazo, los bajos costos ayudan a preservar una mayor parte de sus ganancias.

3. Sencillez y accesibilidad

En lugar de analizar y seleccionar acciones individuales, puede obtener una amplia exposición al mercado en una sola transacción. Esto hace que el S&P 500 sea particularmente atractivo para quienes prefieren un enfoque pasivo de "comprar y mantener".

4. Potencial de crecimiento a largo plazo

Históricamente, reinvertir los dividendos y mantener las inversiones a largo plazo ha permitido a los inversores beneficiarse del interés compuesto. Si bien el rendimiento pasado no garantiza resultados futuros, el S&P 500 ha experimentado un crecimiento significativo durante décadas.

Cómo invertir en S&P 500: Formas comunes

1. A través de fondos indexados

Los fondos indexados al S&P 500 replican el índice al mantener una cartera de acciones idéntica (o muy similar) con la misma ponderación. Los fondos mutuos y los fideicomisos de inversión son vehículos comunes. Estos fondos suelen tener costos muy bajos y son ideales para inversores a largo plazo.

2. A través de ETFs (Fondos Cotizados en Bolsa)

Los ETF son quizás la forma más sencilla para que los inversores individuales accedan al S&P 500. Se compran participaciones del ETF igual que si fueran acciones. Algunos de los principales ETF del S&P 500 son:

VOO (Vanguard S&P 500 ETF) — ratio de gastos muy bajo del 0,03%.

SPY (SPDR S&P 500 ETF Trust) — más líquido, pero con un ratio de gastos más alto (alrededor del 0,09 por ciento).

IVV (iShares Core S&P 500 ETF) — también alrededor del 0,03 por ciento.

Es importante comparar estos ETF según tus objetivos: si priorizas los costos, elige VOO o IVV; si necesitas mayor liquidez para negociar con frecuencia, SPY puede ser una mejor opción.

3. Mediante derivados (futuros u opciones)

Los inversores más experimentados pueden utilizar futuros u opciones del S&P 500 para obtener exposición al mercado. Este método requiere conocimientos avanzados, ya que conlleva un mayor riesgo, incluyendo requisitos de margen (dinero inicial para operar) y apalancamiento (que amplifica tanto las ganancias como las pérdidas). No es recomendado para inversores principiantes.

4. Indexación directa

La indexación directa consiste en replicar el S&P 500 comprando todas (o la mayoría) de las 500 empresas que lo componen, con la misma ponderación que tienen en el índice. Este enfoque puede ofrecer ventajas fiscales (por ejemplo, mediante la compensación de pérdidas fiscales entre acciones ganadoras y perdedoras), pero requiere un capital considerable y una dedicación mayor para mantener la cartera actualizada (ya que el índice modifica su composición periódicamente).

Cómo invertir en S&P 500: Proceso paso a paso a través de un ETF o un fondo indexado

La primera etapa es seleccionar una plataforma de inversión que ofrezca acceso a ETF o fondos indexados del S&P 500 (muchos de ellos domiciliados en Estados Unidos). Algunos factores clave a considerar son:

Comisiones y tarifas de negociación: Busca plataformas con comisiones cero para la compraventa de ETF.

Soporte para acciones fraccionadas: Si inviertes pequeñas cantidades, esta característica te permite comprar partes de una acción, en lugar de tener que comprar una acción completa.

Facilidad de financiación: Verifica cómo puedes depositar fondos (transferencia bancaria, tarjeta de crédito, etc.) y los costos de conversión de moneda (si tu divisa local no es el dólar estadounidense).

Seguridad y reputación: Elige un bróker regulado por entidades reconocidas (como la SEC en Estados Unidos o la CNMV en España) para proteger tu capital.

2. Abre y deposita fondos en tu cuenta

Una vez que hayas elegido un bróker, completa el proceso de apertura de cuenta (que suele incluir una verificación de identidad, según la normativa anti-lavado de dinero). Luego, deposita la cantidad de dinero que quieres invertir. Recuerda que, si inviertes en ETF domiciliados en EE.UU., se producirá una conversión de moneda, por lo que debes tener en cuenta los costos de cambio (algunas plataformas ofrecen tasas más competitivas que otras).

3. Selecciona tu fondo o ETF del S&P 500

Compara las opciones disponibles utilizando las siguientes métricas para tomar la mejor decisión:

Índice de gastos (Expense Ratio): Cuanto menor sea, mejor, ya que afecta directamente tu rendimiento neto.

Error de seguimiento: La precisión con la que el fondo o ETF replica el desempeño del S&P 500. Un error bajo (inferior al 0.1%) es ideal.

Activos bajo gestión (AUM): Los fondos con más AUM suelen ser más líquidos y estables.

Política de dividendos: Algunos ETF reinvierten automáticamente los dividendos, mientras que otros los pagan en efectivo. Elige la opción que se adapte a tus objetivos (si buscas crecimiento, reinvertir los dividendos es más beneficioso).

Aquí tenéis una comparativa de algunos de los principales ETF:

| ETF |

Ratio de gastos |

Liquidez / Fortalezas clave |

| VOO |

0,03 por ciento |

Coste extremadamente bajo, ideal para inversores a largo plazo |

| ESPIAR |

~0,09 por ciento |

Volumen de negociación y liquidez muy elevados |

| IVV |

0,03 por ciento |

Bajo costo, goza de la confianza de muchos inversores |

4. Realice su pedido de compra

Una vez seleccionado el ETF o fondo, decide el tipo de orden que quieres realizar:

Orden a mercado: Se ejecuta inmediatamente al precio de mercado actual. Es la opción más rápida y sencilla, ideal para inversores a largo plazo que no se preocupan por pequeños movimientos de precio.

Orden limitada: Se ejecuta solo si el precio del ETF alcanza el nivel que tú elijas. Es útil si quieres comprar a un precio específico, pero puede tardar más en ejecutarse (o incluso no ejecutarse si el precio no llega al nivel establecido).

Si tu bróker admite acciones fraccionadas, puedes invertir cualquier cantidad en dólares (por ejemplo, $50 o $100) en lugar de tener que comprar una acción completa (que puede costar más de $400 en el caso de VOO o IVV).

5. Establece una estrategia de inversión recurrente

Para reducir el riesgo de "equivocarse al momento de comprar" (es decir, invertir todo cuando el mercado está en un pico), recomendamos utilizar la estrategia de Promedio de Costo en Dólares (DCA, por sus siglas en inglés). Consiste en invertir una cantidad fija a intervalos regulares (por ejemplo, $100 al mes), independientemente del precio del mercado. Así, compras más participaciones cuando el precio es bajo y menos cuando es alto, reduciendo la volatilidad y estabilizando tu costo promedio de inversión.

Por qué elegir EBC Financial Group

EBC resuelve dos problemas importantes a los que se enfrentan los traders latinoamericanos: la escasez de brókers locales con acceso directo al mercado accionario estadounidense y el hecho de que muchos brókers internacionales no aceptan depósitos en la moneda de LATAM. Con EBC, usted obtiene:

Una cuenta verificada para todas las principales acciones estadounidenses.

Propiedad total de acciones reales, no solo CFD (contratos por diferencia).

Financiación fluida en la moneda de su país y conversión instantánea a USD.

Plataforma fácil de usar, adecuada tanto para principiantes como para operadores experimentados.

Regulada a nivel mundial (FCA, CIMA, ASIC), lo que garantiza la transparencia y la seguridad de los fondos.

Cómo invertir en S&P 500: Gestionando su inversión

1. Seguimiento del desempeño

Utilice el panel de control de su corredor o herramientas de terceros (como sitios web financieros o plataformas de seguimiento de cartera) para supervisar el rendimiento de su inversión en el S&P 500. Compruebe si hay errores de seguimiento, desviaciones del fondo y otras anomalías.

2. Reequilibrio

Si la parte de su cartera que corresponde al S&P 500 crece de forma desproporcionada en comparación con otros activos, quizá le convenga reequilibrarla. Por ejemplo, podría vender parte de su exposición al S&P y reinvertir en otras clases de activos para mantener la asignación objetivo.

3. Consideraciones fiscales

Dividendos: La mayoría de los ETF del S&P 500 pagan dividendos. Estos pueden estar sujetos a retenciones o impuestos locales según su jurisdicción.

Ganancias de capital: La venta de acciones puede generar impuestos sobre las ganancias de capital.

Inversores no estadounidenses: Si se encuentra fuera de los EE. UU., verifique las leyes fiscales locales y si su corredor retiene el impuesto sobre dividendos estadounidense.

4. Gestión de riesgos

Tenga en cuenta el riesgo de concentración: unas pocas empresas grandes (especialmente en el sector tecnológico) representan una gran parte del S&P 500.

Mantén una cartera diversificada en diferentes clases de activos para no estar sobreexpuesto únicamente a acciones estadounidenses de gran capitalización.

Cómo invertir en S&P 500: Estrategias alternativas

1. Fondos S&P 500 de igual ponderación

A diferencia del S&P 500 tradicional (ponderado por capitalización), los fondos de igual ponderación otorgan el mismo peso a cada una de las 500 empresas. Esto reduce el predominio de las grandes tecnológicas y da más importancia a las empresas medianas y pequeñas del índice. Esta estrategia puede ofrecer rendimientos diferentes al índice tradicional, especialmente en periodos en los que las empresas medianas outperforman a las grandes.

2. Opciones y derivados del S&P 500 (para inversores avanzados)

Las estrategias con opciones del S&P 500 (como las opciones cubiertas o las opciones de venta protectoras) pueden utilizarse para generar ingresos adicionales (mediante la venta de opciones) o para proteger tu cartera contra caídas del mercado (mediante la compra de opciones put). Estas estrategias son más avanzadas, requieren conocimientos específicos y conllevan riesgos adicionales, por lo que solo son recomendables para inversores experimentados.

3. Inversión factorial o temática a través de la exposición al S&P 500

Puedes combinar la exposición al S&P 500 con estrategias basadas en factores (como valor, impulso, calidad o volatilidad) o estrategias temáticas (como innovación tecnológica, energías renovables o salud digital). Algunas plataformas de indexación directa te permiten personalizar tus posiciones en el S&P 500 para reflejar estos factores o temas, adaptándolos a tus objetivos de inversión.

Estudio de caso: Inversión hipotética a largo plazo

Supongamos que decides invertir $1.000 por mes en el ETF VOO (ratio de gastos de 0.03%) durante 10 años, utilizando la estrategia de Promedio de Costo en Dólares (DCA):

Aportación anual: $12.000 (12 meses x $1.000).

Aportación total en 10 años: $120.000.

Suponiendo una rentabilidad anualizada histórica del 10% (incluyendo dividendos reinvertidos), tu cartera podría crecer a aproximadamente $210.000 al final de los 10 años.

Este ejemplo muestra el poder del interés compuesto y la disciplina de invertir de forma recurrente. Incluso ante la volatilidad del mercado (como caídas temporales), las aportaciones mensuales ayudan a estabilizar los costos y a reducir el riesgo de una mala elección del momento de la compra.

Preguntas frecuentes

¿Puedo comprar directamente el índice S&P 500?

R: No, no puedes comprar el índice directamente. Debes invertir en un fondo (ETF o fondo mutuo) que replique el S&P 500.

¿Qué ETF es el mejor para el S&P 500: VOO, SPY o IVV?

A: Depende de tus objetivos. VOO e IVV tienen costes muy bajos (alrededor del 0,03 por ciento), mientras que SPY ofrece una liquidez extremadamente alta pero cuesta más (alrededor del 0,09 por ciento).

¿Cuánto dinero necesito para empezar a invertir en el S&P 500?

R: Depende de tu corredor. Si tu corredor ofrece acciones fraccionadas, puedes empezar con una pequeña cantidad. Para comprar acciones completas, necesitas al menos el dinero suficiente para comprar una acción.

¿Debo invertir todo de una vez o utilizar el promedio del costo en dólares?

R: El promedio del costo en dólares ayuda a reducir el riesgo de fluctuación temporal al distribuir su inversión a lo largo del tiempo. Invertir una suma global puede ser beneficioso si los mercados suben, pero conlleva un mayor riesgo.

¿Cuáles son las implicaciones fiscales de invertir en el S&P 500?

R: Depende de tu país. Es posible que tengas que pagar impuestos sobre dividendos, ganancias de capital o ambos. Los inversores no estadounidenses deben tener en cuenta los tipos de retención y la legislación fiscal local.

¿Está realmente diversificado el S&P 500?

R: Si bien el S&P 500 abarca 500 empresas, sus participaciones más grandes (especialmente las tecnológicas) representan una parte significativa del índice, lo que puede distorsionar el riesgo.

Conclusión

Ahora ya sabes cómo invertir en el S&P 500. Es una de las maneras más eficientes de acceder al mercado de valores estadounidense. Al seleccionar un ETF o fondo indexado adecuado, establecer un plan de aportaciones y gestionar su inversión a lo largo del tiempo, puede participar en el crecimiento a largo plazo minimizando costos y esfuerzo. Siempre tenga en cuenta sus objetivos financieros personales, su tolerancia al riesgo y su situación fiscal antes de invertir.

Descargo de responsabilidad: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse como) asesoramiento financiero, de inversión o de otro tipo en el que deba depositarse confianza. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC ni del autor de que alguna inversión, valor, transacción o estrategia de inversión en particular sea adecuada para alguna persona específica.