El índice de bonos S&P 500 es una herramienta poderosa para los inversores que buscan exposición a la deuda corporativa de las empresas más grandes y reconocidas de Estados Unidos.

Como contraparte en bonos corporativos del renombrado índice de acciones S&P 500, ofrece un punto de referencia transparente, medible y diversificado para seguir el desempeño de los bonos corporativos con grado de inversión de Estados Unidos.

Esto es lo que necesita saber sobre sus datos clave y los beneficios que aporta a las carteras modernas.

¿Qué es el índice de bonos S&P 500?

Lanzado en 2015, el Índice de Bonos S&P 500 está diseñado para medir el rendimiento de los bonos corporativos denominados en dólares estadounidenses emitidos por las empresas del S&P 500 y sus filiales. Este índice sirve como barómetro de la salud del mercado crediticio de las empresas estadounidenses de primera línea, reflejando el comportamiento del S&P 500 en el mercado de bonos.

Características clave

Número de constituyentes: Casi 7.000 bonos

Valor de mercado excepcional: más de 5,9 billones de dólares estadounidenses

Valor nominal total: más de 6,4 billones de dólares estadounidenses

Elegibilidad: Los bonos deben estar denominados en dólares estadounidenses, emitidos por compañías o subsidiarias del S&P 500 y calificados por al menos una agencia importante (S&P, Moody's o Fitch).

Tamaño mínimo: $250 millones para grado de inversión, $100 millones para bonos de alto rendimiento

Tipos de cupón: fijo, cero, escalonado y fijo a flotante (si es al menos un mes antes de la fecha de flotación)

Exclusiones: Letras, emisiones a tipo de interés flotante, STRIPS

Reequilibrio: Mensual

¿Por qué se creó el índice?

El índice de bonos S&P 500 se desarrolló para abordar la necesidad de un índice de referencia transparente, invertible y medible en el mercado de bonos corporativos, a menudo opaco.

Al centrarse en los bonos emitidos por empresas conocidas del S&P 500, el índice proporciona claridad y confianza a los inversores que buscan seguir o invertir en deuda corporativa estadounidense de alta calidad.

Beneficios clave para los inversores

1. Transparencia y familiaridad

Dado que el índice incluye bonos de reconocidas empresas del S&P 500, los inversores se benefician de un mayor grado de transparencia y mensurabilidad. Los emisores son de renombre, lo que facilita la comprensión del riesgo crediticio subyacente y su rendimiento.

2. Diversificación

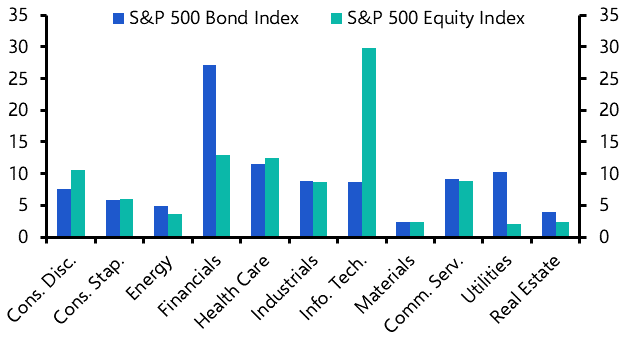

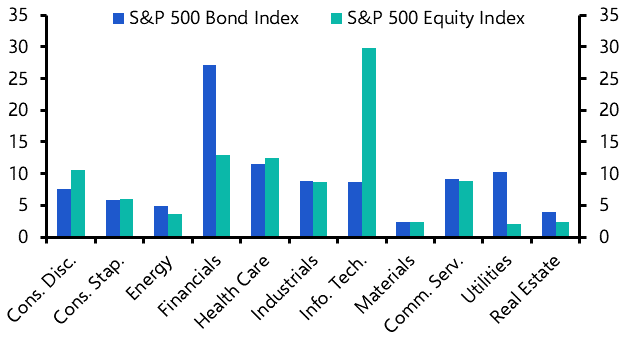

El índice abarca casi 7.000 bonos de diversos sectores y calidades crediticias, ofreciendo una amplia exposición al mercado estadounidense de bonos corporativos con grado de inversión. Esta diversificación ayuda a reducir el impacto de un único emisor o sector en el rendimiento general.

3. Eficiencia de riesgo/rendimiento

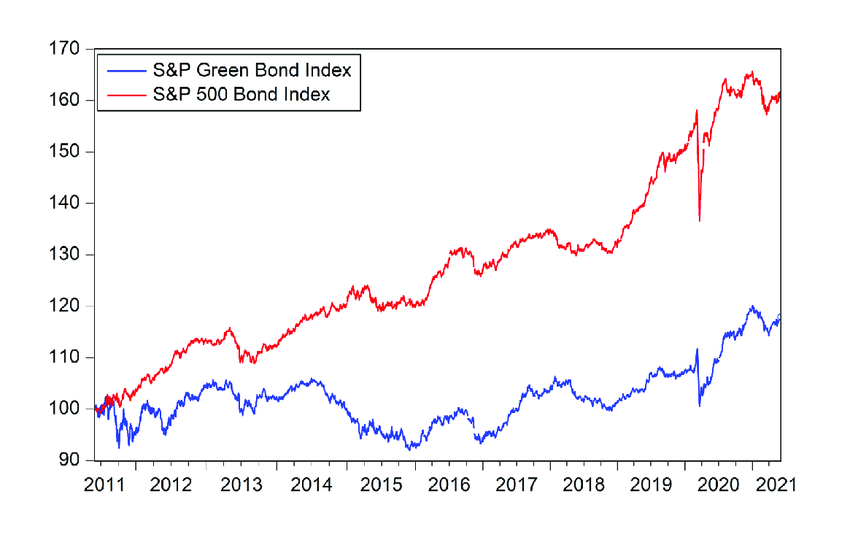

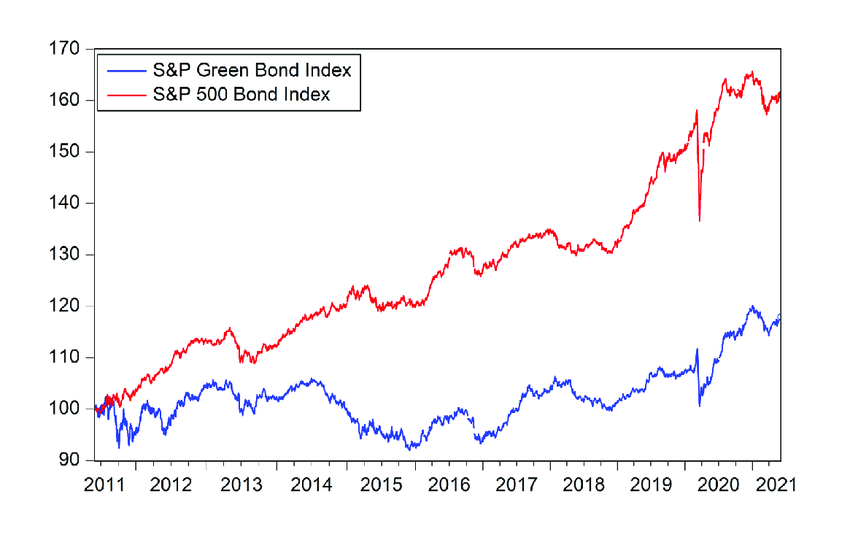

El análisis histórico muestra que el índice de bonos S&P 500 ha ofrecido consistentemente una relación riesgo-recompensa superior a la de muchos índices similares, independientemente del horizonte de inversión. Ha mostrado una menor volatilidad y una mayor rentabilidad en comparación con otros índices de referencia de bonos de grado de inversión de base amplia.

4. Beneficios de la diversificación de cartera

Los bonos y las acciones tienden a fluctuar en direcciones opuestas, especialmente durante períodos de tensión en el mercado. El índice de bonos S&P 500 actúa como un amortiguador en una cartera diversificada, ayudando a contrarrestar las caídas de la renta variable y a reducir el riesgo general.

5. Benchmarking y productos de inversión

El índice sirve como referencia para productos de inversión como ETF de bonos y fondos mutuos, lo que permite a los inversores seguir o replicar el desempeño del mercado de bonos corporativos de EE. UU. con confianza.

6. Segmentación sectorial y crediticia

Hay subíndices disponibles para exposición específica a sectores o calidad crediticia, incluidos segmentos de grado de inversión y alto rendimiento, lo que permite a los inversores adaptar sus estrategias a su apetito por el riesgo y perspectivas del mercado.

¿Cómo se construye el índice?

El índice de bonos S&P 500 está ponderado por valor de mercado, lo que significa que las emisiones de bonos de mayor tamaño tienen un mayor impacto en el rendimiento del índice. Los bonos deben tener un vencimiento mínimo de un mes y estar calificados por al menos una importante agencia de crédito. El índice se reequilibra mensualmente para reflejar nuevas emisiones, vencimientos y cambios en la calificación crediticia.

Comparación con otros índices de bonos

El índice de bonos S&P 500 representa aproximadamente el 52% del mercado total de bonos corporativos de EE. UU. por capitalización de mercado y el 83% del segmento de grado de inversión.

Sus características de riesgo y rendimiento son similares a las de otros índices de base amplia, pero su enfoque en los emisores del S&P 500 proporciona una combinación única de calidad, transparencia y familiaridad.

Conclusión

El índice de bonos S&P 500 ofrece a los inversores una forma transparente, diversificada y eficiente en términos de riesgo de seguir el mercado de bonos corporativos de EE. UU.

Al centrarse en la deuda de las principales empresas del índice S&P 500, ofrece claridad, amplia exposición y valiosos beneficios de diversificación, lo que lo convierte en un índice de referencia esencial para las carteras de renta fija modernas.

Aviso legal: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.