發布日期: 2025年11月07日

在投資美股的世界裡,不只有蘋果、微軟這樣的巨頭值得關注,許多規模較小但成長快速的公司也同樣充滿潛力。 VB ETF就是一檔專注於美國小型股的基金,它把數千家小型企業打包在一起,讓投資人輕鬆參與這些潛力股的成長機會。了解VB,也是在了解美國經濟的活力來源。

它的全稱為小型股ETF -Vanguard,是由美國先鋒集團在2004年1月推出的小型股指數基金。它主要追蹤CRSP US Small Cap Index(美國小型股指數),涵蓋市值較小但成長潛力高的公司。基金代號為VB,在紐約證券交易所(NYSE Arca)掛牌交易。

簡單來說,它就是一籃美國小型企業股票的組合。小型股通常市值在3億到20億美元之間,這些公司規模不大,但彈性高、成長速度快。 VB讓投資人不用單獨挑股票,也能一次投資在上千家小公司。

作為先鋒集團旗下的產品,它的費用很低、操作方便,管理資產已超過千億美元,年化費用率僅0.05%,在ETF裡屬於極具性價比的選擇。

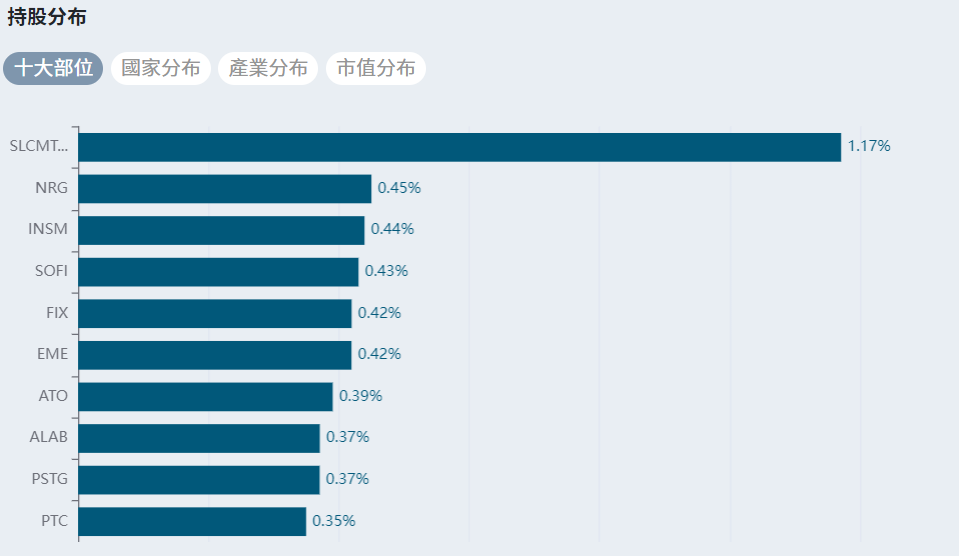

VB ETF持有超過1400隻小型股,分佈廣泛、產業均衡,能有效降低個別企業風險。其前十大持倉佔比通常不到基金總資產的5%,顯示其分散程度較高。

從產業來看,它的權重主要集中在工業、科技、醫療保健和非必需消費品等板塊。其中,工業和科技板塊往往受經濟成長週期影響最大,也是小型股成長最活躍的領域。

舉例來說,基金持倉可能包含一些創新科技企業、區域銀行以及具備潛力的製造業公司。這些企業在經濟擴張期收益明顯,但在市場波動期也更容易受到資金撤出的影響,因此波動性略高。

優勢:

成長潛力強:小型企業多處於擴張階段,成長速度快,市場空間廣,長期收益潛力更大。

分散風險高:持倉分佈極廣,涵蓋超過1400家企業,不會因個別公司的波動而對整體造成明顯影響。

成本超低:先鋒集團以低費用聞名,VB ETF的管理費僅0.05%,投資門檻低、成本透明,非常划算。

劣勢:

波動較大:小型股對市場情緒敏感,價格起伏頻繁,漲跌幅往往比大盤更劇烈。

流動性一般:部分成分股交易不夠活躍,買賣價差偶爾偏大,影響短期進出效率。

從歷史表現來看,過去十年年化報酬率約8%-10%,略高於美國整體股市。在經濟擴張期,小型股通常會跑贏大盤,因為中小企業受惠於經濟活力提升。

不過,在通膨高企或升息週期時,它會受到一定壓力。例如2022年,美聯儲連續升息導致資金流出小型股,VB一度下滑;但到2023年通膨回落、市場預期降息,小型股又強勢反彈。

與同類型基金相比,如iShares Core S&P Small-Cap ETF(IJR) 和Schwab US Small-Cap ETF(SCHA),它的長期回報相當,但勝在費用更低、交易量更大、操作更便利。

展望未來,它的表現將取決於美國經濟成長動能、企業獲利與利率走勢。如果美聯儲在2025年進入降息週期,小型股融資成本下降,它可能受益於資本流入和估值修復。同時,人工智慧、綠色製造和醫療創新等新興產業的發展,也有望為小型股帶來新的成長動力。

不過投資人也需留意風險-全球經濟放緩或信貸緊縮可能再度衝擊小型股。對於希望長期佈局美國經濟、並願意承受一定波動的投資人而言,它依舊是捕捉美國成長型企業潛力的理想工具。

整體來看,VB ETF以其低費用、廣泛分散和成長性強的特徵,在ETF市場中佔有一席之地。它適合長期投資、看好美國經濟和創新領域的投資者,作為投資組合中增加潛在收益與多樣化配置的重要部分。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。