發布日期: 2025年09月15日

在關注全球經濟新聞時,除了「升息」這個詞,「縮表」(Quantitative Tightening , QT)也頻繁出現,一直被市場視為美聯儲發出的重要緊縮訊號。

那麼,縮表意思到底指什麼? 身為全球央行的龍頭,美聯儲的這一舉動又會對美國和全球經濟產生怎樣的深遠影響?

要理解“縮表”,首先要明白“表”指的是什麼。這裡的「表」就是美聯儲的資產負債表。

▶可以把它想像成美聯儲的“帳本”,這個帳本簡單分成兩部分

資產端(Assets): 主要持有的是美聯儲為了刺激經濟而購買的大量資產,如美國國債、抵押貸款支持證券(MBS)等。

負債端(Liabilities): 主要為美聯儲發行在外的貨幣(即流通中的現金),以及商業銀行存放在美聯儲的準備金。

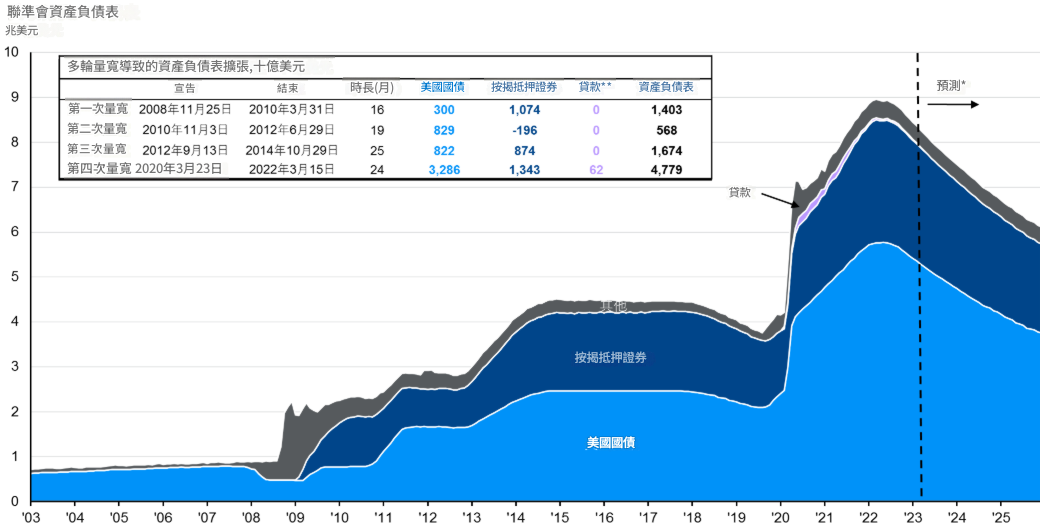

擴表是為了“放水”,例如在2008年金融危機和2020年新冠疫情期間,為了拯救經濟,美聯儲開啟了“印鈔”模式,大規模購買國債和MBS。而縮表正是擴表的反向操作,即量化緊縮(QT),俗稱「收水」。

即美聯儲停止或減少購買到期證券後,將先前到期的本金不再進行再投資,讓這些資產自然「消失」。同時,對應的負債(銀行準備金)也會等量減少。

最後美聯儲的資產負債表規模逐步收縮,基礎貨幣被回收,市場的美元流動性減少。

▶升息和縮表都是緊縮貨幣政策工具,但方式不同

升息(Price Tool - 價格工具): 提高聯邦基金利率,直接影響的是短期借貸的成本。它透過提高利率來抑制貸款和消費需求,效果直接、猛烈,被稱為「短痛」。

縮表(Quantity Tool - 數量工具): 縮小資產負債表,直接減少的是金融體系的根基-基礎貨幣量。它透過回收長期流動性來推高長期利率,效果更緩慢、更持久,但影響更深遠,被稱為「長痛」。

| 特性維度 | 加息(Interest Rate Hike) | 縮表(QT) |

| 保單類型 | 價格型工具(影響資金價格) | 數量型工具(影響資金數量) |

| 操作目標 | 提高短期聯邦基金利率 | 縮減資產負債表規模,回收長期流動性 |

| 作用機制 | 直接提高銀行間短期借貸成本 | 減少對長期國債的需求,推高長期利率 |

| 政策效果 | 直接、猛烈、見效相對較快 | 緩慢、持久、影響更深遠 |

| 市場比喻 | 「提高水費」 (用水成本變高) | 「把池子裡的水抽走」(水本身變少了) |

| 對投資者的直接影響 | 儲蓄利息可能增加,短期貸款(如信用卡)成本立即上升 | 房貸利率、企業債利率等長期貸款利率上升,市場整體流動性收緊 |

1、對美國國內的影響

推高長期利率: 減少對國債的需求,導致其價格下跌、收益率(即利率)上升。進而傳導至抵押貸款利率、企業債券利率等,全面推高融資成本。

抑制投資與消費: 企業和個人貸款成本增加,會減少投資擴張、招聘以及大宗消費(如買房、買車),從而給經濟降溫。

壓制資產價格: 市場流動性減少,對股票、房地產等風險資產的需求下降,可能導致其價格回檔或波動加劇。

控制通貨膨脹: 這是縮表最核心的目的。透過抑制需求和給經濟降溫,來緩解物價上漲的壓力。

2、對全球經濟的影響

資本回流美國: 較高的美國利率會吸引全球資本流向美國,尋求更高回報,導致其他國家(尤其是新興市場)面臨資本外流的壓力。

非美貨幣貶值壓力: 資本流入推高美元匯率,同時其他貨幣相對貶值。這雖然有利於其他國家的出口,但也會加劇其輸入性通膨(進口商品更貴)和外債償還壓力。

加劇全球金融環境緊縮: 許多新興市場國家和企業依賴美元借貸。美元走強和融資成本上升,可能加劇它們的債務負擔,甚至引發金融動盪。

衝擊全球貿易: 美國作為全球最大消費市場,其需求因縮表而降溫,將減少從其他國家的進口,影響全球貿易活力。

3、對市場心理的影響

市場波動性增加: 縮表意思就是一個相對陌生且不可預測性更高的工具,市場對其最終影響和「終點」心存疑慮,容易放大恐慌情緒,導致市場波動加劇。

預期引導: 美聯儲如何溝通縮表路徑(節奏、規模)本身就會對市場預期產生巨大影響。任何「鷹派」(更快縮表)或「鴿派」(較慢縮表)的暗示都可能引發市場劇烈反應。

美聯儲於2022年6月正式啟動本輪縮表,最初規模為每月475億美元,後來升至每月950億美元。截至目前,其資產負債表已收縮了約1.5兆美元。

▶未來市場關注的核心焦點在於

縮表何時結束? 美聯儲需要找到一個平衡點:既要不至於過度緊縮引發經濟衰退或市場崩潰(如2019年的「錢荒」),又要足夠緊縮以徹底控制通膨。目前討論已逐漸轉向「放緩縮表步伐」(Tapering QT)而非立即停止。

銀行準備金多少才夠? 當銀行體系的準備金降低到「充足但不過量」的水平時,就是縮表可能停止的信號。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。