發布日期: 2026年02月06日

打開一張K線圖後,幾乎所有投資者都會被兩個問題反覆困擾:什麼時候該進場?什麼時候該退場?如果沒有一套穩定、可重複的判斷標準,人很容易被情緒牽著走──追高、殺低、頻繁交易,最後輸給自己。想在市場中長期存活,會看K線是基本功,真正進階,一定繞不開MACD。

MACD(MovingAverageConvergenceDivergence,指數平滑異同移動平均線)由美國技術分析師杰拉爾德·阿佩爾(Gerald Appel)於1970年代提出,是全球金融市場使用最廣泛的趨勢型技術指標之一。

無論是:

股票

期貨

外匯

加密資產

只要價格存在趨勢,就幾乎一定能看到MACD。從華爾街機構交易員到個人投資者,它被視為技術分析體系中的「基礎設施級指標」。

1.本質:衡量的不是價格,而是「距離」

它並不直接判斷漲跌,而是衡量兩條趨勢之間的「距離變化」。它觀察的是:

短期趨勢:反映最新市場行為

長期趨勢:代表市場的慣性方向

當出現以下情況:

短期趨勢快速遠離長期趨勢→動能正在增強

兩者距離逐漸縮小→趨勢正在衰減

這正是名稱中:

Convergence(收斂)

Divergence(發散)

的真實含義。

一句話總結:MACD不是價格指標,而是趨勢動能的「溫度計」。

2.從哪裡來?它是均線的「進化形態」

它並非憑空發明,而是從移動平均線(MA)體系中不斷演化而來。

傳統均線只有一個致命問題:對新行情反應過慢。

為了解決這一缺陷,它引入了指數移動平均線(EMA):

越新的價格,權重越高

越久遠的資料,影響越小

可以這樣理解EMA:越靠近舞台的座位越貴,越接近現在的價格,話語權越大。

這使得其不再只是均線的延伸,而是:將「趨勢」與「動能」,用一套量化結構同時呈現出來。

因此,相較於傳統均線,它具備三項關鍵優勢:

更快感知趨勢變化

更早捕捉動能拐點

同時保留趨勢過濾能力

這也是MACD在50多年後依然不過時的根本原因。

3.為什麼被稱為「技術指標之王」?

並不是因為能預測未來,而是因為它長期穩定地解決了三個核心問題:

市場有沒有趨勢?

當前趨勢是在增強,還是在減弱?

動能是否正在發生拐點變化?

MACD的核心價值在於:透過平滑價格資料,過濾短期噪音,用量化方式刻劃趨勢與動能的變化。

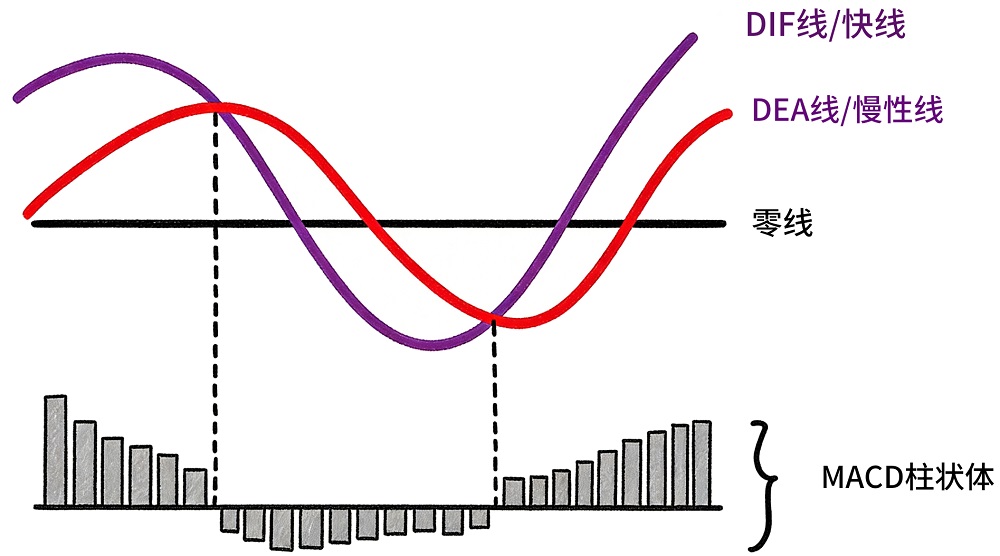

在任意交易軟體中打開MACD指標,會看到三個核心元素:

DIF(快線)

DEA(慢線)

柱狀圖

它們分別回答三個問題:

趨勢有多強?

這股力道是否具有持續性?

動能是在加速,還是正在衰退?

1.DIF(快線):趨勢偏離度

①計算公式:

它衡量的是:

EMA(12):短期趨勢(市場的「即時反應」)

EMA(26):長期趨勢(市場的「慣性方向」)

兩者的差值,就是趨勢強弱的量化結果。

②核心理解

DIF>0:短期趨勢強於長期→市場偏多

DIF<0:短期趨勢弱於長期→市場偏空

一句話記住:DIF看的是:現在的趨勢,到底有多「偏離」原本的方向。

2.DEA(慢線):動能的平均水準

DEA的計算方式:

它的作用非常單純,卻極其重要:作為參考基準,判斷當前動能是偏強還是偏弱。

可以這樣理解:

DIF:此刻的力道

DEA:最近一段時間的平均力道

判斷邏輯:

DIF高於DEA→當前動能強於過去平均水準

DIF低於DEA →動能開始低於常態,趨勢可能放緩

3.柱狀圖:動能變化的「速度表」

柱狀圖的本質公式:

這是指數平滑異同移動平均線中最容易被忽略,卻最有價值的部分。

它不是看方向,而是看──趨勢變化得快不快。

讀法非常直觀:

柱體變長:趨勢正在加速

柱體縮短:趨勢正在衰減

由綠翻紅/由紅翻綠:動能方向發生改變

正因如此,許多專業交易者的習慣是:重點看柱狀圖,而非死盯金叉與死叉。因為柱狀圖,往往領先於均線交叉反映變化。

總之,DIF看趨勢強弱,DEA看平均動能,柱狀圖看變化速度。三者合在一起,才是完整的MACD。

大多數人學MACD,只盯金叉、死叉。但真正拉開差距的,是對零軸結構+動能變化的理解。

1.零軸:最重要的一條分界線

零軸不是裝飾線,而是多空結構的分水嶺。

很多新手忽略零軸位置,這是使用指數平滑異同移動平均線最常見、也最致命的誤區。

①零軸的結構含義

DIF位於零軸上方

→短期趨勢整體強於長期趨勢

→多頭結構

DIF位於零軸下方

→短期趨勢整體弱於長期趨勢

→空頭結構

②一個極其重要的判斷原則

零軸上方的回調≠熊市

零軸下方的反彈≠牛市

這句話的價值在於:它幫你區分「趨勢」與「反彈」。

2.MACD金叉與死叉:它們到底在「確認」什麼?

①黃金交叉:動能由弱轉強

觸發條件:DIF從下向上穿越DEA

它真正代表的是:當前趨勢強度,超過了近期的平均強度。

所以,金叉並不等於「馬上大漲」,而是:趨勢重新獲得動能的確認訊號。

舉例說明:假設某檔股票長期橫盤後放量上漲:

EMA(12)快速上行

EMA(26)緩慢跟隨

DIF上穿DEA,並逐步靠近零軸

這更像是:

趨勢啟動信號

而不是短線追漲訊號。

②死亡交叉:動能開始衰退

觸發條件:DIF從上向下跌破DEA

真實含義是:當前趨勢的力量,低於近期平均水準。

但重點在這裡——

零軸上方的死叉,多數只是回調

零軸下方的死叉,才是趨勢加速下行

這也是為什麼:

有些死叉只是「洗盤」

有些死叉卻是「崩塌前兆」

3.MACD柱狀圖:最領先的訊號來源

相比金叉、死叉,柱狀圖往往提前1–2個周期反映變化。

這是很多職業交易者最優先觀察的部分。

①四種經典柱狀圖狀態

紅柱持續變長→多頭動能增強

紅柱開始縮短→多頭動能減弱

綠柱持續變長→空頭動能加速

綠柱開始縮短→空頭動能衰竭

②一個非常實用的經驗法則

價格創新高,但紅柱變短→上漲動能減弱,需防回調

價格創新低,但綠柱變短→下跌動能衰退,留意反彈

這類現象,本質上是:動能背離,是風險與機會的提前預警。

在所有用法中,MACD背離的地位很特殊——它不是用來當作「買賣按鈕」,而是提前拉響警報。

用一句話概括背離:價格在用力,動能卻在偷懶。

1.什麼是MACD背離?

背離的本質不是價格錯了,而是趨勢效率下降了。

當價格還在沿原方向推進,但指標已經跟不上,就形成背離。

①頂背離:上漲風險的提前預警

成立條件:

價格創出新高

MACD(DIF/柱狀圖)未創新高

真實含義是:上漲還在繼續,但推動價格的力量已經開始衰減。

此時市場往往出現:

拉高越來越吃力

放量卻漲不動

情緒仍然亢奮,但內部動能已下降

這是風險在累積,而不是立刻下跌。

②底背離:下跌動能的衰退訊號

成立條件:

價格創出新低

MACD未創新低

真實含義是:下跌尚未結束,但拋壓正在減弱。

常見伴隨現象包括:

跌幅縮小

恐慌情緒仍在,但賣盤不再放大

空頭優勢開始動搖

這是機會在醞釀,而不是立刻反轉。

2.一個必須反覆強調的原則:背離≠立即反轉

背離只說明一件事:原有趨勢,正在失去效率。

趨勢可以繼續延伸一段時間,甚至在背離後再衝一波,這完全正常。

3.正確的操作邏輯:背離只是「前提條件」

真正的交易決策,一定要等確認訊號:

金叉/死叉出現

價格結構配合(如破位、止跌、轉折型態)

背離的正確角色是:提醒提高警覺、降低倉位衝動、準備應對變化,而不是讓投資者去硬猜頂、抄底。

它真正的價值,不在於「會不會看指標」,而在於能否把訊號放進正確的結構裡使用。下面這三條,是專業交易者反覆驗證過的核心法則。

1.零軸判別法——趨勢方向的「指南針」

①核心原則:

零軸之上做多,零軸之下觀望

②實戰邏輯

MACD所處的零軸位置,直接反映價格的長期趨勢狀態。

零軸不是簡單的數學分界,而是:多空力量的長期平衡點。

只要它仍運行在零軸下方,任何反彈,本質上都只是逆勢波動。

舉例說明:以聯合健康(UNH)為例,如上圖:

背景:2025年下半年,股價處於明確下行通道

指標狀態:DIF與DEA長期運行在零軸下方

過程特徵:期間雖有反彈,但始終無法站穩零軸

操作策略:

堅決不參與。

只要指標未突破並站穩零軸,就視為下跌趨勢未結束。

結果:成功規避後續20%以上跌幅。

2.柱狀圖收斂法——買賣時機的「精準尺」

①核心口訣:縮頭賣,收腳買

柱狀圖(BAR)是DIF與DEA差值的可視化,變化速度往往領先於金叉/死叉,是判斷轉折的關鍵線索。

②買入訊號:綠柱收腳

定義:

下跌過程中

綠柱原本持續變長(下跌加速)

突然開始變短(下跌動能衰竭)

舉例說明:以Adobe(ADBE)為例,2024年6月初,其股價回調:

MACD仍在零軸上方(強勢回調)

綠柱持續伸長

關鍵轉折:

某一交易日,綠柱突然明顯縮短(收腳)

確認機制:

次日股價突破收腳K線的最高價

操作結果:

隨後展開約15%的波段上漲

技術要點:

收腳是止跌前兆,但買入必須等價格確認。

③賣出信號:紅柱縮頭

定義:

上漲過程中

紅柱原本持續變長(上漲加速)

突然開始變短(動能衰竭)

實戰處理方式:

初級信號:紅柱縮頭→考慮減倉

確認信號:跌破縮頭當根K線的最低點

保守策略:

等MACD死叉

或跌破零軸再清倉

雖可能回吐部分利潤,但確定性更高。

3.交叉驗證法——信號品質的「過濾器」

單獨使用金叉/死叉,勝率並不高。問題通常出在三點:

震盪市中頻繁假信號

短暫突破後的快速回落

忽略趨勢結構與位置關係

因此,專業交易者一定做交叉驗證。

條件①:零軸位置驗證

| 交叉類型 | 零軸位置 | 可靠性 | 操作建議 |

| 金叉 | 零軸上方 | ⭐⭐⭐⭐⭐ | 趨勢加速,強信號 |

| 金叉 | 零軸附近 | ⭐⭐⭐ | 謹慎參與,需突破確認 |

| 金叉 | 零軸下方 | ⭐⭐ | 反彈對待,不宜重倉 |

| 死叉 | 零軸下方 | ⭐⭐⭐⭐⭐ | 風險釋放,強賣出 |

| 死叉 | 零軸附近 | ⭐⭐⭐ | 減倉觀望 |

| 死叉 | 零軸上方 | ⭐⭐ | 強勢回調,關注支撐 |

條件②:柱狀圖配合驗證

理想狀態:金叉出現時,綠柱剛收腳並開始翻紅

警示狀態:金叉出現,但紅柱極短或持續縮短→頂背離風險

條件③:價格形態驗證

金叉+突破前期高點→信號有效性極高

金叉但受重要均線壓制→高機率假突破

零軸定方向,柱狀圖抓節奏,交叉驗證控品質。MACD不是用來「猜」,而是用來「過濾」。

指數平滑異同移動平均線是一種典型的趨勢與動能指標。它的價值不在於單次金叉或死叉,而在於趨勢結構、動能變化與風險管理的協同判斷。

以下原則,來自長期實戰與機構級使用經驗。

1.多周期驗證,而非單周期孤立判斷

它必須放在時間結構中使用。

①錯誤示範:

僅因短周期或日線MACD金叉便貿然進場。

②正確做法:

日線出現金叉

同時確認週線是否位於零軸上方、方向是否一致

順著更大周期的趨勢做決策,小周期信號才具備統計優勢。

經驗表明:與高一級周期同向的MACD信號,勝率與盈虧比明顯更優。

2.背離優先級,高於普通交叉

在它的所有信號中,背離的預警價值高於金叉/死叉本身。

重點關注:

頂背離:價格創新高,指標未創新高

底背離:價格創新低,指標未創新低

背離意味著什麼?

趨勢仍在延續,但推動價格的動能正在衰減。

重要認知:

背離≠立即反轉

背離≠進場信號

它的核心作用是:提醒交易者降低衝動、提前防守,而不是預測拐點。

3.必須配合量能確認

它衡量的是價格動能,而非真實資金流入。

因此,量能是不可缺失的驗證條件:

放量+MACD訊號→可信度顯著提升

無量上漲/下跌→所有指數平滑異同移動平均線訊號需謹慎看待

邏輯很簡單:沒有成交量支持的動能,往往只是價格雜訊,而非趨勢延續。

4.停損紀律,高於一切指標判斷

任何技術指標都有失效的時候,指數平滑異同移動平均線也不例外。

當出現以下情況:

金叉後迅速死叉

訊號剛出現即被價格走勢否定

專業交易者不會與指標“爭論”,只做一件事:執行停損。

在市場中能長期存活的,不是判斷最準的人,而是犯錯時虧損最可控的人。

它並不是“一組參數走天下”的指標。不同市場結構、不同交易週期,對趨勢反應速度的要求完全不同。

1.標準參數

這是MACD被廣泛使用50多年的原因之一:穩定、不過度敏感、適合大多數趨勢行情。

但在特定場景下,參數是可以“有紀律地調整”的。

| 市場類型 | 推薦參數 | 適用場景 |

| 短線交易 | (6, 13, 5) | 日內交易、高頻操作,追求更快反應 |

| 標準趨勢 | (12, 26, 9) | 日線級別波段操作,趨勢過濾優先 |

| 長線投資 | (24, 52, 18) | 週線級別、中長期配置 |

| 加密貨幣 | (10, 21, 7) | 高波動市場,降低滯後但控制雜訊 |

可以看到一個明顯規律:

周期越短→參數越小→反應越快,但雜訊越多

周期越長→參數越大→訊號越慢,但更穩定

2.參數調整的真實代價:是在“提速”,還是“放大雜訊”?

很多人調參數的動機只有一個:「想讓訊號更早出現。」

但必須清楚:

參數變小≠勝率更高

只是訊號更密集

在震盪或假突破環境中,這往往意味著:更多假金叉、假死叉、更高交易頻率、更差結果。

3.一個必須遵守的關鍵原則

任何參數調整,都必須經過歷史資料回測驗證。

而且回測要看三件事:

是否在不同年份都有效

是否在不同波動環境下穩定

是否只是「剛好貼合過去走勢」

否則,很容易陷入一個經典陷阱:過度擬合(Overfitting)——看起來完美,其實不可複製。

4.專業交易者的真實做法

很少頻繁改參數

更多是固定參數+換週期

用MACD做趨勢過濾,而不是精確擇時

真正拉開交易水準差距的,往往不是會不會用MACD,而是有沒有成功避開這些坑。

誤區一:看到死叉就賣出

這是最常見、也最容易被市場反覆教育的錯誤。

在牛市主升段中,經常會反覆出現這樣的結構:

零軸上方出現死叉

股價僅小幅回調

隨後展開更大一段上漲

原因其實很簡單:死叉只代表「動能減速」,並不等於趨勢掉頭。

尤其是在零軸上方:

死叉更像是洗盤與換手

而不是趨勢結束的訊號

把減速訊號誤當成反轉訊號,往往會賣在最不該賣的位置。

誤區二:認為背離一定會反轉

MACD背離的真實作用是風險提示,而不是結果保證。

現實中的背離,常見有三種走向:

橫盤震盪,逐步消化動能

延後2–3個月才發生修正

甚至直接失敗,趨勢繼續推進

這也是為什麼很多人:

抄底抄在半山腰

猜頂猜在主升段

背後的核心原因只有一句話:價格結構,永遠大於指標訊號。

它很強,但從來不是萬能指標。真正成熟的交易者,一定同時清楚兩件事:

能做什麼?

什麼時候不該用?

1.滯後性:先天屬性,而不是缺陷

MACD本質上是移動平均線體系的衍生指標,因此天然具有滯後特徵。

其結構決定了:

DIF依賴過去12/26日價格

DEA又對DIF做9日平滑

在劇烈波動行情中,它的有效訊號往往會:比真實轉折點晚3–5個交易日出現

這並不意味著指數平滑異同移動平均線「不準」,而是說明:它擅長確認趨勢,而不是捕捉最低點或最高點。

2.震盪市陷阱:最容易失效的環境

當價格長期在狹窄區間內橫盤時:

EMA(12)與EMA(26)會反覆纏繞

DIF與DEA頻繁交叉

此時MACD往往會:

連續發出假金叉、假死叉

幾乎沒有統計優勢

專業交易者的處理方式是——不硬用它,而是先判斷有沒有趨勢。

常見過濾方法

①配合ADX指標

ADX<20:判定為無趨勢行情,暫停使用指數平滑異同移動平均線

②或結合布林帶/RSI

先確認是否處於震盪區,再決定是否參考指數平滑異同移動平均線

3.零軸附近的雜訊:最容易誤判的區域

當DIF在零軸上下小幅波動時,市場本質上處於方向不明的狀態。

經驗上:

DIF在零軸±0.5區間內反複震盪

→交叉訊號的可靠性最低

因此,很多專業交易者會設定:

零軸過濾規則

僅當DIF明顯偏離零軸後,才採納MACD訊號

因為:沒有趨勢的地方,指標只會製造雜訊。

Q1:MACD參數可以修改嗎?

A:可以,但必須明確目的。

預設參數:12/26/9(適用於大多數中長線趨勢)

短線交易:6/13/5(更靈敏,但雜訊更大)

長線波段:24/52/18(更平滑,但訊號滯後)

核心原則:參數調整,本質是靈敏度與穩定性的取捨。

Q2:MACD在震盪市中為何頻繁失效?

A:因為它是趨勢型指標。

在橫盤震盪中均線反覆收斂與發散,DIF與DEA在零軸附近頻繁交叉,這會產生大量假訊號,即所謂的指標「鈍化」。

Q3:紅綠柱面積變化有參考價值嗎?

A:有,但僅限輔助判斷。

例如,連續多根紅柱,且柱體面積逐步縮小。通常代表多頭動能呈階梯式衰減,需要提高警覺。不可作為獨立買賣依據。

Q4:加密貨幣與傳統資產,MACD用法有差異嗎?

A:有明顯差異:

加密資產波動率更高

時間級別需相應壓縮(如傳統市場用日線,加密市場用4小時)

「插針」行情頻繁,停損區間需適度放寬

但它的核心邏輯並未改變。

Q5:如何區分有效背離與無效背離?

A:有效背離通常具備三項條件:

背離前存在明確趨勢(至少三浪結構)

背離形成時間不少於5根K線

背離級別≥主要交易級別的1/8

缺乏結構背景的背離,多數只是雜訊。

Q6:MACD應該如何與KD指標搭配?

A:經典原則:長線看指數平滑異同移動平均線,短線看KD

實戰邏輯:

日線MACD位於零軸上方並出現金叉

切換至短週期

等待KD在低檔(如20以下)金叉進場

這是典型的:順大勢、逆小勢策略。

MACD的設計初衷,只回答兩個問題:

趨勢有多強?

動能正在增強還是衰減?

它從不負責預測轉折。趨勢是否反轉,應由價格行為與成交量來確認。

成熟投資者的標誌,不是會用多少指標,而是:清楚每一個指標的能力邊界。

把它用作趨勢階段定位工具,並配合結構與風控,這個誕生於1970年代的演算法,至今仍能在現代市場中提供穩定優勢。

記住:在技術分析中,知道一個指標不能做什麼,比知道它能做什麼更重要。

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。