發布日期: 2026年02月10日

債券,一直被人們當做是金融市場裡的定海神針。因為它穩定,是對沖股票風險的最佳選擇。但其實,在債券市場裡,還有一種資產名稱聽起來很危險,卻被機構大量配置;行情好的時候像股票,行情差的時候又比股票抗跌——它就是:非投資等級債券(Non-Investment Grade Bonds)。但如果部位放錯,也可能在信用事件中一次性重傷本金。那麼,非投等債到底是什麼資產?安不安全?為什麼機構大量配置?

非投等債(Non-InvestmentGradeBonds,非投資等級債券),市場俗稱"高收益債"(High-YieldBonds)或"垃圾債券"(JunkBonds),是指信用評級低於投資等級門檻的企業債券。根據國際三大評級機構的標準,這一道分水嶺清晰明確:

它的定義並不模糊,完全由信用評級劃定:

標準普爾/惠譽:BBB-以下

穆迪:Baa3以下

只要債券評級落在BB+、BB、B或更低,就屬於非投等債。

1.三大核心特徵

①高收益,但來自風險溢價

不同債券的長期收益與風險結構差異巨大:

美國公債:違約風險幾乎為零

投資等級公司債:風險低、收益中等

非投資等級債券:收益高,但違約風險顯著上升

相較同期限國債,非投資等級債券通常存在3%–5%的信用利差,這正是市場對違約風險的定價。

②與股市高度正相關

非投等債不具備避險功能,更像是披著債券外衣的風險資產。

它適合配置在以下環境:

信用環境穩定

經濟未陷入衰退

信用利差有收斂空間

而不是股災來臨前的「防空洞」。

③違約率呈現「斷崖式差異」

不同評級之間,風險並不是線性變化:

BB級:長期違約率約1%

B級:約3%–4%

CCC以下:年違約率接近25%

※CCC區間是信用風險的「深淵區」

除非具備極強的個股研究能力與違約處置經驗,一般投資者應完全避開CCC級及以下債券,無論票息多誘人。

2.非投資等級債券≠避險資產

這是初學者最容易踩的誤區。

雖然名字裡有「債」,但非投資等級債券的價格走勢,與股市高度正相關,特別是與循環股、小型股同步。

歷史經驗告訴我們:

經濟擴張、股市上漲 → 信用利差收斂,非投資等級債券上漲

經濟衰退、風險升溫 → 利差急劇擴大,非投資等級債券下跌

真正的避險資產仍然是:公債

因此,非投等債的定位應是風險資產的一種,而不是防禦資產的替代品。

一個重要澄清先放在最前面:發行非投等債≠公司快倒閉。更多時候,只是暫時拿不到投資等級。

信用評級反映的是當下的財務結構與穩定性,不是對企業「長期價值」的終極判決。

1.常見的非投等債發行場景

①成長型科技公司

特徵:

營收成長快

現金流尚未穩定

資本支出需求大

評級不高的原因不是沒有前景,而是:

獲利歷史短

自由現金流波動大

評級機構更看「確定性」,而不是「想像空間」。

②高負債併購後的企業(LBO)

典型場景:

私募基金主導的槓桿收購

一次性大規模舉債

結果:

企業基本面未必惡化

但負債率瞬間飆升→ 信用評級被壓到非投等區間

這類企業往往靠:

穩定現金流

逐年去槓桿

來換取未來評級修復。

③週期性產業公司

(能源、原物料、航運、鋼鐵)

行業特性決定評級天花板:

獲利高度依賴景氣循環

現金流隨價格波動劇烈

即便:

公司管理良好

市占率領先

由於現金流高度隨景氣波動,評級天花板往往只能停在BB或B級。

④轉型期的傳統產業

常見於:

電信

製造業

消費品牌

轉型階段的問題:

短期獲利承壓

資本支出上升

舊業務下滑、新業務尚未成熟

評級機構通常選擇「先降級、再觀察」。

舉例說明:以非投等債最成功的特斯拉(Tesla)為例,其在2017年的真實狀況:

技術領先,但尚未穩定獲利

現金燒得快

銀行與投資等級債市場不願以低息借款

只能走非投資等級債券市場,具體如下:

| 項目 | 內容 |

| 發行主體 | Tesla Inc.(特斯拉) |

| 發行時間 | 2017 年 8 月 |

| 信用評級 | B-(標準普爾) |

| 發行規模 | 18 億美元 |

| 期限 | 8 年期(2025 到期) |

| 票面利率 | 5.30% |

| 發行價格 | 平價發行 |

| 資金用途 | Gigafactory 建設、Model 3 擴產 |

後來發生了什麼?

隨著:

量產成功

毛利改善

自由現金流轉正

市場對特斯拉信用風險重新定價:

債券價格上漲

高票息持續發放

早期債券投資人實現:利息收入+資本利得=雙重回報

2.關鍵認知:非投等≠劣質

非投等債市場,本質上是:「確定性不足,但潛力尚在」的融資市場

它承接的是:

投資等級市場「不敢借」的錢

但並非「沒人要」的企業

放對位置,它是機構級的收益增強工具

放錯位置,它就是一次性重傷本金的風險來源

信用風險越高,市場要求的利息就越高。非投資等級債券(High Yield Bonds)的高利息,並不是發行人「慷慨」,而是投資者為潛在違約風險提前收取的補償。

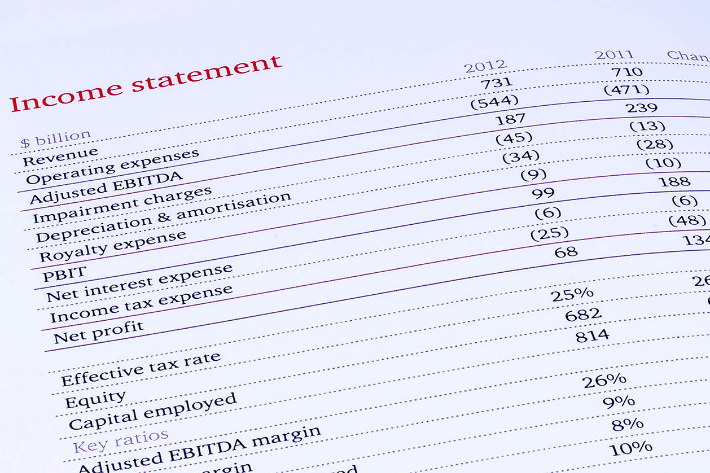

1.不同債券的利率區間對比(示意)

| 債券類型 | 年化收益率區間 | 風險特徵 |

| 美國公債 | 1–2% | 幾乎無違約風險 |

| 投資等級公司債 | 3–5% | 違約風險低 |

| 非投資等級債(BB–B) | 6–9% | 信用風險明顯上升 |

| CCC 級以下 | 10%+ | 高違約風險區 |

※關鍵提醒:

收益率越高,並不代表「更划算」,而是市場正在用價格明確告訴你:

風險變大了。

2.多出來的3–5%是什麼?

這部分額外收益,有一個關鍵名詞:

信用利差(CreditSpread)

定義:

它的本質不是獎勵,而是:投資者向發行企業收取的「違約風險補償金」。

3.信用利差在補償什麼風險?

市場之所以要求更高利息,通常因為發行企業存在以下特徵之一:

財務槓桿高、負債壓力大

現金流不穩定,景氣循環敏感

獲利歷史短,尚未成熟

行業波動劇烈(能源、原物料、航運等)

換句話說:不是非投資等級債券給得多,而是投資者不願意低價承擔不確定性。

4.關鍵認知:高利息≠高報酬

信用利差不是「額外獎勵」,而是對預期損失的提前定價:

企業正常經營→投資者拿到高票息

企業發生違約→本金損失可能遠超利息收入

這也是為什麼:

BB級非投等債常被視為「風險可控的收益增強工具」

CCC級以下債券即使收益率誘人,也往往被專業機構嚴格限制

非投資等級債券之所以能提供高於一般債券的收益,前提只有一個:投資者必須為風險付出代價。而這些風險,主要集中在以下兩點。

1.違約風險(CreditRisk):最本質、也最致命

信用評級落入非投資等級,並非「標籤歧視」,而是現實判斷:

財務槓桿偏高

現金流穩定性不足

獲利高度依賴景氣循環

這意味著:一旦外部環境惡化,違約並非小概率事件。

舉例說明:假設持有某能源公司發行的非投等債:

票面利率:8%

行業高度依賴油價

若國際油價突然暴跌:

公司營收銳減

現金流無法覆蓋利息

進入重整甚至破產

此時,即便過去幾年持續領息,一次性的本金損失,可能遠遠超過所有已收利息。

關鍵結論:高收益,無法彌補「本金永久性損失」。

2.價格波動風險(PriceVolatility):被低估的殺傷力

許多投資者誤以為:「債券=穩定」。但非投資等級債券,正是打破這個認知的資產。

①為什麼非投等債會劇烈波動?

與股市高度相關

景氣向好→利差收斂→價格上漲

景氣惡化→恐慌拋售→價格下跌

流動性風險放大波動

市場恐慌時買盤消失

想賣卻賣不掉,只能被動降價

信用利差比利率更關鍵

對基準利率敏感度相對較低

但信用利差在壓力期可能急劇擴大

利差一擴,價格直接下修

②危機時刻的真實對比

2020年3月,新冠疫情爆發:

美國公債:因避險需求上升

非投等債ETF:一度下跌超過 20%

這清楚證明:非投資等級債券不能取代公債的避險角色。

在搞懂非投資等級債券的風險之後,真正重要的問題是:既然不安全,為何機構還願意長期配置?

答案只有一句話:非投等債的表現,對「情境」極度敏感。

它不是全天候資產,但在對的經濟階段,性價比會顯著高於股票與投資等級債券。

場景一:經濟低速成長期(GDP1–2%)

這是非投資等級債券最舒適的環境。

在經濟放緩、但尚未衰退的階段,歷史數據顯示:

| 資產類別 | 平均年化報酬率 | 波動度 |

| 非投資等級債券 | 8.50% | 中等 |

| 美國大型股(S&P 500) | 5.80% | 高 |

| 投資等級債券 | 4.20% | 低 |

為什麼非投等債會跑贏?

企業獲利增速放緩→股市估值受壓

但多數非投資等級債券發行人仍有可預測的現金流

只要不違約,高票息本身就提供下行保護

在「不景氣、但沒崩盤」的環境裡,非投資等級債券反而是高性價比資產。

場景二:經濟衰退期(GDP負成長)

更反直覺的是:在部分衰退階段,非投等債仍能取得正報酬。

歷史平均表現(示意):

| 資產類別 | 平均年化報酬率 |

| 非投資等級債券 | 4.60% |

| 美國大型股 | -1.40% |

背後三大關鍵因素

①票息緩衝效應

即使價格下跌,持續累積的利息收入,能抵銷相當一部分資本損失。

②違約率並非全面失控

長期平均違約率:約3–4%

歷史回收率(RecoveryRate):40–50%

→損失通常是可控的局部事件,而非全面歸零。

③央行寬鬆週期啟動

衰退→降息

債券價格上升

高收益債對信用環境改善反應更敏感

例如,2008年金融危機後:

美銀美林非投資等級債券指數

2009年反彈超過50%

這不是因為非投等債「安全」,而是信用環境修復時,風險資產的典型表現。

對於大多數普通投資人而言,非投資等級債券並不是「買不買」的問題,而是「怎麼買才不會踩雷」。在實務操作中,ETF往往是唯一合理的進入方式。

1.為何選擇ETF,而不是單一非投等債?

對普通投資人來說,直接買單一非投資等級債券,存在三道現實門檻:

①直接買債的三大困難

門檻高:單張債券面值通常10萬美元起跳,資金集中、容錯率極低

分散難:經驗顯示,需持有20–30只以上非投資等級債券,才能有效分散違約衝擊

流動性差:多為場外交易(OTC),報價不透明,買賣價差大,急售成本極高

②ETF的解決方案

非投等債ETF,本質上是把「高風險、低流動性的信用資產」進行證券化與標準化:

| 優勢 | 核心說明 |

| 低門檻 | 每股價格通常 20–100 美元,資金配置更靈活 |

| 即時分散 | 單一 ETF 持有 數百只債券,違約風險被攤薄 |

| 流動性佳 | 像股票一樣在交易所買賣,隨時進出 |

| 透明度高 | 每日揭露持倉,費用率與久期一目了然 |

※關鍵認知:ETF並不會消除信用風險,但它能把「單點爆雷」轉化為可統計、可預期的組合風險。

2.主流非投等債ETF怎麼選?

目前市場上,最具代表性的非投資等級債券ETF,主要集中在以下幾檔:

| ETF 代號 | 追蹤指數 | 平均信用評等 | 費用率 | 30 天 SEC 收益率* |

| HYG | iBoxx 美元流動性高收益指數 | BB(非投等上游) | 0.49% | ~7.8% |

| JNK | 彭博巴克萊高收益債指數 | B(非投等中游) | 0.40% | ~8.2% |

| USHY | 彭博巴克萊美國高收益指數 | BB–B | 0.15% | ~7.5% |

| SHYG | iBoxx 美元流動性高收益短期指數 | BB | 0.30% | ~7.2% |

*註:SEC收益率為年化指標,不代表最終報酬,實際回報仍會隨債券價格波動。

3. 如何解讀這些差異?

在比較非投等債ETF時,收益率絕不是第一指標。

真正重要的是這三點:

①信用品質結構

BB 占比高→波動較小、違約風險相對可控

B、CCC 占比高→收益更高,但下行風險明顯放大

先看信用結構,再看收益率。

②久期長短

久期越短→對利率上升越不敏感

久期越長→利率變化對淨值影響越大

在利率不確定階段,短久期往往更有彈性。

③費用率高低

費用率看起來很小,但會長期侵蝕真實回報。

在信用結構相近的前提下,低費率是長期優勢。

非投資等級債券(HighYieldBonds),長期被貼上「高風險」「投機」「垃圾債」的標籤。但真正的問題不在資產本身,而在使用方式與認知錯位。

誤區一:「非投等債=高風險投機資產」

事實並非如此。

非投資等級債券本質上仍是風險定價清晰的固定收益工具,而不是情緒驅動的投機籌碼。

它的風險是「可量化、可拆解、可管理」的,關鍵在於兩點:

是否透過產品設計控制信用下限

是否以高度分散,避免單一信用事件致命傷

以市場上部分優選型非投等債ETF(如01953D)為例,其核心邏輯通常包括:

避開最低信用等級(如 CCC 以下)

高度分散持倉,降低單一違約衝擊

以信用因子篩選,而非單純追逐最高票息

歷史數據顯示:

多元化的非投資等級債券組合,長期年化波動率約8%–10%,

顯著低於股票市場常見的15%–20%。

高收益≠高波動,前提是不押單一信用事件。

誤區二:「票面利率=實際收益率」

這是新手最常犯、也最危險的錯誤。

票面利率(Coupon):發行時寫在合約上的利率

到期收益率(YTM):你真正能賺到的年化回報,取決於買入價格與持有到期情況

簡單舉例:

票面利率6%,在95元折價買入→YTM高於6%

票面利率6%,在105元溢價買入→YTM低於6%

賺不賺錢,不看票面,看價格與信用週期。

誤區三:「美聯儲一降息,非投等債就一定賺錢」

不一定,甚至可能相反。

非投資等級債券價格由兩股力量同時決定:

利率變化

信用利差(Credit Spread)

如果降息發生在經濟轉弱、違約預期上升的背景下:

利率下降→推升價格

信用利差擴大→壓低價格

結果可能是:利差效應完全抵消降息利多,甚至出現淨值下跌。

非投資等級債券不是「純利率資產」,而是信用資產。

Q1:非投等債和「垃圾債券」是同一個東西嗎?

A:是同一類資產,不同稱呼。

「垃圾債券」一詞源自1980年代美國槓桿收購浪潮,但如今該市場規模已超過2萬億美元,是全球固定收益體系的重要組成部分。

Q2:為什麼企業不都發行投資等級債?

A:因為融資需求不等人,信用條件卻需要時間累積。

成長型企業、併購後公司、週期性產業,都會使用非投等債融資。

Q3:非投等債的高收益,真的能覆蓋違約損失嗎?

A:長期來看,可以,但前提是高度分散+避開違約高峰期。歷史數據顯示,風險溢價真實存在。

Q4:如何識別違約的預警信號?

A:真正的風險,往往在新聞爆發前就寫在數據裡。

關鍵指標包括:利息保障倍數 5、債價跌破 80、信用利差快速擴大。

Q5:能分散股市風險嗎?

A:結論很清楚:不是避險資產。

但在多數時期波動低於股票。真正優勢在於有到期還本契約。

Q6:買個別債券 vs ETF?

A:對絕大多數投資者來說,ETF 是唯一理性選擇:

低門檻、自動分散、流動性好,個別債只適合專業投資人。

Q7:如何評估一檔非投等債ETF?

A:六個關鍵維度:

規模是否足夠大

費用率是否合理

交易是否活躍

持倉是否透明

久期是否符合你的利率判斷

信用品質是否偏向BB而非CCC

非投資等級債券絕非「穩賺不賠」的理財工具,而是風險與報酬高度匹配的專業投資標的。成功的非投資等級債券投資,建立在三大基礎之上:

正確的風險認知:理解其與股市正相關,不應期待在股災時提供保護

嚴格的篩選與分散機制:避開CCC級地雷,控制久期與集中度

宏觀週期判斷:在溫和擴張期佈局,在衰退訊號明確時降低曝險

對投資者而言,債券ETF是進入非投資等級債券市場的最佳起點——它提供專業管理、分散風險與流動性的三重保障,讓投資者在追求7–9%收益潛力的同時,不至於因單一違約而承受毀滅性打擊。

記住:

沒有最好的投資工具,只有最適合階段與目標的投資策略。

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。