發布日期: 2025年08月01日

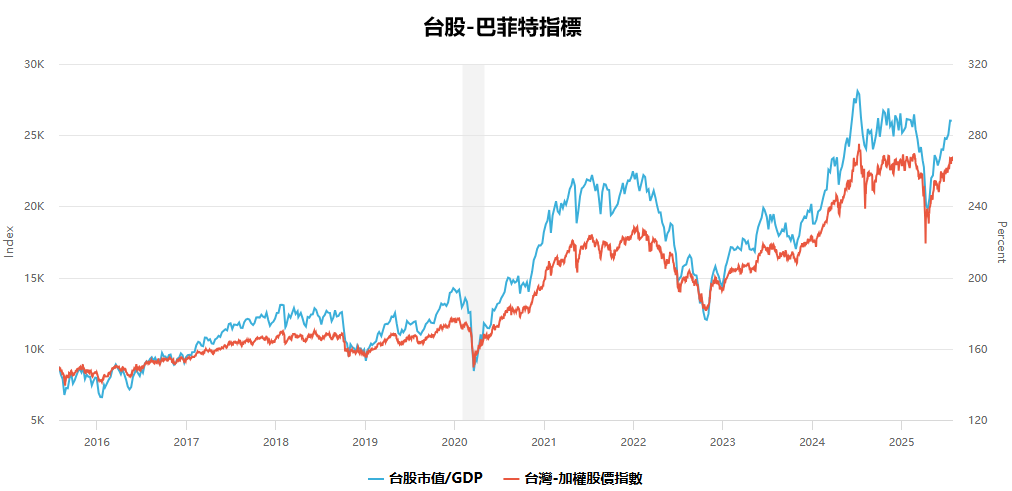

被譽為「股神」的華倫‧巴菲特雖不常對台股直接發聲,但其推崇的一個關鍵市場評估工具——「巴菲特指標」近期卻為台灣市場亮起刺目的警示紅燈。當這個被全球價值投資者奉為圭臬的指標發出過熱信號,台股投資者是否該係好安全帶?

巴菲特指標,作為衡量股市估值水準的指標,是由傳奇投資人巴菲特提出的。這個指標的計算方式非常簡單:股市總市值與GDP的比率。

當這個比率較高時,意味著股市可能被高估,投資者應謹慎。而當比率較低時,通常表示股市可能處於低估狀態,投資人可以考慮增倉。截至目前,巴菲特指標台股已飆升至288.17%,這一數據遠高於歷史平均。

具體來看,台股的總市值已經遠遠超過台灣的GDP,台股的整體估值已經處於較昂貴的狀態。雖然這一現象可能是由一些長期的結構性因素所推動,例如科技股的強勢表現、資金寬鬆環境等,但當市場的估值水平過高時,往往會伴隨市場的波動加劇和調整壓力。

| 區間 | 股市指標意義 |

| >150% | 過熱 |

| 140%~150% | 無低估 |

| 120%~140% | 合理 |

| 90%~120% | 相對便宜 |

| <90% | 不理性低估 |

歷史經驗顯示,極端高企的巴菲特指標常是市場劇烈調整的先兆。 2000年全球網路泡沫高峰時,美國該指標曾觸及146%,隨之而來的是納斯達克指數近80%的暴跌;2007年台灣指標也曾逼近200%高位,之後便遭遇全球金融危機引發的深度回撤。

目前高位讀數,無疑在提醒投資人:從整體估價層面來看,台股蘊藏的下行風險不容忽視。不過,解讀指標也需辯證視角❯

結構性差異: 台股由台積電等巨型科技股主導,其全球競爭力帶來的高估值可能部分「拉高」整體指標,不能完全代表所有個股風險。

產業特殊性: 台灣在全球半導體供應鏈中佔據關鍵地位,尤其是在當前AI革命浪潮下,相關龍頭企業的成長前景和獲利能力可能支撐其高估值,不完全等同於泡沫。

資金環境: 全球尤其是聯準會的貨幣政策走向、外資對台股(特別是科技股)的配置需求,仍是短期走勢的關鍵變量,可能暫時延緩或改變指標預示的路徑。

雖然巴菲特指標台股趨勢飆漲毋庸置疑地提示:台股整體估值已處於歷史高點區間,與經濟基本面的潛在支撐存在顯著脫節,市場脆弱性顯著增加。這大大提升了未來發生顯著回調的機率。歷史規律雖非絕對,但極端估值終將回歸的引力不容忽視。

投資者應保持高度警惕。以下幾點策略可供參考:

①分散投資

在市場處於高度估值階段時,投資人應避免將所有資金集中在台股這一單一市場。可以透過全球化佈局,分散投資風險,特別是考慮其他行業和資產類別的機會。

②關注基本面

投資人應更重視公司的基本面,而不只依賴股市的情緒驅動。選擇那些基本面強勁、獲利成長穩健的公司,避免盲目跟風追高。

③適時調整部位

在估值過高的環境中,投資人可以考慮適時減少風險敞口,採取保守的投資策略,等待市場出現調整後再重新部署。

④關注宏觀經濟變化

台股的走勢與全球宏觀經濟息息相關。投資人應密切關注全球經濟數據、利率政策、國際貿易情勢等因素,並做出相應的調整與因應。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。