发布日期: 2025年07月30日

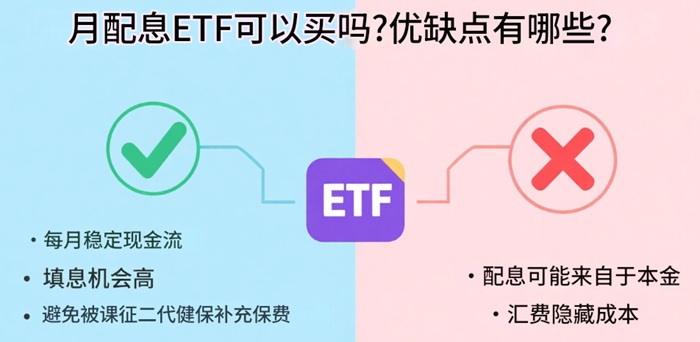

(一)现金流管理更灵活高效

传统的季度、半年或年度配息方式,会将投资收益集中在少数几个时间点发放。这对于有规律性月度支出需求(如房贷/房租、保险费、生活费、子女教育费、退休后的日常开销)的投资者来说,会造成现金流的不匹配。

投资者很可能在非配息月份面临现金流紧张,而在收到大额配息后又可能让部分资金暂时闲置。

而月配息每月固定入账,能够有效缓解一次性大额支出压力,尤其适合退休族或依赖投资收入的群体。每月收到的现金可立即用于再投资、消费或应急储备,避免资金在账户闲置。

(二)加速复利效应

每月收到的配息,可以立即用于购买更多的基金份额。这些新份额在下个月就开始产生自己的收益(配息和潜在资本增值)。

相比季度或年度配息,月配息让“利滚利”的循环启动得更早、滚动得更快。长期下来,即使初始本金和年化收益率相同,由于再投资次数更多,累积的总财富会更高。

(三)有效规避补充保费

据最新标准规定,个人领取的 “股利所得”,单次配息金额 ≥ 新台币 2万元 时,需按费率 2.11% 缴纳补充保费。月配息ETF可以通过分散配息频率,控制单次配息金额 < 2万元。

【季度/年度配息ETF】

若全年配息金额高,容易因单次发放金额较大而超过 2 万元门槛。

▶举例(投资组合年配息 24 万元)

若按 “年度配息”:单次 24 万 → 需缴补充保费(24万 × 2.11% = 5064元)。

若按 “季度配息”:单次 6 万 → 需缴补充保费(6万 × 2.11% = 1266元)。

【月配息ETF】

将全年配息拆分为 12 次发放,单次金额大幅降低。

▶延续上例

年配息 24 万元 → 月配息 = 24万 / 12 = 2 万元/月。

因单次配息 正好等于门槛 2 万元(未超过),无需缴纳补充保费。

| ETF代码 | 名称 | 规模(亿) | 年化配息率 | 内扣费用 | 核心选股逻辑 | 十大成分股特色 |

| 919 | 群益台湾精选高息 | 2,180 | 8.20% | 0.58% | 严格填息筛选:近3年现金股利+100%填息率 | 中信金(10.2%)、长荣(8.5%)、联咏(6.8%) |

| 929 | 复华台湾科技优息 | 1,950 | 7.80% | 0.35% | 科技股息增强:ROE>市场均值+近3年股利增长 | 联发科(9.1%)、日月光(8.3%)、瑞昱(7.5%) |

| 939 | 统一台湾高息动能 | 1,420 | 8.50% | 0.45% | 双因子策略:高股息+股价动量(季度调整) | 群光(7.9%)、京元电(6.7%)、英业达(6.2%) |

| 934 | 中信成长高股息 | 680 | 7.20% | 0.39% | GARP策略:股息率+营收增长率双前50% | 纬创(8.3%)、光宝科(7.1%)、远东新(5.8%) |

| 915 | 凯基优选高股息30 | 520 | 7.00% | 0.36% | 风险平价模型:波动度控管+股息可持续性 | 中华电(9.2%)、中保科(6.5%)、台湾大(5.7%) |

1、00919 群益台湾精选高息

优势:唯一要求100%填息纪录,股利来源100%现金股息(无收益平准金)

风险点:金融股占比35%,升息周期可能冲击获利

适用者:保守型投资人/退休族

2、00929 复华台湾科技优息

优势:成分股平均殖利率>台股电子指数1.5倍,科技产业成长性高

风险点:β值达1.2(波动度大盘1.2倍),2024Q3最大回撤-22%

操作建议:单笔投入宜分批,定期定额更佳

3、00939 统一台湾高息动能

独特机制:季度调整「高息+强势股」,牛市跟涨能力突出

实证表现:2024年台股上涨18%期间,超额收益达4.2%

注意:换股率年均80%,资本利得税可能侵蚀收益

4、00934 中信成长高股息

黑马潜力:聚焦「股息成长股」,成分股近3年股利CAGR>15%

持仓亮点:AI供应链占比45%(纬创/光宝/台达电)

风险提示:科技股景气循环敏感度高

5、00915 凯基优选高股息30

防御特性:民生必需股占比52%,波动度全表最低(σ=0.85)

费用优势:内扣成本最低,长期复利效应显著

局限:资本增值空间较小,年化报酬约5~7%

▶关键提醒:ETF月配息的三大误区

①只看表面配息率

009XX曾公告配息率10%,但其中43%来自收益平准金,实质股息仅5.7%→ 务必查「收益分配组成」

②忽略除息缺口风险

月配息ETF每年12次除息,若成分股填息率<70%(如00939在2024年填息率仅68%),长期可能侵蚀本金

③过度集中单一ETF

某投资人重押00929占仓位90%,遇科技股修正时月配息骤降30%→ 单档ETF占比勿超30%

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。