发布日期: 2025年06月20日

面对财政可持续性的担忧和迫在眉睫的战争,黄金避险需求增长,年内30%的涨幅盖过了日元、瑞士法郎和美国国债等其他传统避险货币的涨幅。

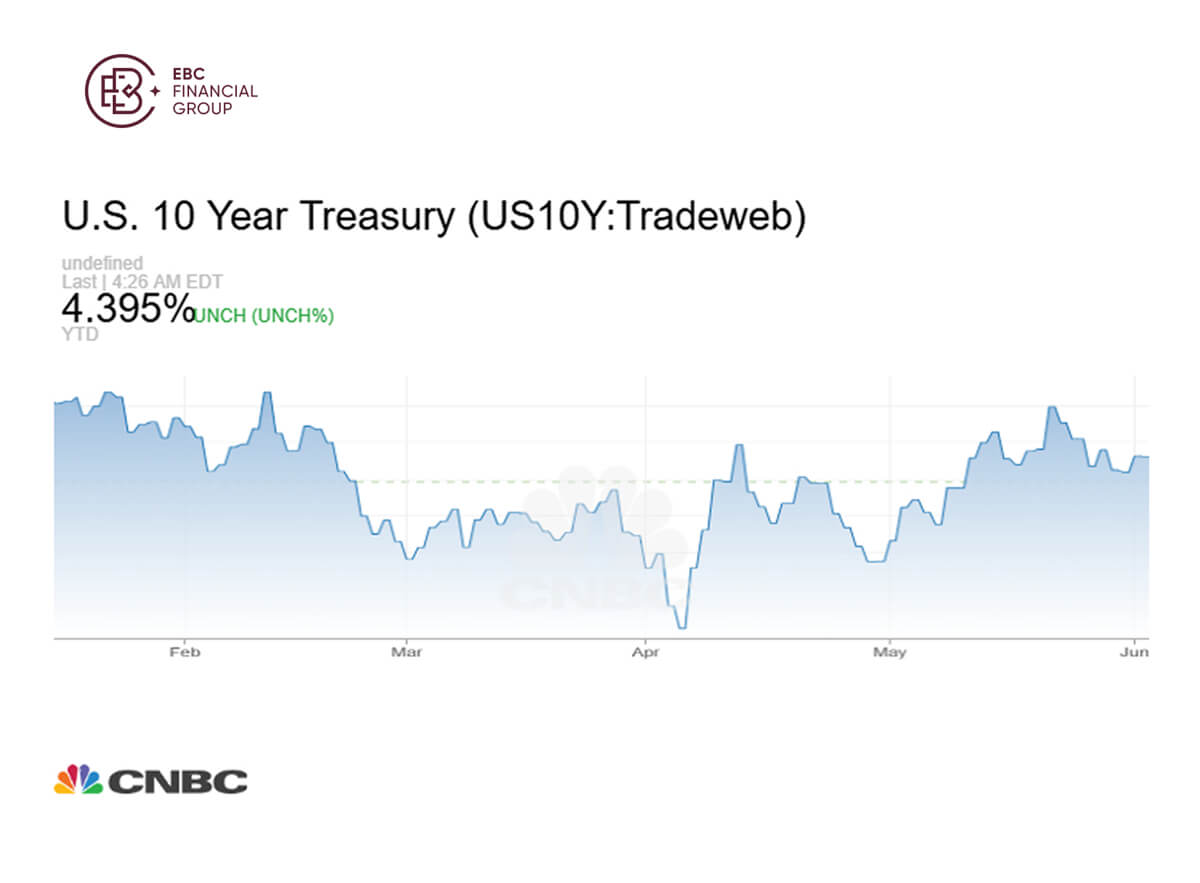

基准10年期美国国债收益率徘徊在4.3 - 4.4%之间,年内大致未变。美国信用降级和全面关税削弱了其吸引力。

相比之下,在不稳定和不确定气氛的推动下,尤其是贸易紧张局势和伊朗-以色列冲突,黄金避险需求增长,数月来不断创出新高。

5月份美债大跌也伴随着其他主要市场的抛售。由于美日在达成贸易协议方面没有取得进展,日本国债受到的冲击最大。

尽管缩表正在进行,可是该国的债务规模仍是经济规模的两倍。随着利率走高,对日本偿债能力的担忧可能会限制日元上行空间。

瑞士央行周四将利率进一步下调25个基点至0,似乎有可能重返负利率。与日本一样,在新冠疫情之前,其也曾多年受通胀疲软的困扰。

与没有利息的黄金相比,瑞郎优势正在减弱。这种金属没有交易对手风险,与其他由政府发行并与政府所有者挂钩的避险资产相比也很突出。

政府的选择

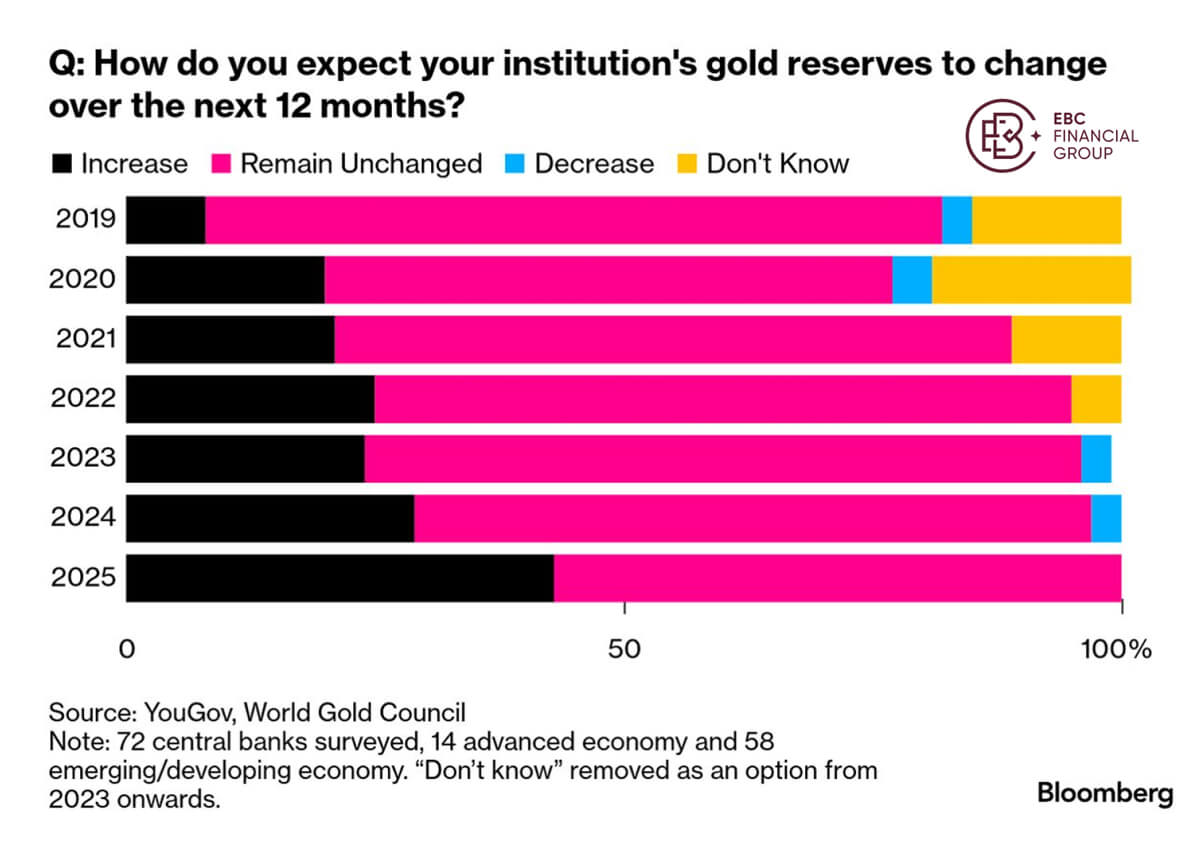

受黄金在危机时期的强劲表现和对冲通胀的作用吸引,黄金避险需求增长,各国中央银行计划在未来12个月内增持更多黄金,这一比例创下历史新高。

在对72家货币当局的调查中,43%的央行表示预计黄金储备将增加,高于去年同期的29%,是世界黄金协会和YouGov收集数据8年来的最高数字。

“西方国家停止抛售,新兴市场国家开始购买,他们正在迎头赶上,建立更多的黄金储备,”该机构央行全球主管范绍凯表示。

官方数据显示,中国央行在5月份连续第七个月增加了黄金储备,反映出政府即使付出更高的成本也要实现外汇储备多样化。

美联储在本周决议上保持利率不变,预计通胀上升和经济增长放缓,并仍预测今年晚些时候降息2次,对黄金是一个利好。

中东局势的恶化为美联储的政策组合增添了变数牌,能源价格上涨前景可能成为阻止美联储降息的另一个因素。

据白宫称,特朗普周四表示,他将在2周内就是否打击伊朗做出决定,他早些时候曾表示赞同打击伊朗的计划。

黄金避险需求增长与全球局势波动

根据花旗集团的基本假设,黄金有望在下一季度在3000点上方盘整,并在2026年下半年回到每盎司2500美元至2700美元左右。

该行表示,从2025年第四季度开始,黄金投资需求会下降,原因是美国的刺激性预算生效以及特朗普的政策明朗令全球经济增长信心提高。

这与其他坚持看涨的分析师形成鲜明对比。4 月摩根大通以美国经济衰退可能性增加为由,认为明年金价将突破每盎司4000美元的里程碑。

基准油价在6月飙升23.5%,回到2 月水平。一旦特朗普对德黑兰失去耐心,能源市场的持续牛市将带来进一步的物价上涨压力。

这场对抗还可能加剧与中国的紧张关系。大宗商品价格的飙升将削弱中国稳定经济增长努力,而伊朗政权的倒台会破坏“一带一路”倡议。全球不确定性加剧时,黄金避险需求增长的趋势将进一步显现。

伊朗外长Abbas Araghchi在日内瓦与欧洲代表的会议前强调,只要以色列继续发动袭击,就不会与任何人谈判。

特朗普周二表示,日本在贸易谈判中“态度强硬”,欧盟尚未提出公平协议。依然暗淡的全球贸易前景对于黄金强势形成支撑。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。