发布日期: 2026年02月09日

在大型科技股中,Google(母公司 Alphabet,股票代码 GOOGL)一直被视为“基本面最稳、估值最不激进”的代表之一。 相比股价波动更剧烈的科技公司,GOOGL的估值变化往往更贴近盈利能力本身,而GOOGL的本益比,正是市场衡量这一逻辑的核心工具。

对于投资者而言,理解本益比,并不是简单判断“贵或便宜”,而是要看清:市场究竟在为Google的哪一部分未来买单。

本益比是股价与每股收益的比值,反映投资者愿意为公司每1美元利润支付多少价格。

计算公式为:本益比= 股价÷每股收益

在实际投资中,本益比通常承担三层含义:

第一,市场对公司当前盈利质量的定价

第二,对未来盈利增长确定性的判断

第三,对行业风险与竞争环境的综合评估

因此,GOOGL的本益比并不是一个静态数字,而是市场对Google长期商业模式的“共识价格”。

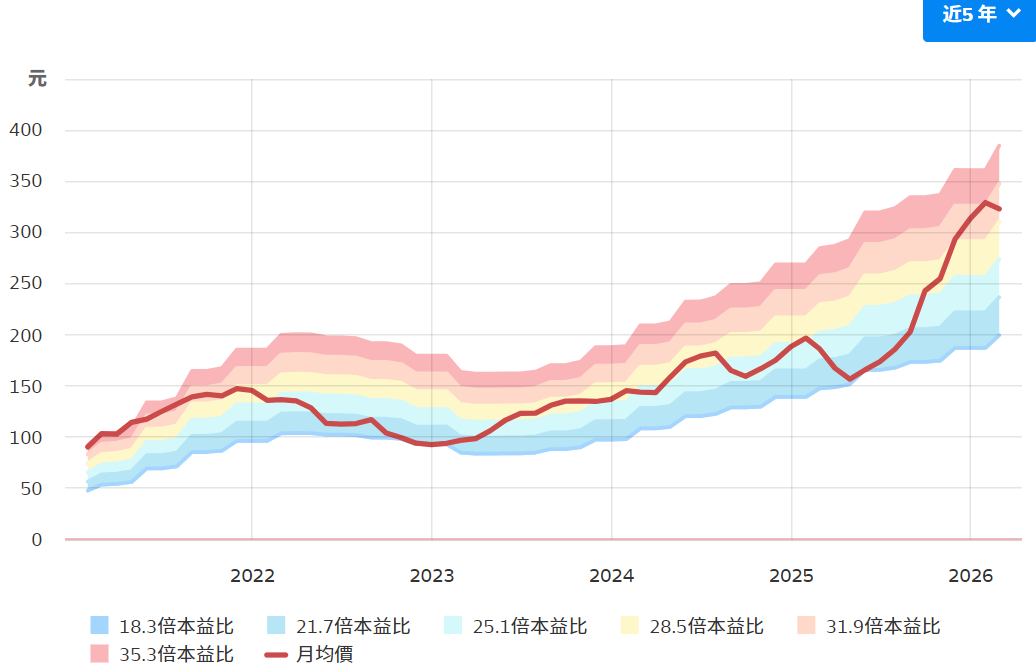

从历史数据来看,谷歌的本益比长期运行在相对稳定的区间内,明显低于部分高成长科技股,但又高于传统成熟行业。

| 年份 | 股价(美元) | EPS(美元) | 本益比 |

| 2021 | 2895 | 121.4 | 23.9 |

| 2022 | 2845 | 122.5 | 23.2 |

| 2023 | 2750 | 132.1 | 20.8 |

| 2024 | 2800 | 133.4 | 21 |

可以看到,本益比整体维持在20–24倍区间,并未出现极端扩张或坍缩。 这种特征说明,市场对Google的判断更多是“稳定成长型”,而非高弹性投机标的。

①盈利结构与业务确定性Google的盈利主要靠广告业务,而搜索广告的用户粘性和商业转化能力都很强,现金流比多数科技公司更稳,这也是它的本益比能长期保持中高位的关键。

同时,云计算和人工智能业务还在投入阶段,短期会拉低利润率,但也为中长期估值上涨留了空间。

②资本开支与利润预期近几年Google在AI算力、数据中心和模型研发上投入持续增加,这类支出短期会放慢利润增长,阶段性压制本益比,不过市场更关注这些投入能不能转化为长期盈利能力。

市场情绪是本益比波动的重要因素。 作为科技板块权重股,Google的估值会随市场风险偏好变化而变动。

情绪乐观时:投资者更看重长期增长潜力,愿意给更高估值,本益比就会上升。

情绪谨慎时:资金更偏向防御型资产,科技股整体估值受压制,本益比也会回落。

2023年下半年就是典型例子,当时全球经济增长放缓,科技行业普遍增长乏力,市场重新评估大型科技公司的盈利弹性,GOOGL的本益比明显承压,股价也随之下跌。

这并非公司基本面变差,而是估值体系出现了阶段性的重新定价。

从横向比较来看,它的本益比在科技巨头中处于相对理性位置:

| 公司 | 股票代码 | 本益比 | 估值特征 |

| GOOGL | ~21 | 盈利稳定、成长适中 | |

| 微软 | MSFT | ~31 | 云与 AI 预期较高 |

| 苹果 | AAPL | ~26 | 成熟业务、回购支撑 |

| 亚马逊 | AMZN | ~58 | 高增长、低利润阶段 |

这说明,市场对 Google的定价并未过度押注远期故事,而是更强调盈利兑现能力。

对于中长期投资者而言,本益比更适合作为估值边界判断工具:

接近区间上沿 → 市场预期偏乐观,需关注回调风险

接近区间下沿 → 市场情绪偏谨慎,估值安全边际提升

关键不在于精准预测本益比,而在于理解估值变化背后的逻辑。

GOOGL的本益比是理解 Google 股票估值体系的重要切入口。 它既反映了市场对公司盈利质量的认可,也体现了对未来增长节奏的理性预期。 在广告现金流稳定、AI 与云业务持续推进的背景下,GOOGL的估值更像是一种“稳健定价”,而非情绪化博弈的结果。

对于投资者来说,真正有价值的,并不是单一时点的本益比数字,而是看清它为何上升、又为何回落。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。