发布日期: 2026年02月09日

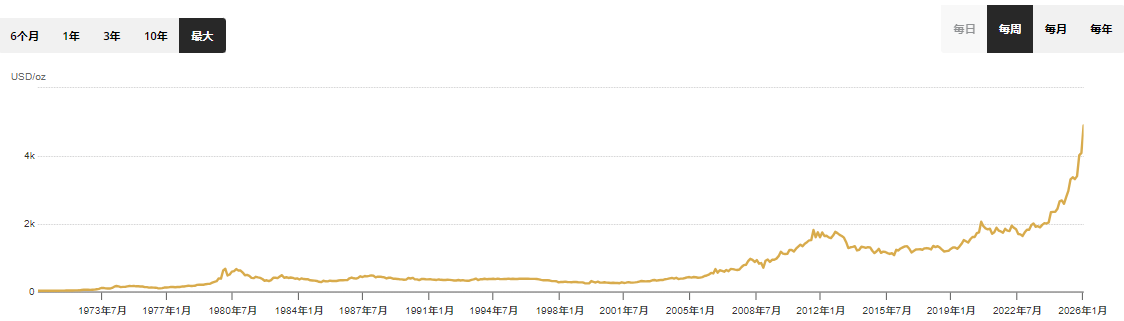

近期全球贵金属市场经历剧烈波动,黄金和白银价格暴跌,引发市场震动。国际金价大跌不仅是短期技术性调整,更反映全球金融体系和政策预期的深层问题。理解其成因,对于投资者布局未来至关重要。

一月底,黄金一度冲上每盎司5602美元,创历史新高。投行目标价如下:

| 投行 | 目标价(美元/盎司) |

| 瑞银 | 6200 |

| 高盛 | 5400 |

| 摩根大通 | 5055 |

市场火热,散户蜂拥买入,社交媒体上“快上车”的声音不断。然而仅一天后,国际金价一度大跌至4700美元,单日跌幅11.4%,白银跌幅36%,造成22万人爆仓,损失数十亿美元,是贵金属市场史上最剧烈波动之一。

高杠杆与期货平仓:短期内黄金暴涨,大量杠杆投机账户被强制平仓,引发价格进一步下跌,形成典型“死亡螺旋”。

政策与人事冲击:特朗普提名凯文·沃什接任美联储主席,引发市场对利率政策的担忧。预期高利率或加息打破黄金避险逻辑,加剧抛售。

技术性回调:连续几天的猛涨导致市场出现明显超买状态,高位压力下的技术性回调是价格暴跌的重要因素。短期投资者在追高后出现集中止损,加速下跌。

市场心理效应:社交媒体和新闻的放大作用,使得投资者恐慌性抛售,进一步扩大波动幅度。投资者信心在短时间内迅速崩塌,加速市场下行。

高位追涨的黄金市场往往伴随剧烈回调:

| 时间 | 黄金高点 | 跌幅 | 回本时间 |

| 1980年 | 850美元 | 64% | 28年 |

| 2011年 | 2000美元 | 45% | 9年 |

1980年黄金从850美元跌至304美元,经历二十年缓慢阴跌;2011年黄金从2000美元跌至2015年的1049美元,回本耗时九年。历史警示,这次国际金价大跌不能忽视。

央行囤金:全球央行连续三年每年购金超1000吨,2025年略减至863吨,2026年预计755吨。显示长期价值信心。

美元与国债风险:美国国债占GDP超123%,短期难解债务问题,使黄金作为避险资产持续受青睐。

市场结构未变:短期下跌无法动摇长期价值。摩根大通维持2026年第四季度黄金均价5055美元,2027年底目标5400美元。瑞银目标6200美元未撤回,支撑黄金中长期价值。

分批建仓

短期波动剧烈,不宜一次性全仓。分批买入可降低风险。

关注政策信号

沃什上任后政策方向关键:

缩表收紧 → 可减仓黄金

维持或量化宽松 → 可视为加仓信号

组合优化

提高黄金比重,控制风险敞口。短期调整是考验,中长期价值仍在。

长期视角

历史显示,当全球金融系统不确定性增加,黄金通常表现稳定。投资者应以十年为期,关注财富累积,而非短期波动。

国际金价大跌固然吓人,但背后反映全球金融体系、政策预期与市场心理的交织作用。央行囤金、美元不确定性和国债风险,仍支撑黄金长期价值。理性分析、分批布局,是应对波动、把握长期机会的关键策略。未来政策与技术信号的观察窗口,将是投资者布局黄金的最佳时机。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。