发布日期: 2023年04月14日

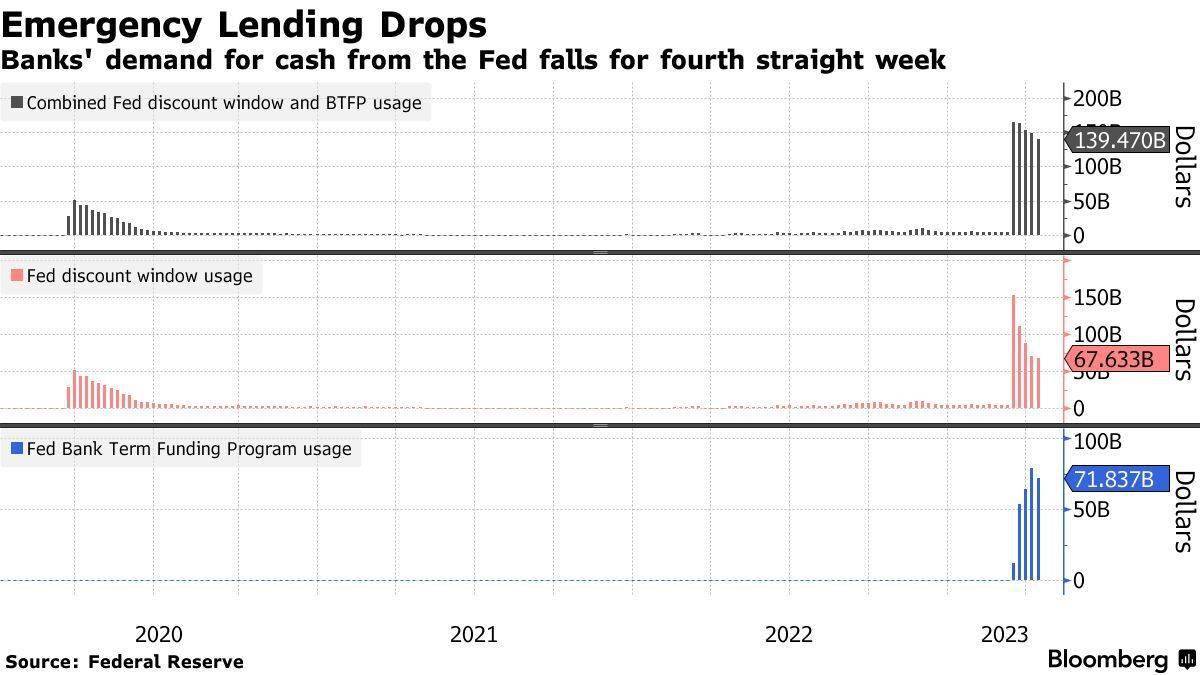

美国各大银行连续四周减少了从美联储两项担保贷款工具获得的借款规模,这些数据在一定程度上表明上月硅谷银行倒闭后的银行业流动性危机继续缓解。美联储周四公布的数据显示,截至4月12日的当周,美国各银行的未偿还借款总额为1395亿美元,而前一周为1487亿美元。

具体数据显示,美联储的传统担保贷款计划(即贴现窗口)的未偿贷款规模为676亿美元,上周为697亿美元,上月则为创纪录的1,529亿美元。来自银行定期融资计划(BTFP)的银行需求为718亿美元,而前一周为790亿美元,值得注意的是,这是该紧急工具自上月成立以来首次出现贷款规模下降。

紧急贷款规模下降——美国银行业对美联储现金的需求连续第四周下降

金融机构对美联储流动性需求的持续放松,表明美国银行业面临的流动性压力正在减轻,几位美联储官员在过去一周也说过类似的话或表达类似观点。

“我认为我们还没准备好宣布一切危机解除,但一些有希望的迹象表明,这些风险现在得到了更好的控制,并且正在恢复平静。”2023年FOMC票委、明尼阿波利斯联储主席卡什卡利(Neel Kashkari)周二在蒙大拿州立大学举行的市政厅活动中表示。

贴现窗口是美联储为各大银行提供的最传统的流动性保障,贷款可以延期90天,银行可以提供非常广泛的抵押品。在加州硅谷银行和纽约Signature Bank接连倒闭后,美联储宣布银行系统进入紧急状态,BTFP于3月12日紧急对各大银行开放;在这一计划下,信贷可以延期长达一年,抵押品指导方针更加严格。

来自投资机构Evercore ISI的分析师Krishna Guha在给客户的报告中称,周四的数据报告证实当前银行业紧张的严重阶段继续逐渐缓解。

美国各大银行于周五开始陆续公布今年的第一季度财报,这些银行业高管们关于银行存款规模、资产流动性和贷款损失拨备金的相关言论和数据预期,无疑将比包括全年利润指引在内的重磅数据更能引起投资者的兴趣。

截至4月12日当周,美联储对于联邦存款保险公司(Federal Deposit Insurance Corp.)为解决硅谷银行和Signature Bank问题而设立的过渡性银行提供的贷款规模则降至1,726亿美元,前一周为1,746亿美元。

在截至4月12日的当周,外国央行在美联储的外国货币管理局“回购协议工具”中有300亿美元未偿付规模,低于此前的400亿美元。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。