Дивергенция — это сигнал, который появляется, когда цена движется в одном направлении, а индикатор, часто индикатор импульса, — в другом. Цена может достичь нового максимума, в то время как индикатор — более низкого максимума, или наоборот.

Такое разделение может предупредить о том, что тренд ослабевает или что движение не такое сильное, как кажется. Для трейдеров, использующих технический анализ, дивергенция является полезным инструментом раннего предупреждения, позволяющим избежать погони за слабыми движениями и подготовиться к возможным разворотам тренда.

Трейдерам очень важна классическая дивергенция, поскольку она может выявить раннюю потерю силы тренда до того, как график покажет явный разворот, давая им время скорректировать риски или подготовиться к изменению направления.

Определение

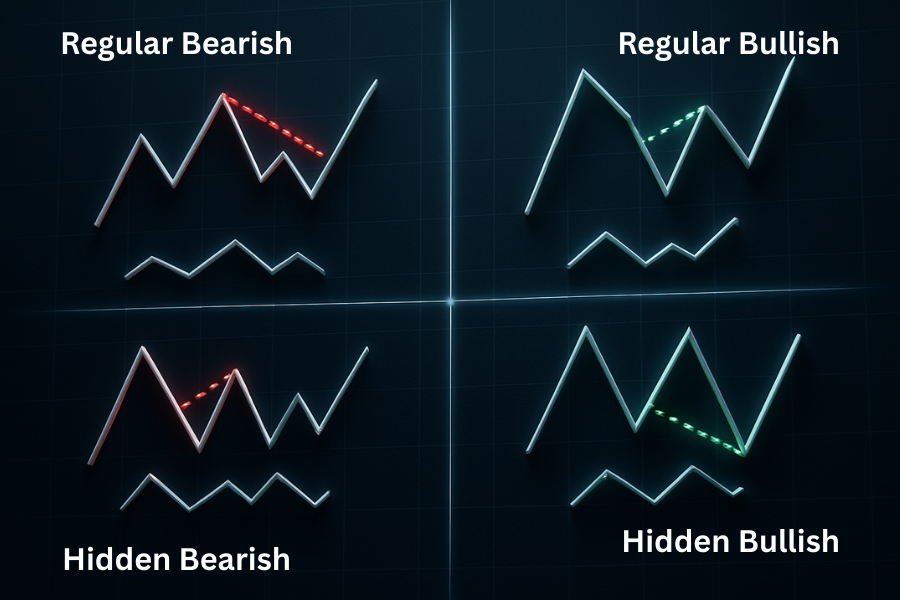

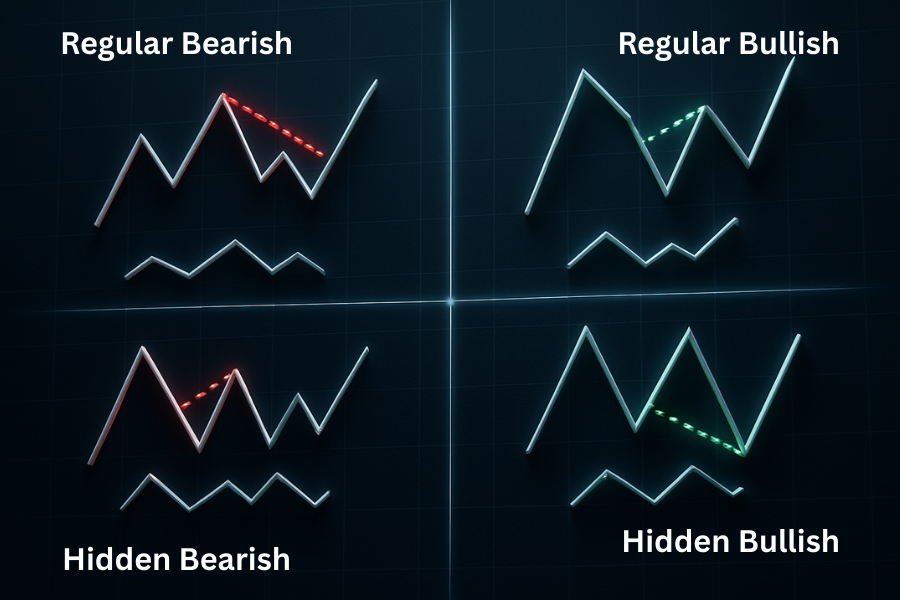

В трейдинге классическая дивергенция — это несоответствие между ценовой структурой и структурой индикаторов.

Бычья классическая дивергенция : цена формирует более низкие минимумы, в то время как индикатор формирует более высокие минимумы.

Классическая медвежья дивергенция: цена формирует более высокие максимумы, в то время как индикатор формирует более низкие максимумы.

Это сигнализирует об ослаблении тренда и повышает вероятность разворота или более глубокой коррекции. Само по себе это не является триггером, но служит диагностическим инструментом, указывающим на снижение импульса.

Трейдеры видят дивергенцию на графиках, содержащих осцилляторы. Свинг-трейдеры отслеживают ее вблизи основных уровней, чтобы предвидеть развороты. Внутридневные трейдеры наблюдают за ней во время продолжительных движений, чтобы обнаружить коррекции.

Это особенно ценно в сочетании со структурой, поддержкой и сопротивлением, а также с учетом объемного контекста.

Что меняет классическую дивергенцию изо дня в день: силы, стоящие за этим несоответствием.

Расхождение обусловлено несколькими факторами:

Истощение импульса. Тренд стремится к новым крайностям, но не может удержать силу индикатора.

Неуверенность на рынке. Когда трейдеры колеблются, индикаторы выравниваются, даже если цена продолжает двигаться.

Низкая ликвидность. Нестабильные условия завышают цену без реальной уверенности.

Ожидание событий. В преддверии новостей трейдеры сокращают свои позиции, ослабляя влияние индикаторов.

Всякий раз, когда эти силы проявляются, цена может продолжать расти, но внутренняя сила ослабевает, создавая дивергенцию.

Как классическая дивергенция влияет на ваши сделки

Классическая дивергенция помогает уточнить точки входа, предупреждая трейдеров о нежелательности гнаться за затянутыми движениями. Вместо этого она призывает ждать подтверждения, коррекций или прорыва структуры. Она также улучшает выбор времени выхода, поскольку ослабление импульса часто предшествует резким разворотам.

Многие трейдеры ужесточают стоп-лоссы или закрывают позиции, когда дивергенция появляется вблизи важных уровней.

С точки зрения риска, дивергенция сигнализирует о потенциальной волатильности. Тренд, потерявший внутреннюю силу, может резко развернуться.

Благоприятная ситуация: четкая дивергенция, соответствующая высоким уровням, в условиях упорядоченной рыночной конъюнктуры.

Неблагоприятная ситуация: дивергенция внутри нестабильных диапазонов, на фоне тренда более высокого временного интервала или во время важных новостей.

Быстрый пример

Предположим, пара GBP/USD движется вверх. Цена достигает нового максимума на уровне 1,2850, при этом RSI достигает 68. Цена немного повышается до 1,2860, но RSI падает до 60. Цена продолжает движение до 1,2870, но RSI теперь опускается до 56.

Цена растет, индикатор падает: классическая медвежья дивергенция. Трейдер, планирующий открыть длинную позицию, может теперь подождать или уменьшить ее размер. Трейдер, уже открывший длинную позицию, может переместить стоп-лосс выше.

Когда пара позже опустилась до уровня 1,2820, дивергенция справедливо указала на ослабление покупательской активности.

Как проверить перед покупкой или продажей

Загрузите осциллятор, например, RSI , MACD или стохастический осциллятор.

Определите четкие максимумы и минимумы ценовых колебаний.

Сравните их с точками разворота индикатора.

Подтвердите, соответствует ли расхождение сильным сигналам поддержки или сопротивления.

Проанализируйте тренд на более высоком временном интервале.

Избегайте оценки расхождений во время освещения новостей или в условиях высокой нестабильности.

Проверяйте расхождение всякий раз, когда формируется новый замах, или в начале каждой тренировки.

Распространенные ошибки

Полагаться исключительно на дивергенцию. Без структуры это приводит к ложным сигналам.

Форсированные паттерны. Трейдеры соединяют случайные точки, которые не являются истинными колебаниями.

Игнорирование сильных тенденций. Мощные тенденции часто перекрывают расхождения.

Используйте только короткие временные интервалы. Более короткие временные интервалы создают шум.

Смешивание классического подхода со скрытым расхождением. Каждый из них сигнализирует о различном поведении.

Классическая и скрытая дивергенция: чем отличаются сигналы и когда трейдеры используют каждый из них.

Хотя оба метода сравнивают цену с колебаниями индикаторов, классическая и скрытая дивергенция передают противоположные сигналы о поведении тренда.

| Тип дивергенции |

Бычий паттерн |

Медвежий паттерн |

Основной смысл |

Наилучший вариант использования |

| Классическая дивергенция (реверсивное смещение) |

Цена формирует более низкие минимумы, индикатор формирует более высокие минимумы. |

Цена формирует более высокие максимумы, индикатор — более низкие максимумы. |

Трендовый импульс ослабевает, и разворот или более глубокая коррекция становятся более вероятными. |

В ключевых максимумах или минимумах, зонах спроса или предложения, а также после длительных направленных движений. |

| Скрытая дивергенция (предвзятость продолжения) |

Цена формирует более высокие минимумы, индикатор — более низкие минимумы. |

Цена формирует более низкие максимумы, индикатор — более высокие максимумы. |

Коррекционное давление слабое, и тенденция, вероятно, сохранится. |

На трендовых рынках для определения момента входа в зону продолжения тренда. |

Краткое описание различий:

Классическая дивергенция предупреждает: «тренд может закончиться», в то время как скрытая дивергенция предполагает: «коррекция может закончиться». Одна указывает на разворот тренда, другая — на его продолжение.

Связанные термины

Скрытая дивергенция: сигнал продолжения тренда, противоположный классической дивергенции.

Импульс: Показатель дивергенции измеряет, как импульс соотносится с ценой.

Перекупленность и перепроданность: часто оцениваются вместе с дивергенцией.

Поддержка и сопротивление: Расхождения усиливаются на ключевых уровнях.

Часто задаваемые вопросы (FAQ)

1. Достаточно ли одной лишь дивергенции для входа в сделку?

Нет. Дивергенция — это предупреждающий знак, а не полноценный торговый сигнал. Многие трейдеры ждут дополнительного подтверждения, такого как пробой линии тренда, формирование свечного паттерна или прорыв уровней поддержки или сопротивления, прежде чем открывать сделку на основе дивергенции.

2. Какие индикаторы лучше всего подходят для выявления расхождений?

Наиболее распространенными инструментами являются RSI, MACD и стохастический осциллятор. Многие трейдеры начинают с RSI, потому что он прост в использовании и доступен практически на каждой платформе. Ключевой момент — выбрать один индикатор и хорошо изучить его поведение, вместо того чтобы менять индикаторы каждую неделю.

3. Какой временной промежуток лучше всего подходит для дивергенции?

Более высокие таймфреймы, такие как 1-часовой, 4-часовой и дневной, обычно дают более четкие сигналы дивергенции. На очень коротких таймфреймах может наблюдаться множество мелких дивергенций, которые не приводят к значимым движениям. Начинающие трейдеры часто начинают с 4-часового или дневного графика, а затем уточняют точки входа на более низком таймфрейме.

4. Работает ли дивергенция только на рынке Форекс?

Нет. Дивергенция наблюдается на любом рынке, использующем графики и индикаторы, включая акции, индексы, сырьевые товары и криптовалюты. Логика та же. Цена стремится к новому экстремуму, в то время как импульс не подтверждает это. Однако вам все равно следует адаптировать управление рисками к волатильности каждого рынка.

5. Как часто дивергенция «работает»?

Единого гарантированного успеха не существует. Дивергенция может отмечать важные поворотные точки, но она также появляется во время обычных коррекций внутри тренда. Ее ценность заключается в том, что она помогает вам осмыслить баланс между движением цены и импульсом, а не в предсказании каждой вершины или дна. Лучший способ увидеть, как ваши правила работают для вашего стиля, — это проверить их на прошлых графиках.

Краткое содержание

Классическая дивергенция — это несоответствие между ценой и импульсом, сигнализирующее о возможном ослаблении или развороте тренда. В сочетании со структурой, уровнями и подтверждениями она помогает трейдерам улучшать точки входа и выхода и избегать погони за устаревшими движениями.

Используемый сам по себе или на фоне устойчивых тенденций, он может ввести в заблуждение, но в рамках комплексного процесса он становится мощным инструментом раннего предупреждения.

Предупреждение: Данный материал предназначен исключительно для общего ознакомления и не является (и не должен рассматриваться как) финансовая, инвестиционная или иная консультация, на которую следует полагаться. Ни одно из мнений, содержащихся в данном материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит для какого-либо конкретного лица.