O Vanguard Energy ETF (VDE) é um dos fundos negociados em bolsa mais utilizados para obter ampla exposição ao setor energético dos EUA. Embora frequentemente apareça em estratégias de portfólio de longo prazo, investidores de curto e médio prazo estão cada vez mais recorrendo ao VDE como um indicador do sentimento do preço do petróleo, do momentum do setor energético e de movimentos rotacionais macroeconômicos.

Com a volatilidade do preço do petróleo permanecendo alta e as tensões geopolíticas moldando as narrativas do lado da oferta, ETFs de energia como o VDE oferecem exposição eficiente, forte correlação com o petróleo bruto e clareza técnica adequada a estratégias de negociação ativas.

O que é VDE? Estrutura de Fundo e Índice Rastreado

Lançado pela Vanguard, o VDE rastreia o MSCI US Investable Market Energy 25/50 Index, um benchmark ponderado por capitalização que captura o desempenho de empresas de energia dos EUA de capital aberto, desde gigantes petrolíferas integradas até provedores de serviços menores.

Lançado pela Vanguard, o VDE rastreia o MSCI US Investable Market Energy 25/50 Index, um benchmark ponderado por capitalização que captura o desempenho de empresas de energia dos EUA de capital aberto, desde gigantes petrolíferas integradas até provedores de serviços menores.

Para os traders, a diversidade de participações significa que a exposição não está excessivamente concentrada em um único nome, ao contrário do XLE (que se apoia mais na ExxonMobil e na Chevron). O VDE atualmente inclui mais de 100 ações, criando uma correlação ligeiramente mais suave com os movimentos de todo o setor do que os ETFs mais concentrados no topo.

Sua correlação com os futuros de petróleo bruto do próximo mês (CL=F) e ações de serviços de campos petrolíferos dos EUA torna o VDE um veículo de negociação eficiente para aqueles que acompanham o sentimento energético por meio de lentes macro ou baseadas em commodities.

Estatísticas principais:

Referência: Índice MSCI US IMI Energy 25/50

Número de participações: ~108

Principais nomes: ExxonMobil (~22,4%), Chevron (~13,2%), ConocoPhillips (~6,7%)

Taxa de Despesas e Comparação de Custos com Pares

Embora os traders tendam a se concentrar mais em liquidez e spread do que em taxas de longo prazo, a taxa de despesas da VDE de 0,10% continua notável. Está em linha com a XLE da SPDR e um pouco acima da FENY da Fidelity (0,08%).

VDE vs XLE vs FENY vs IXC

| ETF |

Taxa de Despesa |

Posições médias |

Foco |

| VDE |

0,10% |

~100 |

Energia mais ampla dos EUA |

| XLE |

0,10% |

~26 |

Grandes empresas de capitalização pesada (XOM/CVX) |

| FENY |

0,08% |

~100 |

Mais barato, escopo semelhante |

| IXC |

0,39% |

Global |

Exposição internacional |

Do ponto de vista do trader, taxas baixas significam um acompanhamento mais rigoroso do valor patrimonial líquido (VPL) e menos resistência em posições de curta duração.

Ativos sob gestão e liquidez

Em julho de 2025, a VDE administrava aproximadamente US$ 7,3 bilhões em AUM. Embora seja menor que a XLE (aproximadamente US$ 40 bilhões), ainda é substancial o suficiente para suportar spreads reduzidos e carteiras de ordens extensas.

Em julho de 2025, a VDE administrava aproximadamente US$ 7,3 bilhões em AUM. Embora seja menor que a XLE (aproximadamente US$ 40 bilhões), ainda é substancial o suficiente para suportar spreads reduzidos e carteiras de ordens extensas.

Volume médio diário de negociação: ~700.000 ações

Spread típico de compra e venda: ~0,02–0,05% (dependendo da volatilidade e do volume da sessão)

Para traders intradiários ou de swing, isso é suficiente para aumentar e diminuir o preço sem deslizamento significativo. No entanto, os spreads podem aumentar fora do horário de negociação nos EUA ou durante os relatórios de estoque de petróleo (EIA, API) e comunicados de imprensa da OPEP.

Dica profissional: ao negociar VDE em eventos de alto impacto (por exemplo, reuniões do FOMC, dados do IPC, anúncios da OPEP+), considere definir ordens de limite para gerenciar a execução com mais precisão.

Rendimento de dividendos e potencial de renda

Embora os dividendos não sejam o principal motivador para traders de curto prazo, o rendimento anual de 3,1%–3,3% da VDE pode adicionar uma camada extra de retorno, especialmente para swing traders que mantêm posições por várias semanas.

Detalhes dos dividendos:

Frequência: Trimestral

Pagamento recente: ~US$ 0,96 por ação

As datas ex-dividendos podem criar lacunas de preços — importante para configurações técnicas

Para traders de opções, as datas ex-dividendos podem influenciar os preços de compra/venda devido aos pagamentos antecipados. Esteja ciente disso ao estruturar opções de compra cobertas ou spreads de crédito em torno do VDE.

Perfis de comerciantes alvo

VDE é mais adequado para:

Use o VDE para interpretar variações nos preços do petróleo impulsionadas por eventos geopolíticos, dados econômicos ou movimentos da OPEP. Sua alta correlação com o petróleo bruto o torna um indicador para quem evita exposição direta a futuros.

Quando o setor de energia supera o mercado em geral (por exemplo, durante ciclos inflacionários ou altas de commodities), a VDE oferece exposição limpa sem risco idiossincrático de ação única.

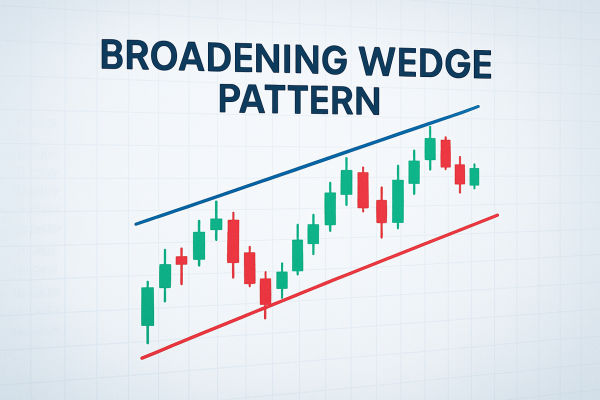

O VDE tende a respeitar os principais níveis técnicos, o que o torna um forte candidato para configurações de rompimento/ruptura ou operações de continuação de tendência. Indicadores populares incluem:

Médias móveis de 50 e 200 dias

Divergência RSI/MACD perto de máximas ou mínimas oscilantes

Retrações de Fibonacci após surpresas no estoque de petróleo

A crescente cadeia de opções da VDE oferece suporte a estratégias de curto prazo como:

Spreads de crédito semanais

Coberturas de temporada de lucros vinculadas a grandes empresas petrolíferas

Chamadas longas para configurações de momentum de alta

Compare VDE com XLE ou FENY para negociações em pares com base na divergência de curto prazo na ação do preço ou na força relativa.

Considerações finais: vale a pena negociar VDE em 2025?

A VDE evoluiu de uma ferramenta de investimento de longo prazo para um instrumento de negociação viável e ativo, especialmente no atual ambiente sensível a commodities. Com liquidez sólida, amplitude setorial e acompanhamento confiável das ações de energia dos EUA, a VDE oferece aos traders uma maneira descomplicada de se envolver com tendências macro, volatilidade do petróleo e momentum do setor.

Não importa se você está negociando notícias sobre a OPEP+, apostando em uma alta do petróleo bruto ou migrando para o setor de energia a partir de ações de tecnologia ou financeiras em atraso, o VDE se destaca como um ETF limpo e escalável, criado para execução tática.

Lembre-se: embora a VDE ofereça exposição eficiente, seus nomes subjacentes ainda estão atrelados à natureza cíclica e de alta volatilidade do mercado de petróleo. Use controles de risco adequados, observe as correlações e não subestime a rapidez com que o sentimento energético pode mudar.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.

Lançado pela Vanguard, o VDE rastreia o MSCI US Investable Market Energy 25/50 Index, um benchmark ponderado por capitalização que captura o desempenho de empresas de energia dos EUA de capital aberto, desde gigantes petrolíferas integradas até provedores de serviços menores.

Lançado pela Vanguard, o VDE rastreia o MSCI US Investable Market Energy 25/50 Index, um benchmark ponderado por capitalização que captura o desempenho de empresas de energia dos EUA de capital aberto, desde gigantes petrolíferas integradas até provedores de serviços menores. Em julho de 2025, a VDE administrava aproximadamente US$ 7,3 bilhões em AUM. Embora seja menor que a XLE (aproximadamente US$ 40 bilhões), ainda é substancial o suficiente para suportar spreads reduzidos e carteiras de ordens extensas.

Em julho de 2025, a VDE administrava aproximadamente US$ 7,3 bilhões em AUM. Embora seja menor que a XLE (aproximadamente US$ 40 bilhões), ainda é substancial o suficiente para suportar spreads reduzidos e carteiras de ordens extensas.