Vanguard Energy ETF (VDE) — один из наиболее широко используемых биржевых фондов для широкого инвестирования в энергетический сектор США. Хотя он часто используется в долгосрочных портфельных стратегиях, краткосрочные и среднесрочные трейдеры всё чаще рассматривают VDE как индикатор настроений на рынке нефти, динамики энергетического сектора и ротационных действий, обусловленных макроэкономикой.

В условиях сохраняющейся высокой волатильности цен на нефть и геополитической напряженности, определяющей ситуацию со стороны предложения, энергетические ETF, такие как VDE, предлагают эффективные инвестиции, сильную корреляцию с сырой нефтью и техническую ясность, которая подходит для активных торговых стратегий.

Что такое VDE? Структура фонда и отслеживание индекса

Индекс VDE, созданный компанией Vanguard, отслеживает индекс MSCI US Investable Market Energy 25/50 — взвешенный по капитализации бенчмарк, отражающий динамику публичных американских энергетических компаний — от интегрированных нефтяных гигантов до небольших поставщиков услуг.

Индекс VDE, созданный компанией Vanguard, отслеживает индекс MSCI US Investable Market Energy 25/50 — взвешенный по капитализации бенчмарк, отражающий динамику публичных американских энергетических компаний — от интегрированных нефтяных гигантов до небольших поставщиков услуг.

Для трейдеров разнообразие активов означает, что экспозиция не слишком сконцентрирована на одном бренде, в отличие от XLE (которая в большей степени ориентирована на ExxonMobil и Chevron). VDE в настоящее время включает более 100 акций, что обеспечивает несколько более плавную корреляцию с общеотраслевыми колебаниями, чем у ETF с большим количеством акций.

Его корреляция с фьючерсами на сырую нефть ближайшего месяца (CL=F) и акциями американских нефтесервисных компаний делает VDE эффективным торговым инструментом для тех, кто отслеживает настроения в энергетическом секторе через макроэкономические или сырьевые аспекты.

Основные статистические данные:

Ориентир: индекс MSCI US IMI Energy 25/50

Количество холдингов: ~108

Крупнейшие компании: ExxonMobil (~22,4%), Chevron (~13,2%), ConocoPhillips (~6,7%)

Соотношение расходов и сравнение затрат с аналогами

Хотя трейдеры, как правило, больше внимания уделяют ликвидности и спреду, чем долгосрочным комиссиям, коэффициент расходов VDE в размере 0,10% остаётся примечательным. Он соответствует XLE SPDR и немного превышает FENY Fidelity (0,08%).

VDE против XLE против FENY против IXC

| ETF |

Коэффициент расходов |

Средние активы |

Фокус |

| VDE |

0,10% |

~100 |

Более широкая энергетика США |

| XLE |

0,10% |

~26 |

Крупнокапитальные акции (XOM/CVX) |

| ФЭНИ |

0,08% |

~100 |

Дешевле, аналогичный охват |

| IXC |

0,39% |

Глобальный |

Международная известность |

С точки зрения трейдера, низкие комиссии означают более строгое отслеживание чистой стоимости активов (NAV) и меньшее торможение краткосрочных позиций.

Активы под управлением и ликвидность

По состоянию на июль 2025 года VDE управляет активами под управлением на сумму около 7,3 млрд долларов США. Хотя это меньше, чем у XLE (~40+ млрд долларов США), этого всё же достаточно для поддержания узких спредов и глубоких портфелей заказов.

По состоянию на июль 2025 года VDE управляет активами под управлением на сумму около 7,3 млрд долларов США. Хотя это меньше, чем у XLE (~40+ млрд долларов США), этого всё же достаточно для поддержания узких спредов и глубоких портфелей заказов.

Средний дневной объем торгов: ~700 000 акций

Типичный спред между ценой покупки и продажи: ~0,02–0,05% (в зависимости от волатильности и объема сессии)

Для внутридневных или свинг-трейдеров этого достаточно для масштабирования без существенного проскальзывания. Однако спреды могут расширяться вне торговых сессий в США или во время публикации отчётов по запасам нефти (EIA, API) и пресс-релизов ОПЕК.

Совет от профессионалов: при торговле VDE в период важных событий (например, заседаний FOMC, данных по ИПЦ, объявлений ОПЕК+) рассмотрите возможность установки лимитных ордеров для более точного управления исполнением.

Дивидендная доходность и потенциальный доход

Хотя дивиденды не являются основным фактором для краткосрочных трейдеров, годовая доходность VDE в размере 3,1–3,3% может обеспечить дополнительный уровень прибыли, особенно для свинг-трейдеров, удерживающих позиции в течение нескольких недель.

Подробная информация о дивидендах:

Периодичность: ежеквартально

Недавняя выплата: ~$0,96 за акцию

Даты выхода из дивидендной программы могут создавать ценовые разрывы, что важно для технических настроек.

Для трейдеров опционами даты экс-дивиденда могут влиять на ценообразование колл/пут из-за ожидаемых выплат. Имейте это в виду при структурировании покрытых колл-опционов или кредитных спредов вокруг VDE.

Профили целевых трейдеров

VDE лучше всего подходит для:

Используйте VDE для игры на колебаниях цен на нефть, вызванных геополитическими событиями, экономическими данными или решениями ОПЕК. Высокая корреляция с нефтью делает его подходящим инструментом для тех, кто избегает прямого участия в фьючерсных сделках.

Когда энергетический сектор опережает более широкий рынок (например, во время инфляционных циклов или роста цен на сырьевые товары), VDE предлагает чистую экспозицию без специфического риска отдельных акций.

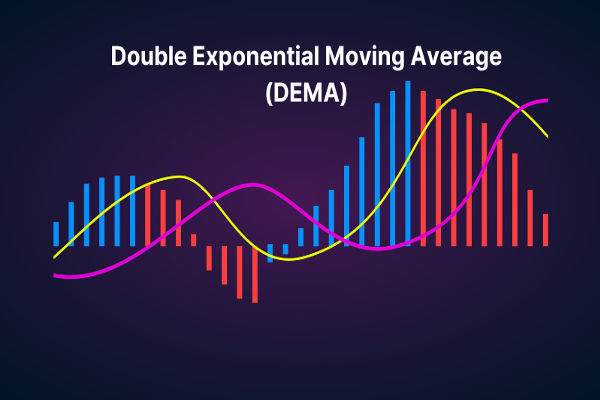

VDE, как правило, учитывает ключевые технические уровни, что делает его хорошим кандидатом для торговли на прорыв/пробой или продолжения тренда. Среди популярных индикаторов:

50-дневные и 200-дневные скользящие средние

Расхождение RSI/MACD вблизи максимумов или минимумов колебаний

Коррекция Фибоначчи после неожиданного роста запасов нефти

Растущая цепочка опционов VDE поддерживает краткосрочные стратегии, такие как:

Еженедельные кредитные спреды

Сезонные хеджирования прибыли, привязанные к крупным нефтяным компаниям

Длинные призывы к созданию бычьего импульса

Сравните VDE с XLE или FENY для парной торговли на основе краткосрочной дивергенции в поведении цены или относительной силы.

Заключительные мысли: стоит ли торговать VDE в 2025 году?

VDE превратился из инструмента долгосрочного инвестирования в эффективный инструмент активной торговли, особенно в современных условиях, чувствительных к ценам на сырьевые товары. Благодаря высокой ликвидности, широкому охвату секторов и надежному отслеживанию акций американских энергетических компаний, VDE предлагает трейдерам простой способ отслеживания макроэкономических тенденций, волатильности цен на нефть и динамики развития сектора.

Независимо от того, торгуете ли вы на новостях ОПЕК+, играете на прорыве цен на нефть или переходите от отстающих технологических или финансовых компаний к энергоносителям, VDE выделяется как чистый, масштабируемый ETF, созданный для тактической реализации.

Просто помните: хотя VDE предлагает эффективные инвестиции, её основные акции по-прежнему привязаны к цикличности и высокой волатильности рынка нефти. Используйте надлежащий контроль рисков, следите за корреляциями и не недооценивайте, насколько быстро могут меняться настроения в энергетическом секторе.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.

Индекс VDE, созданный компанией Vanguard, отслеживает индекс MSCI US Investable Market Energy 25/50 — взвешенный по капитализации бенчмарк, отражающий динамику публичных американских энергетических компаний — от интегрированных нефтяных гигантов до небольших поставщиков услуг.

Индекс VDE, созданный компанией Vanguard, отслеживает индекс MSCI US Investable Market Energy 25/50 — взвешенный по капитализации бенчмарк, отражающий динамику публичных американских энергетических компаний — от интегрированных нефтяных гигантов до небольших поставщиков услуг. По состоянию на июль 2025 года VDE управляет активами под управлением на сумму около 7,3 млрд долларов США. Хотя это меньше, чем у XLE (~40+ млрд долларов США), этого всё же достаточно для поддержания узких спредов и глубоких портфелей заказов.

По состоянию на июль 2025 года VDE управляет активами под управлением на сумму около 7,3 млрд долларов США. Хотя это меньше, чем у XLE (~40+ млрд долларов США), этого всё же достаточно для поддержания узких спредов и глубоких портфелей заказов.