Entender a direção do mercado é a espinha dorsal de uma negociação lucrativa. Os indicadores antecedentes fornecem sinais antecipados sobre potenciais movimentos de preços, ajudando os traders a se manterem à frente da curva.

Em 2025, com a ascensão da negociação algorítmica e a volatilidade global, usar as ferramentas certas é mais crucial do que nunca. Este guia explora os 10 principais indicadores que todo trader deve dominar para tomar decisões mais inteligentes nos mercados de negociação.

Indicadores Avançados em Negociação: Explicados

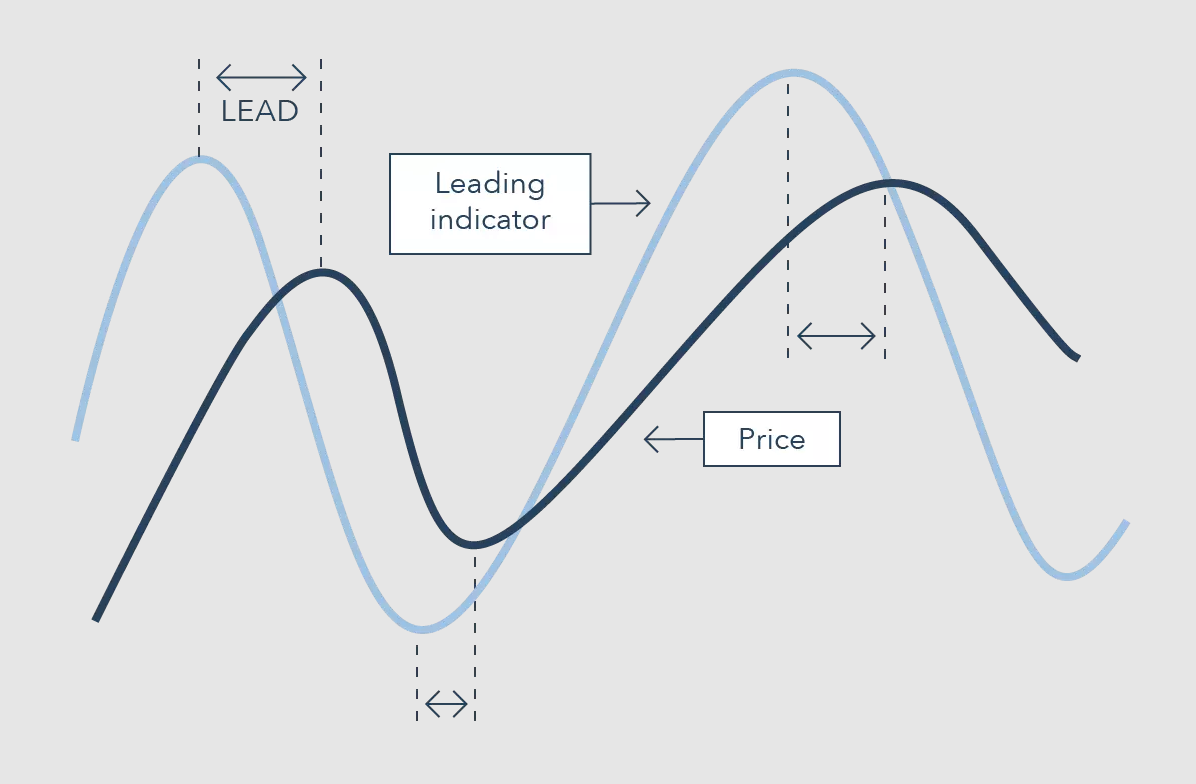

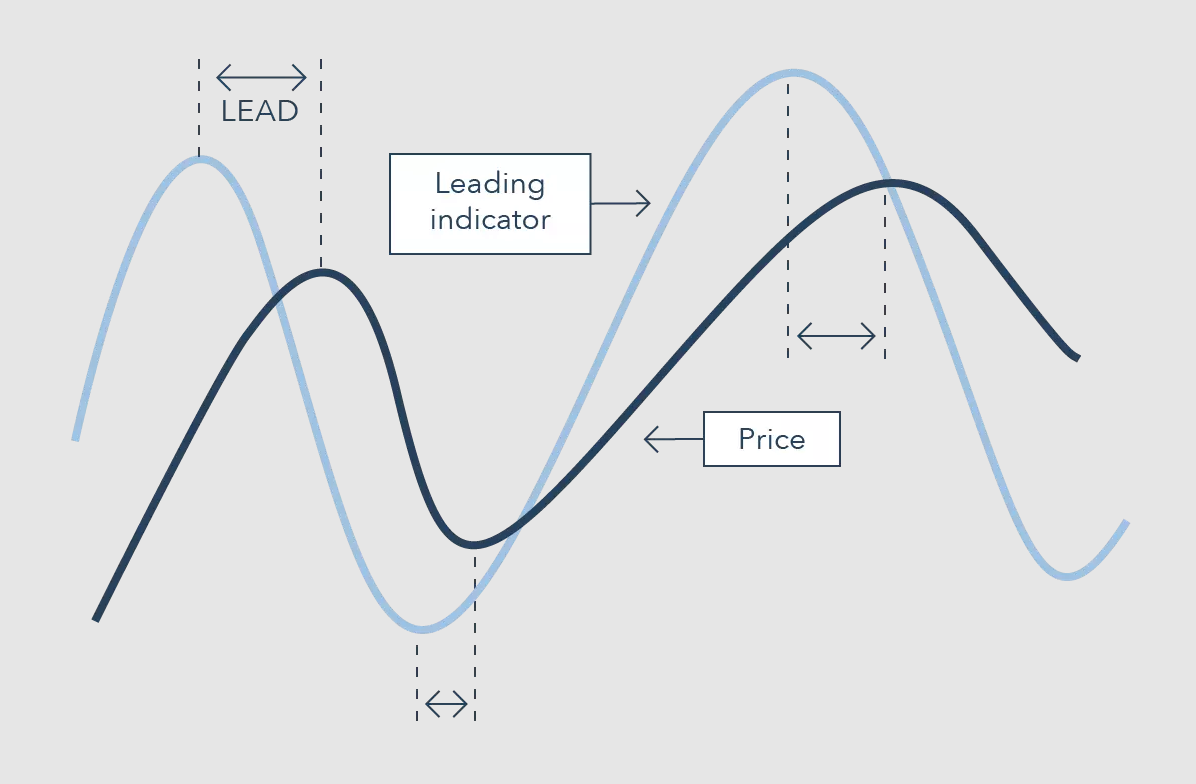

Indicadores leading são ferramentas técnicas que preveem a ação futura dos preços. Ao contrário dos indicadores lagging, que confirmam tendências após seu início, os indicadores leading ajudam os traders a antecipar mudanças de tendência, reversões ou potenciais rompimentos.

Essas ferramentas são particularmente úteis em mercados de movimentação rápida ou altamente especulativos, onde o momento certo é crucial.

Por que isso importa em 2025?

Em 2025, os mercados se tornaram mais interconectados do que nunca. Os traders enfrentam fatores macroeconômicos globais, mudanças rápidas e volatilidade algorítmica. Os indicadores antecedentes proporcionam uma vantagem competitiva ao oferecer sinais antecipados — muitas vezes antes da reação da multidão.

À medida que a negociação evolui, esses indicadores continuam sendo essenciais para elaborar estratégias oportunas de entrada e saída.

Os 10 principais indicadores de negociação

1. Índice de Força Relativa (IFR)

O RSI é um oscilador de momentum que mede a velocidade e a variação dos movimentos de preços. Ele oscila entre 0 e 100 e é usado principalmente para identificar condições de sobrecompra ou sobrevenda.

Quando o valor está acima de 70, pode indicar um mercado sobrecomprado com probabilidade de sofrer uma retração. Por outro lado, quando cai abaixo de 30, sugere uma condição de sobrevenda que pode preceder uma recuperação.

Os traders também usam a divergência do RSI — quando o preço se move na direção oposta do RSI — para alertas antecipados de reversão de tendência.

2. Oscilador Estocástico

Este indicador compara um preço de fechamento específico com uma faixa de preços ao longo de um período definido. Funciona melhor em mercados laterais ou com limites de faixa e consiste em duas linhas: %K e %D.

O oscilador estocástico pode identificar pontos de inflexão antes que eles ocorram. Quando ambas as linhas cruzam acima de 80, o mercado é considerado sobrecomprado. Quando cruzam abaixo de 20, o mercado é considerado sobrevendido. Cruzamentos das linhas %K e %D podem atuar como sinais iniciais de negociação.

3. Convergência e Divergência da Média Móvel (MACD)

Embora frequentemente rotulado como um indicador defasado, o MACD também fornece sinais avançados por meio da análise de histogramas e padrões de divergência. É composto pela linha MACD, linha de sinal e histograma.

A divergência do MACD — quando o preço cria uma nova máxima ou mínima, mas o MACD não a acompanha — geralmente sinaliza uma reversão iminente. Inversões no histograma também podem preceder mudanças de tendência, dando aos traders um aviso prévio.

4. Volume em equilíbrio (OBV)

O OBV é um indicador líder baseado em volume que conecta o movimento do preço ao volume de negociação. A ideia é simples: o volume precede o preço.

Se o volume aumentar enquanto o preço permanecer inalterado, é provável que um rompimento se aproxime. Por outro lado, se o preço subir com a diminuição do volume, a tendência de alta pode perder força. O volume em equilíbrio (OBV) ajuda a confirmar tendências e antecipar reversões antes que elas se tornem evidentes.

5. Tendência de Preço por Volume (VPT)

O VPT se baseia no OBV, combinando variações de preço e dados de volume em uma única linha. É mais sensível e pode revelar mudanças no comportamento do investidor antes que o preço reaja.

Quando a linha VPT sobe mais rápido que o preço, pode haver acumulação nos bastidores. Quando cai mesmo com os preços estáveis, indica uma distribuição silenciosa — um sinal de baixa.

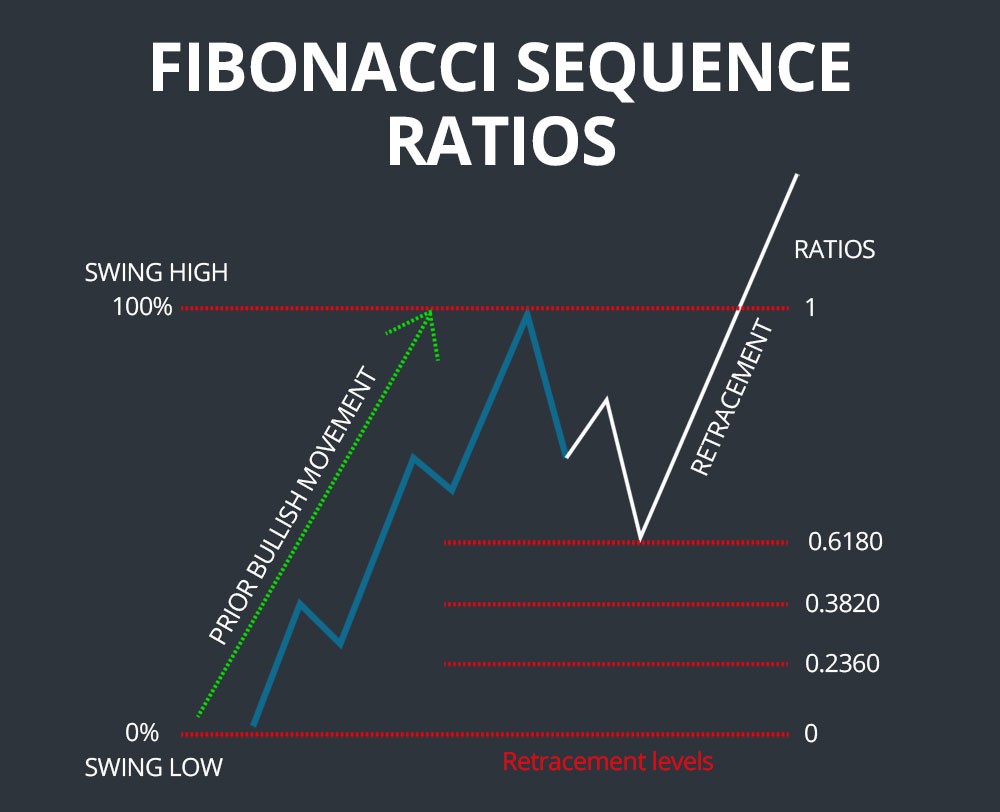

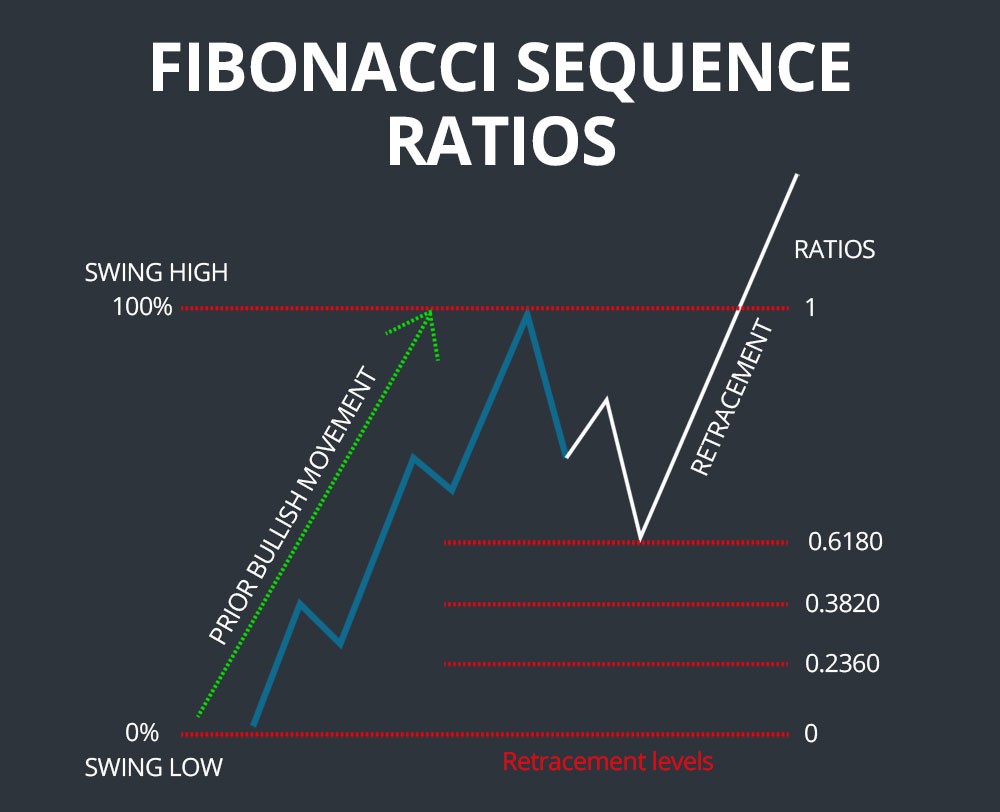

6. Níveis de Retração de Fibonacci

Estas são linhas horizontais que indicam níveis potenciais de suporte e resistência com base nas principais taxas de Fibonacci (23,6%, 38,2%, 50%, 61,8% e 78,6%).

Os traders usam a retração de Fibonacci para antecipar onde o preço pode reverter durante recuos. Esses níveis geralmente se alinham com outras zonas ou indicadores-chave, criando áreas de negociação de alta probabilidade com antecedência.

7. Largura das Bandas de Bollinger (BBW)

Embora as Bandas de Bollinger sejam normalmente vistas como uma ferramenta de volatilidade, a distância entre elas pode servir como um indicador antecedente. Uma contração das bandas (indicando baixa volatilidade) frequentemente prenuncia uma movimentação significativa do preço em qualquer direção.

Monitorar a largura da banda de Bollinger permite que os traders se preparem para oportunidades de rompimento antes que elas ocorram, em vez de reagir depois.

8. Índice direcional médio (ADX) com DMI

O ADX indica a força da tendência, enquanto o Índice de Movimento Direcional (+DI e -DI) revela a direção da tendência. Quando o +DI cruza acima do -DI e o ADX está subindo, uma forte tendência de alta pode estar se formando.

Esses cruzamentos podem atuar como sistemas de alerta antecipado para o início de uma tendência. Observar o ADX em conjunto com o DMI ajuda os traders a entrar no início de novos movimentos de preço, em vez de perseguir tendências.

9. Ichimoku Kinko Hyo (indicador de nuvem)

Este sistema de gráficos japonês é um indicador multicomponente que oferece suporte e resistência, direção de tendência e momentum — tudo em um.

Os intervalos A e B criam a "nuvem", que projeta níveis futuros de equilíbrio. Se o preço cruzar acima da nuvem, uma tendência de alta pode estar se formando.

Quando o preço cai abaixo da nuvem, pode surgir uma configuração de baixa. Os traders costumam abrir posições antes que a tendência completa se desenvolva, com base no alinhamento dos componentes.

10. Pontos de Pivô

Originalmente usados por traders de pregão, os pontos de pivô podem identificar potenciais pontos de virada no mercado durante a sessão atual ou a próxima.

Com base na máxima, mínima e fechamento do período anterior, esses níveis indicam suporte e resistência. Os traders costumam utilizá-los em operações intradiárias ou de swing para prever possíveis reações do mercado antes de atingir essas áreas.

Estudos de caso: Indicadores de liderança em ação

Caso 1: Divergência do RSI sinaliza reversão no EUR/USD

No início de 2025, o par EUR/USD apresentava uma tendência de alta. No entanto, o Índice de Força Relativa (RSI) indicou uma divergência de baixa, com o preço atingindo uma nova máxima.

Os traders que reconheceram essa divergência fecharam suas posições compradas ou abriram posições vendidas, capitalizando com sucesso a reversão brusca que ocorreu depois.

Caso 2: A compressão das Bandas de Bollinger prevê o rompimento da Tesla

As ações da Tesla apresentaram baixa volatilidade por dias, com as Bandas de Bollinger estreitando significativamente. Um rompimento acima da banda superior desencadeou uma alta de 15% em dois dias, validando o poder preditivo da compressão.

Caso 3: Pontos de pivô marcam resistência no S&P 500

O S&P 500 se aproximou de uma resistência de pivô diária em 5.000. O mercado estagnou e reverteu com o menor volume, dando aos swing traders uma configuração de venda limpa. A combinação do nível de pivô com a análise do OBV confirmou a baixa convicção por trás do rali.

Dicas para iniciantes:

Sempre confirme um sinal de liderança com ação de preço

Use prazos maiores para contexto e prazos menores para entrada

Combine volume e momentum para configurações mais fortes

Defina alertas em vez de monitorar gráficos manualmente 24 horas por dia, 7 dias por semana

Conclusão

Em suma, os indicadores avançados oferecem aos traders uma visão do futuro. Em 2025, quando a volatilidade e a velocidade definem os mercados, dominar essas ferramentas pode lhe dar uma vantagem decisiva.

No entanto, nenhum indicador é infalível. Combiná-los com uma gestão de risco sólida, uma mentalidade forte e educação contínua é o que, em última análise, constrói o sucesso a longo prazo nas negociações.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.