取引

EBCについて

公開日: 2025-12-16

一般的に、金利が上昇すると「株価は下がりやすい」というイメージを持つ投資家は多いです。これは、金利上昇によって企業の借入コストが増え、利益が圧迫されるほか、株式の理論価値が下がりやすくなるためです。そのため、ニュースで利上げが報じられると、株式市場全体が警戒ムードに包まれることがあります。

しかし、金利上昇はすべての株にとってマイナスではありません。業種やビジネスモデルによっては、金利が上がることで収益が改善し、むしろ株価が上昇しやすくなるケースもあります。つまり、金利上昇局面では「株は一律に下がる」のではなく、「上がる株と下がる株に分かれる」という視点が重要になります。

本記事では、金利上昇で上がる株について、注目される業種と銘柄を解説します。

金利上昇が株価に与える基本的な影響

まず金利とは、お金を借りる際のコストを示すものです。市場では主に「短期金利」と「長期金利」に分けて考えられます。短期金利は中央銀行の金融政策の影響を強く受け、企業の運転資金や短期借入のコストに直結します。一方、長期金利は景気見通しやインフレ期待を反映しやすく、住宅ローンや企業の長期投資、株式の評価に大きく関わります。

金利が上昇すると、企業は借入金の利息負担が増えるため、利益が圧迫されやすくなります。また、株価の割安・割高を測る指標であるPER(株価収益率)にも影響します。金利上昇局面では、将来の利益を現在価値に割り引く際の割引率が高くなるため、理論上は株価が下がりやすくなります。特に、将来の成長期待が大きい企業ほど、この影響を受けやすい傾向があります。

ただし、金利上昇局面ではすべての企業が不利になるわけではありません。銀行や保険会社のように、金利が上がることで利ざやや運用収益が改善する業種もあります。また、価格転嫁力が強く、安定したキャッシュフローを持つ企業は、金利上昇の影響を吸収しやすいです。このように、金利上昇局面では業種や企業体質によって「勝ち組」と「負け組」がはっきり分かれることが、株式市場の大きな特徴となります。

金利上昇で上がる株の共通点

金利上昇局面で株価が上がりやすい企業には、いくつかの共通した特徴があります。これらを理解しておくことで、相場環境に合った銘柄選びがしやすくなります。

まず利ざやが拡大しやすい企業です。代表例が銀行や金融機関で、貸出金利が上昇する一方、預金金利の上昇は比較的緩やかなため、収益源である利ざやが広がりやすくなります。金利上昇がそのまま利益増加につながる点が、株価の追い風になります。

次に価格決定力が強い企業です。原材料費や人件費、金利負担が上昇しても、製品やサービスの価格に転嫁できる企業は収益を維持しやすいです。ブランド力がある企業や、競争優位性を持つ業界トップ企業は、金利上昇局面でも業績が安定しやすく、投資家から評価されやすくなります。

三つ目はキャッシュフローが安定している企業です。継続的に現金収入を生み出せる企業は、借入に頼らず事業運営ができるため、金利上昇による資金調達コストの影響を受けにくくなります。インフラ、保険、生活必需品関連などがこの特徴を持つケースが多いです。

最後に借入依存度が低い企業です。有利子負債が少ない企業は、金利が上がっても利息負担が急増しません。財務体質が健全で自己資本比率が高い企業は、金利上昇局面でも安心感があり、相対的に株価が底堅く推移しやすい傾向があります。

このように、金利上昇で上がりやすい株は「金利上昇を収益に変えられる、もしくは影響を受けにくい企業」である点が共通しています。これらの視点を押さえることが、金利環境に合った投資判断につながります。

金利上昇で上がる株:代表的な業種・銘柄

金利上昇局面では、すべての業種が不利になるわけではなく、金利上昇そのものを収益機会に変えられる業種が市場で評価されやすくなります。ここでは、特に注目されやすい代表的なセクターと銘柄を解説します。

銀行株(利ざや改善効果が大きい)

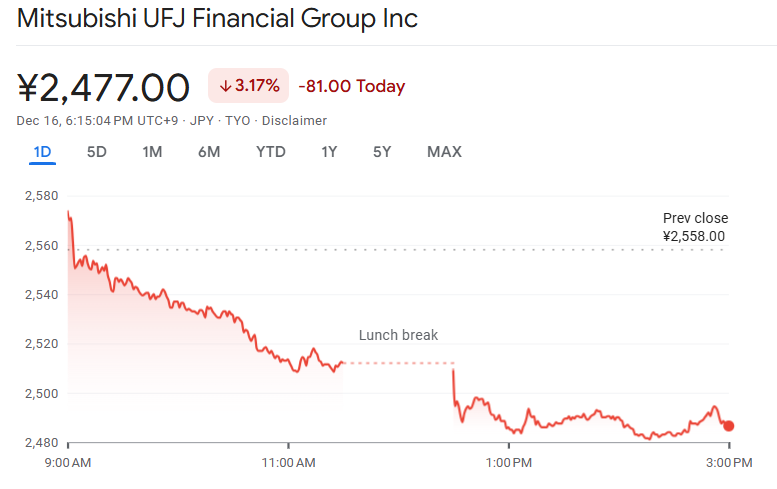

三菱UFJフィナンシャル・グループ(8306)

金利上昇で利ざや拡大期待が大きい代表的メガバンク。国内金利正常化は収益改善に直結すると見られている

株価:2.477円台前後

三井住友フィナンシャルグループ(8316)

利ザヤ拡大効果が金利上昇局面で収益改善につながる大型銀行株。

株価例:約4.900円前後

みずほフィナンシャルグループ(8411)

国内貸出・預金利回りの改善で抑制されていた収益性が回復基調

株価:5.640円台前後

りそなホールディングス(8308)

地域密着型で中小企業・個人向けの貸出が多く、金利上昇局面で利ザヤ改善効果が期待される

株価例:約1.500円前後

※その他、三井住友トラスト・ホールディングス(8309) や ゆうちょ銀行(7182) なども金利環境改善で注目されるケースあり

保険株(運用利回り改善)

MS&ADホールディングス(8725)

損保最大手の一角。傘下に三井住友海上などを持ち、金利上昇で債券運用の利回り改善が期待される銘柄として注目。

株価は配当利回りも高めで注目されるケース

第一生命ホールディングス(8750)

生命保険会社として長期運用商品の利回り改善が期待される

株価例:約1.275円前後(直近の一例)

※同じく T&Dホールディングス(8795) なども関連銘柄として挙げられることがあります。

商社株(景気・インフレ見通しと連動)

総合商社は金利そのものより インフレ・景気回復と資源価格動向 と絡んで株価が評価されやすい銘柄群です。

代表例:

三菱商事(8058)

三井物産(8031)

伊藤忠商事(8001)

住友商事(8053)

丸紅(8002)

これらの株価は資源価格や為替によって変動しやすいため、金利上昇環境と相性を考える場合は景気サイクルとの関連性を意識した分析が必要です。

金利上昇局面での投資戦略

金利上昇局面では、相場全体を見る視点としてセクターローテーションの考え方が重要になります。金利が上がり始めると、これまで評価されていたグロース株やハイテク株から、銀行株や保険株、商社株など、金利上昇の恩恵を受けやすい業種へと資金が移動しやすくなります。そのため、個別銘柄だけで判断するのではなく、「今の金利環境ではどの業種が有利か」という業種単位の視点を持つことが、投資成果を左右するポイントになります。

また、金利上昇局面では長期投資と短期投資を使い分ける意識も欠かせません。銀行株や保険株のように、金利水準が高い状態が続くことで安定的な収益改善が見込める銘柄は、長期保有との相性が良い傾向があります。一方で、金融政策の発表や金利の急変動が起こる局面では、株価が短期間で大きく動くこともあり、短期的な値動きを狙った投資が有効になる場面もあります。投資期間を明確にし、銘柄ごとに戦略を分けることで、金利変動リスクを抑えやすくなります。

さらに、金利上昇局面で投資判断を行う際には、金利動向を見る指標を意識することが重要です。中央銀行が決定する政策金利は、金融政策の方向性を示す重要なサインであり、今後の金利環境を読む手がかりになります。一方、銀行や保険株の株価により直接的な影響を与えやすいのが長期金利です。特に10年国債利回りなどの長期金利が緩やかに上昇する局面は、金融株にとって好環境とされることが多く、市場でも前向きに受け止められやすくなります。このように、政策金利と長期金利の両方を確認しながら投資判断を行うことが、金利上昇局面では有効な戦略となります。

よくある質問(FAQ)

Q1. 金利が上がると株は必ず下がるの?

いいえ、必ず下がるわけではありません。

確かに、金利上昇は株式の理論価値を押し下げる要因になるため、株式市場全体では調整が起きやすくなります。しかし、実際の市場では業種や企業によって影響は大きく異なります。

例えば、銀行や保険会社のように金利上昇によって収益が改善する企業は、金利上昇局面でも株価が上昇しやすい傾向があります。一方で、将来の成長期待が大きく、現在の利益が小さいグロース株は、金利上昇の影響を受けやすくなります。

このように、金利上昇局面では「株が一律に下がる」のではなく、上がる株と下がる株に分かれる点が重要です。

Q2. 金利上昇はいつ株価に織り込まれる?

金利上昇は、実際に金利が上がる前から株価に織り込まれることが多いです。市場は将来を先読みするため、中央銀行の発言や経済指標をもとに、「今後、金利が上がりそうだ」と判断した段階で株価が動き始めます。

そのため、政策金利が正式に引き上げられたタイミングでは、すでに株価がある程度動いた後であるケースも少なくありません。特に金融株は、金利上昇が予想され始めた初期段階で買われやすく、実際の利上げ時には材料出尽くしとなることもあります。

重要なのは、「金利が上がったかどうか」だけでなく、

市場がどこまで織り込んでいるか

予想と実際の金利にギャップがあるか

を意識して株価を見ることです。

Q3. 金利上昇が止まったら金融株は売り?

必ずしも、すぐに売る必要があるわけではありません。

金利上昇が止まった場合でも、金利水準が高い状態が維持されるのであれば、銀行や保険会社の収益環境は引き続き良好なままであることが多いです。

ただし、市場では「金利上昇がピークに近づいた」と判断されると、金融株が短期的に調整することもあります。特に、

金融株がすでに大きく上昇している

利上げ終了が強く意識され始めた

といった局面では、利益確定の売りが出やすくなります。

そのため、金利上昇が止まったかどうかだけで判断するのではなく、

企業の業績改善が続いているか

配当や株主還元が魅力的か

金利が「低下局面」に入る兆しはないか

といった点を総合的に見て、保有・売却を判断することが重要です。

結論:金利上昇は「チャンス」にもなる

金利上昇局面は、株式市場全体にとって必ずしもマイナスではありません。銀行株や保険株のように、金利上昇が収益拡大につながる業種もあり、金利環境を正しく理解することで投資チャンスを見つけることができます。そのため、「金利が上がる=株は避ける」と考えるのではなく、これは金利上昇で上がる株かどうかに目を向けることが重要です。

また、金利は金融政策や景気動向と密接に関わっており、金利の動きを見ることは相場全体の流れを読む力につながります。金利を意識しながら業種や銘柄を選ぶことで、相場環境に合った投資判断がしやすくなり、結果としてリスクを抑えた運用にもつながります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。