取引

EBCについて

公開日: 2025-11-26

更新日: 2025-12-03

Nvidiaは依然としてAIチップおよびハードウェア分野の中心的存在ですが、その競争環境は大きく変化し、もはや単独で市場を支配する状況ではなくなっています。

データセンターでは、NVIDIAのGPUが今日の大規模言語モデルの基盤を支えています。アナリストの推定によると、同社は依然としてAIアクセラレーター市場の約80~90%を占めており、H100およびH200チップは世界のAI学習インフラの礎となっています。

しかし同時に、競合他社の動きは加速し、大口ユーザーはセカンドサプライヤーの確保を模索し、クラウドプラットフォーム各社の独自開発チップも台頭し始めています。こうした状況が、NVIDIAの成長軌道とAIチップ市場全体の取引の構図に影響を与えています。

この解説は情報提供のみを目的としており、投資助言を意図するものではありません。

AIへの巨額投資は、AIチップとデータセンターへと流れ込んでいます。ブルームバーグ・インテリジェンスは、生成AIが2032年までに約2兆ドルの収益を生み出す可能性があると推定しています。

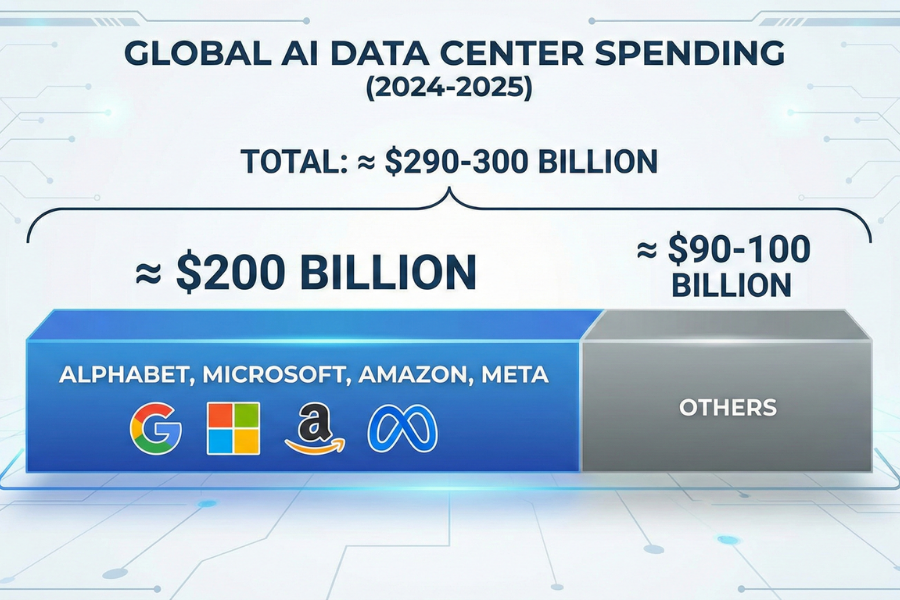

AI関連の世界のデータセンターインフラ支出は、2024~2025年に2,900~3,000億ドルに達する見込みで、そのうちAlphabet、Microsoft、Amazon、Metaが約2,000億ドルを占めるとされています。

供給面では、AMDはアクセラレーター、CPU、ネットワークを含むより広範なAIチップ市場が2030年までに約1兆ドルに達する可能性があると予測しています。

この予測は、競合他社がより競争力のあるハードウェアを出荷するにつれて、AIアクセラレーターにおけるNvidiaの現在の圧倒的シェアが徐々に侵食されていくことを示唆しています。

トレーダーにとって、これは 2 つの点で重要です。

これにより、Nvidia とその同業他社にとって、非常に大きな潜在的収益源が確立されます。

これにより、NVIDIA の現在の利益率と市場シェアが新しいチップと価格設定による圧力を受けるリスクが高まります。

以下は、テクノロジーと株価パフォーマンスが投資家の Nvidia に対する考え方に最も直接的な影響を与える主な上場企業です。

Advanced Micro Devices (AMD) は、データセンター GPU における Nvidia の最も目立つ直接的な競合企業です。

同社のInstinct MI300シリーズはすでに大手クラウドプロバイダーに出荷されており、経営陣は今年のAIデータセンターGPUの売上高を約45億ドルと予測し、長期的にはAIチップ市場が1兆ドル規模になると見込んでいます。

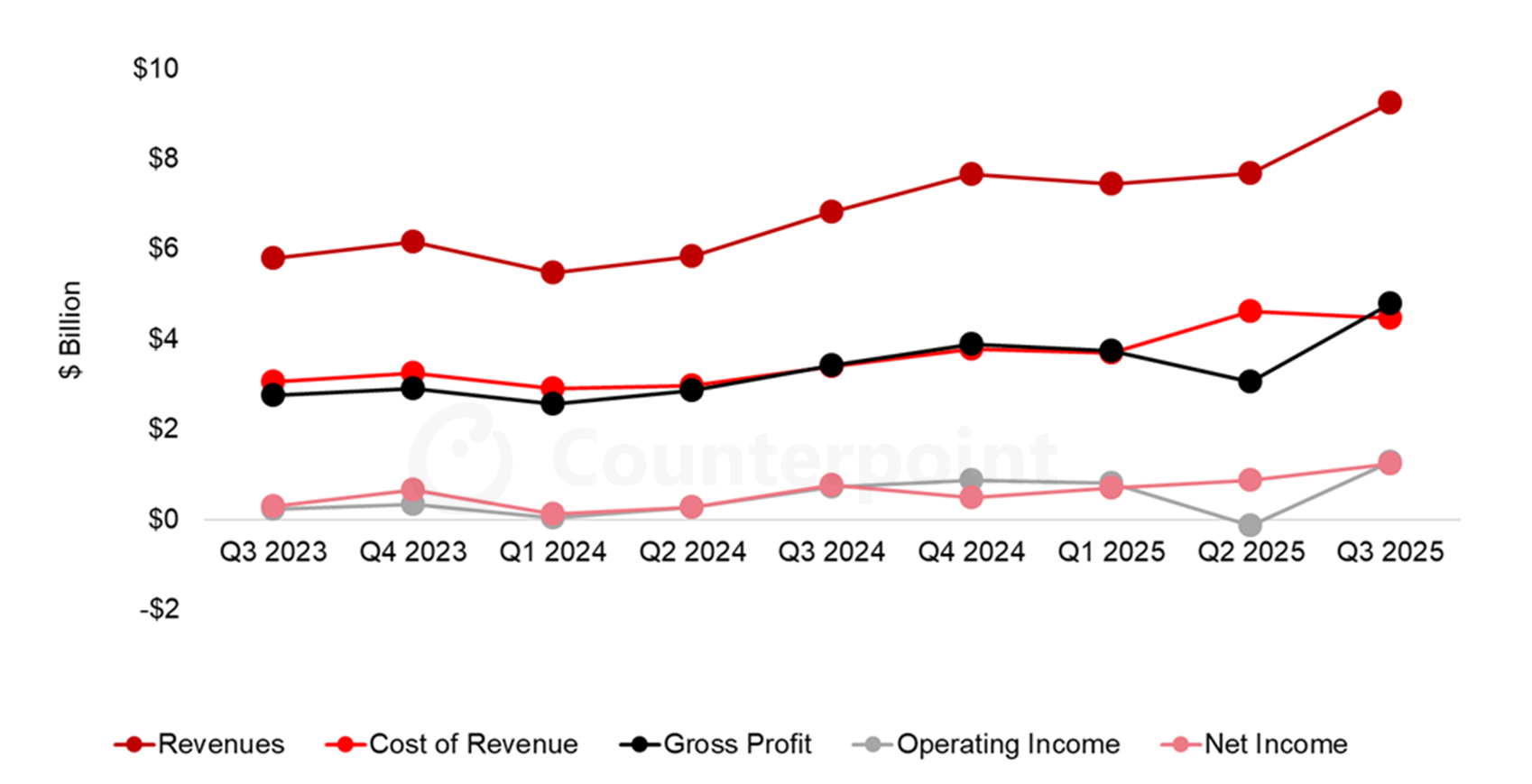

2025年第3四半期の収益は約92億ドルに達し、前年同期比36%増、EPSは予想を上回り、同社はAI製品の牽引により第4四半期もさらなる成長を期待しています。

Microsoft、Meta、OpenAIといった大手顧客は、単一サプライヤーへの依存を回避したいと考えている。AMDのGPUを部分的にでも採用することで、NVIDIAとの価格交渉において優位に立つことができます。

AMDの勝利やAI関連の強力なガイダンスがニュースで取り上げられると、投資家はAIセクターに新たな資金を投入するのではなく、両銘柄をローテーションで保有する傾向があります。これは、特にテクノロジー企業のバリュエーションが割高に見える場合、NVIDIAの短期的な上昇余地を制限する可能性があります。

Intel は、AI アクセラレータの Gaudi 製品ラインと、AI およびワークステーション ワークロード向けの新しい Arc Pro GPU により、高性能コンピューティング競争に再参入しようとしています。

同社はComputex 2025で、クラウドプロバイダーとエンタープライズAIをターゲットに、ラックスケールとPCIe形式でのGaudi 3の提供を拡大すると発表しました。

IntelのAI収益基盤はNVIDIAと比べるとまだ小さいものの、信頼性の高いGaudiの導入は、ハイパースケーラーにとってトレーニングと推論のための第二、第三の選択肢となります。これは、時間の経過とともに、NVIDIAがGPUごとにプレミアム価格を設定する能力を徐々に削いでいくでしょう。

Alphabetは、そのAIチップが主に自社利用またはGoogle Cloudを通じて販売されているにもかかわらず、Nvidiaの最も深刻な長期的競争相手の一つです。GoogleのTensor Processing Unit(TPU)は、自社モデルと顧客のワークロードを実行するカスタムAIアクセラレータです。新しいTPU v5eおよびv6eインスタンスは、同等のGPUセットアップと比較して特定の推論タスクでコスト効率が数倍優れている可能性があり、Nvidia GPUクラスターからTPUに移行した事例では推論コストが50~65%削減されたと報告されています。

2025年の本当の変化は商業的な側面にあります。報道によれば、Metaは2027年からGoogleのTPUに数十億ドルを支出する交渉を行っており、早ければ来年にもGoogle Cloud経由でTPUを利用する可能性があります。このニュースを受けて、NVIDIAの時価総額は1日で1,000億ドル以上下落した一方、Alphabetの株価は上昇しました。たとえハイパースケーラー1~2社が将来のAI設備投資の一部をNvidiaからTPUに移行するだけでも、Nvidiaのデータセンター部門の成長は鈍化し、評価倍率への圧力となる可能性があります。

報道によると、Meta は 2027 年から Google の TPU に数十億ドルを費やす交渉を行っており、早ければ来年にも Google Cloud 経由で TPU をレンタルする可能性があるとのことです。

市場の反応は鋭かった。これらのニュースを受けて、NVIDIAの時価総額は1日で1,000億ドル以上下落した一方、Alphabetの株価は新たな高値を更新しました。

たとえ1~2社のハイパースケーラーが将来のAI設備投資の10%をNvidiaからTPUにシフトしたとしても、Nvidiaのデータセンターの成長は鈍化し、評価倍率は低下する可能性があります。

Broadcom は GPU ベンダーではありませんが、Google の TPU プラットフォームにリンクされたコンポーネントを含む AI アクセラレータとネットワーク チップをハイパースケーラーと共同で設計しています。

カスタムシリコンと高速ネットワークのサプライヤーとしての同社の地位は、大手クラウド顧客に代替の道を提供している。つまり、Nvidia システムをエンドツーエンドで購入する代わりに、Broadcom と協力して独自の ASIC を設計し、同社のスイッチと相互接続を利用してクラスターを拡張できるのだ。

これにより、たとえ GPU が多くのシステムの中核であり続けたとしても、Nvidia が AI ハードウェア支出のあらゆるドルを獲得できる可能性は減ります。

Marvell は、AI データ センターの配管、つまり数千の GPU や XPU を接続する光相互接続、カスタム ASIC、ネットワーク シリコンに重点を置いています。

同社の資料と最近の分析では、カスタム シリコンと相互接続の AI 関連の総アドレス可能市場が約 550 億ドルに成長していることが強調されており、ハイパースケーラーが AI を強化するにつれて Marvell の ASIC 事業がほぼ倍増していることが注目されます。

NVIDIAにとって、Marvellは直接のライバルではないものの、クラウドプロバイダーがNVIDIAを多くの要素の一つとして捉え、カスタマイズされたシステムを構築しやすくする。これは、NVIDIAがネットワーク、スイッチ、アクセラレータを含むフルスタック設計を固定化する能力を制限する可能性があります。

最新の第 8 世代第 5 世代および X シリーズ PC チップを含む Qualcomm の Snapdragon プラットフォームには、デバイス上の AI 用の強力な NPU が統合されています。

AIワークロードがスマートフォンやPC上で直接実行されるケースが増えるにつれ、クラウドGPUに負荷をかける軽中規模のタスクは減少する可能性があります。これは、時間の経過とともに、データセンターアクセラレータとエッジコンピューティングの間で需要を分散させることを意味します。

これによって Nvidia GPU の必要性がなくなるわけではありませんが、特に小規模なモデルや遅延の影響を受けやすいモデルの場合、クラウド推論の要件が増大するペースが遅くなる可能性があります。

Armは完成品チップを販売するのではなく、多くのAI対応プロセッサで使用されるCPUおよびNPUアーキテクチャの設計をライセンス供与しています。

Armの新しいプラットフォーム(例:Lumexコンピューティングサブシステム、Armv9.7-A)は、デバイス、車載、データセンターにわたるAIスループットの向上、マトリックス演算とセキュリティの強化に重点を置いています。

ArmのAI最適化コアが普及すればするほど、OEM各社がNVIDIAのエコシステムに全面的に依存することなく独自のAIチップを設計することが容易になります。

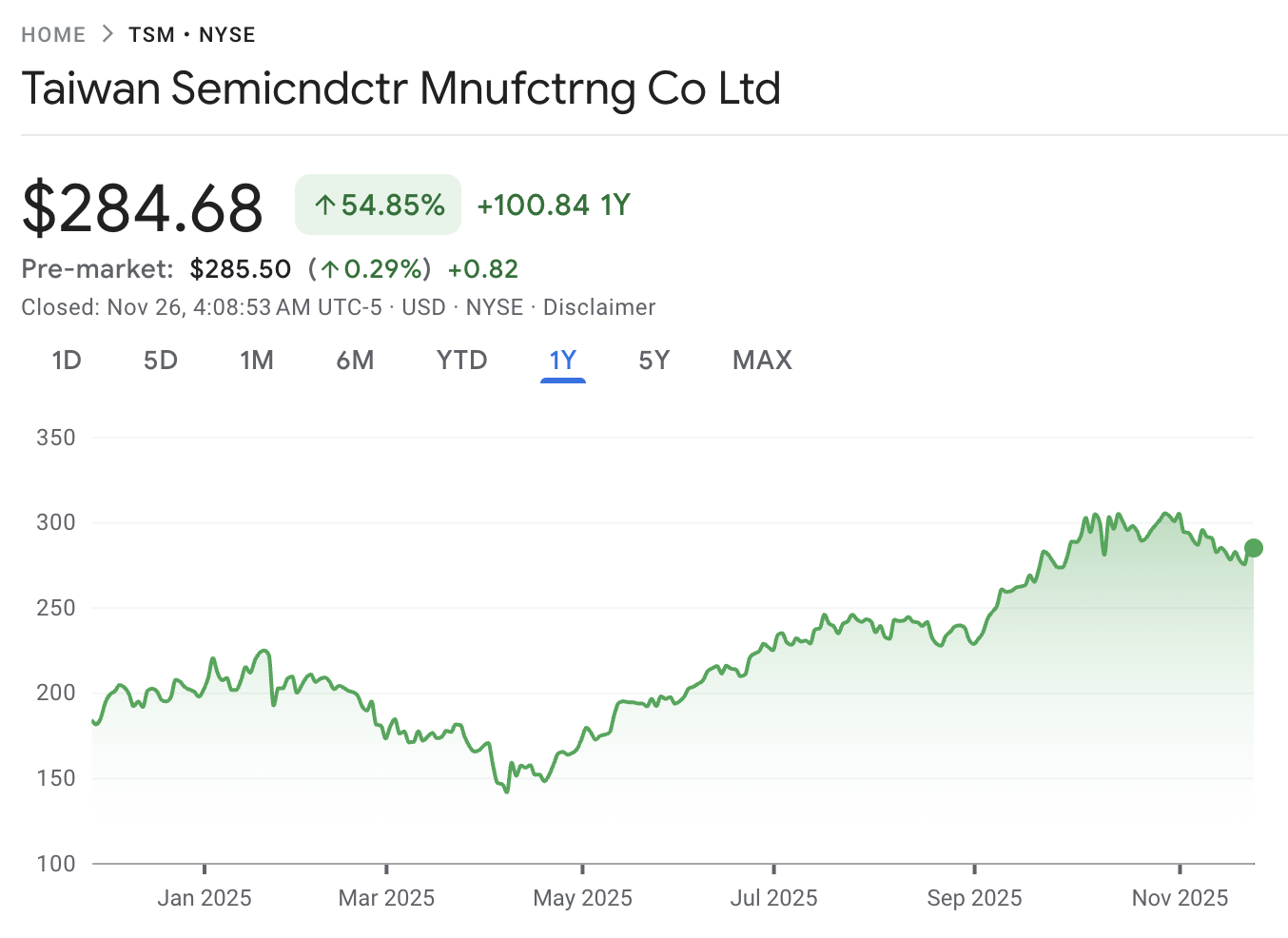

台湾セミコンダクター・マニュファクチャリングは直接の競合企業ではないが、NVIDIA の高度な GPU のほとんどのほか、AMD、Apple などのチップも製造しています。

同社は世界で最も先進的なチップの90%以上を生産しており、AI需要に牽引されて記録的な売上を期待しています。

NVIDIAとTSMCの両CEOによる最近の発言は、NVIDIAがAI関連の受注に対応するためにウェハ生産量の増加を推進していることを示唆している。TSMCが最先端の生産能力をライバル企業に配分する方法は、NVIDIAの出荷量増加能力に直接影響します。

Micronは、AIアクセラレータのすぐ隣に積層された高帯域幅メモリ(HBM)を通じて、AIハードウェアの中核を担っています。同社のHBM3E製品は、キューブあたり1.2TB/秒を超える帯域幅を提供し、既に主要なAMD Instinctプラットフォームに搭載されています。

SK Hynix と Micron は AI グレードの HBM を独占しており、最近の分析では、供給の逼迫と価格上昇の兆候が見られるものの、2030 年まで AI メモリの年間成長率は 30% 近くになると予測されています。

メモリコストの上昇は、Nvidia のシステムマージンを圧迫したり、顧客がメモリをより効率的に使用する代替アーキテクチャを検討するよう促したりする可能性があります。

市場の観点から見ると、Nvidia は依然として AI チップの方向性を定める基準となる名前です。

2025年11月下旬現在の最新の価格と範囲の統計:

| ストック | 直近終値(米ドル) | 52週間レンジ(米ドル) | 52週高値からの距離 | 約1年間のパフォーマンス |

|---|---|---|---|---|

| エヌビディア(NVDA) | 177.82 | 86.62 – 212.19 | 最高値より約16%低い | 約31%増 |

| AMD(エーエムディー) | 206.13 | 76.48 – 267.08 | 最高値より約23%低い | 約+51% |

| TSMC(TSM) | 284.68 | 134.25 – 311.37 | 最高値より約9%低い | 約57% |

| マイクロン(MU) | 224.53 | 61.54 – 260.58 | 最高値より約14%低い | 約115% |

NVIDIAは1年間の見通しでは依然として大まかな上昇トレンドにあるものの、株価は52週高値を下回って推移している。これは、これまでの大幅な上昇と、競争とバリュエーションに対する懸念の高まりを反映しています。

AMDとMicronは12か月間の価格パフォーマンスが好調で、Nvidiaに対する感情が悪化した際にトレーダーに流動性のある代替手段を提供します。

グループ全体の将来株価収益率は依然として高い。最新データによると、NVIDIAとAMDの将来株価収益率は、TSMCとMicronよりも高く、それぞれ20倍台前半と10倍台半ばとなっています。

Google の TPU や Meta の潜在的なチップ選択に関するニュースが流れると、市場はまず Nvidia に反応し、その後、取引のどの側がより影響を受けやすいかに応じて、AMD、Broadcom、TSMC、Micron の価格を再設定することがよくあります。

トレーダーにとって、重要なのは単一の勝者を選ぶことではなく、次に資本がどこに回転するかを理解することです。

EBC ファイナンシャル グループを利用すると、クライアントは次のことが可能になります。

主要な指数、FX ペア、商品とともに、 Nvidia とその主な競合他社の銘柄を取引します。

高度なチャート作成ツールを使用して、AI チップ名全体の範囲、ブレイクアウト、相対的な強さを追跡します。

変動の激しい半導体株を取引する際は、損切り注文と利益確定注文でリスクを管理します。

株式 CFD と指数 CFD を組み合わせて、より広範なテクノロジー セクターに対するポートフォリオのエクスポージャーをヘッジします。

レバレッジ商品の取引には高いリスクが伴い、すべての投資家に適しているとは限りません。当初投資額を超える損失が発生する可能性があります。ご自身の投資目的をご確認の上、必要に応じて独立した専門家のアドバイスを受けてください。

1. Nvidia の最も近い AI チップ競合銘柄はどれですか?

データセンターGPUにおいては、AMDがInstinctアクセラレータ製品ラインを通じて最も直接的な競合であり、既にクラウドプロバイダーに大規模に出荷されています。IntelのGaudiアクセラレータやGoogleのTPUも重要な競合ですが、現時点では対象とするワークロードの範囲が異なります。

2. Google の TPU は Nvidia の成長ストーリーにどのような影響を与えますか?

GoogleのTPUは、一部のAIタスクに対してよりコスト効率の高いパフォーマンスを提供し、Metaのような大口バイヤーが2027年から採用する可能性があります。これにより、将来のAI支出の一部がNvidiaから移行するリスクが高まります。

3. AIチップの評価額は高騰しているのか?

最近の分析によると、S&P 500の時価総額に占めるテクノロジー企業のシェアは、利益に占めるテクノロジー企業のシェアよりも速いペースで上昇しており、ナスダック総合指数は長期平均予想PERを大きく上回る水準で推移しています。NVIDIA、AMDなどのAIリーダー企業は株価が最も割高な銘柄に数えられており、業績の落ち込みや競争の兆候に対する敏感さが高まっています。

4. メモリやファウンドリの銘柄はNvidiaと競合しますか?

両社はパートナー関係にあるものの、AIハードウェアの需要を巡って依然として競争関係にあります。TSMCは先端チップの生産能力を掌握し、MicronとSK HynixはHBMの供給を独占しているため、両社の価格設定と生産量がNvidiaのコストと成長を左右します。

5. これらの AI チップ株を EBC ファイナンシャル グループで取引できますか?

はい。EBCファイナンシャル・グループは、主要株価指数やFXに加え、株式やCFD商品を通じて、NVIDIAやその主要競合他社の多くへのアクセスを提供しています。お住まいの地域の商品仕様を必ずご確認ください。また、証拠金取引には大きなリスクが伴うことにご留意ください。

最後に

Nvidiaは、AIチップ(アクセラレータ)市場における圧倒的なシェアと力強い収益成長により、引き続きこの分野のベンチマークとなる銘柄です。

しかし同時に、信頼できる競合企業のリストは拡大を続けており、AMDのGPUやIntelのGaudiから、GoogleのTPU、BroadcomやMarvellのカスタムシリコン、さらにはTSMCやMicronといった製造・メモリのサプライヤーまで多岐にわたります。

トレーダーにとって、これはAIチップ関連の投資がもはや単一銘柄の話ではなくなったことを意味します。これは、激しい競争、評価倍率のリスク、そして膨大な資本の流入にさらされるセクターなのです。

これらの銘柄が互いにどのように連動するかを追跡することで、AIハードウェアサイクルの進化に合わせて資金のローテーションを識別し、リスクをヘッジし、新たな機会を見つける手助けとなるでしょう。

Nvidiaまたはその競合他社の取引を検討される場合は、明確なリスク管理計画を立て、ニュースの流れを注意深く監視し、EBC Financial Groupのような規制を受けたブローカーをご利用ください。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。