取引

EBCについて

公開日: 2025-10-10

下降ペナントは、通常、急激な下落の後に現れる継続パターンです。価格が短期間の収束統合から下落すると、下落が再開される可能性が高いことを示します。

この記事では、下降ペナントを取引する際に使用すべき構造、検出基準、取引の仕組み、確認手法、およびリスク管理について説明します。

重要なポイント

下降ペナントは、確実な下降後に現れ、出来高と形状の基準を満たす場合、有用な継続パターンとなります。

規律あるエントリー確認、ペナントの上の論理的なストップ、フラッグポール投影から導き出されたターゲットを使用して取引します。

ボリュームと少なくとも 1 つのモメンタム インジケーターを使用して誤ったブレイクアウトをフィルターし、ポジションのサイズとストップを通じて常にリスクを管理します。

バックテストと取引の記録により、パーソナライズされた繰り返し可能なアプローチを開発します。パターンは、単独のシグナルとしてではなく、一貫した取引計画の一部として使用することで最良の結果をもたらします。

下降ペナントとは何ですか?また、取引ではいつ使用されるか?

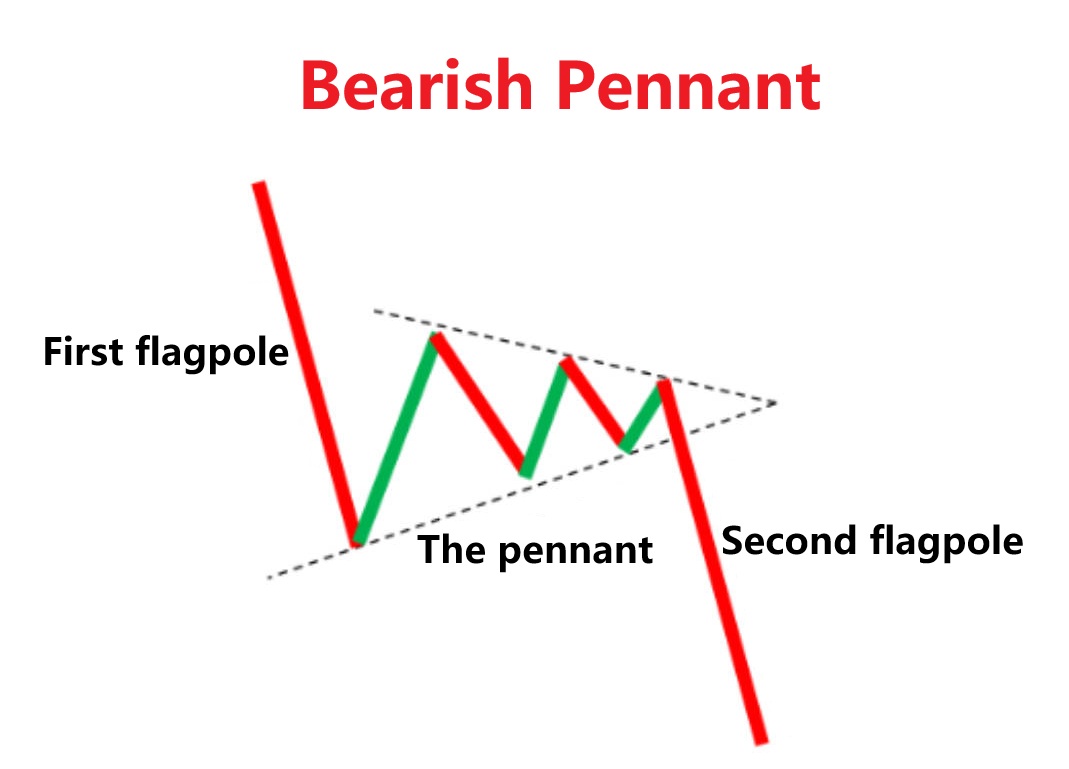

下降ペナントは、顕著な価格下落(フラッグポール)に続く、小さな対称三角形(ペナント)の形をとる短期的な統合パターンです。

これは継続パターンとして解釈されます。売り手が価格を押し下げた後、市場参加者は一時停止し、狭い範囲で取引します。売り手がコントロールを取り戻すと、通常は以前の下降トレンドが再開されます。

トレーダーがこのパターンを使用するのは、明確なエントリー、ストップ、測定可能な利益目標を提供しているためです。

下降ペナントはどのように形成されるのか?

フラッグポール:先行する比較的急激な価格下落。これは勢いを示し、目標値を予測するための基準となる指標となります。

ペナント(コンソリデーション):価格が収束するトレンドライン(安値を切り上げ、高値を切り下げる)を形成する、ボラティリティが低い短期的な期間。ペナントは、優柔不断と取引量の減少を表します。

内訳:下側のペナントトレンドラインを下回る決定的な動き (理想的には出来高の急増を伴う) は、売り圧力の復活と下降トレンドの継続を示唆します。

心理学:早い段階での売り手がすでに価格を押し下げており、ペナントによって一部の参加者がポジションを統合したり解消したりできる。内訳は売り手が再び買い手を圧倒したことを示す。

有効な下降ペナントを見分ける方法

このチェックリストを使用して、パターンが取引可能かどうかを判断します。

1) 以前の強い下降トレンド(フラッグポール):

先行する下落は、最近の価格変動と比較して明確かつ適度に急激である必要があります。短く明確なフラッグポールが望ましいです。

2) 収束統合:

統合は、2本のほぼ収束するトレンドラインを持つ小さな対称三角形を形成するはずです。統合の幅が広すぎたり、長すぎたりする場合は、信頼性が低くなります。

3) ボリュームプロファイル:

通常、ペナント形成中にボリュームは減少し、ブレイクダウン時にボリュームが拡大するはずです。

4) 限定的なリトレースメント:

ペナントは旗竿をあまり大きく引き戻すべきではありません (引き戻しが深い場合は異なるパターンを示唆します)。

5) 時間枠の一貫性:

ペナントは旗竿に比べて時間枠が短いです(時間枠に応じて、数バーから数週間まで持続することがよくあります)。

簡潔な概要については、以下の検証チェックリスト表を参照してください。

トレーダーはエントリー、ストップ、ターゲットをどのように計画すべきか?

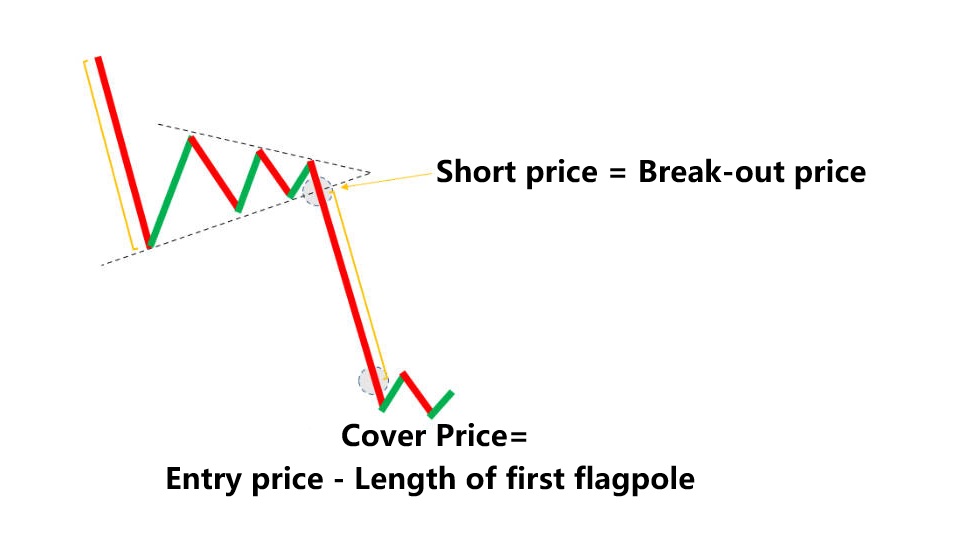

1) 応用方法

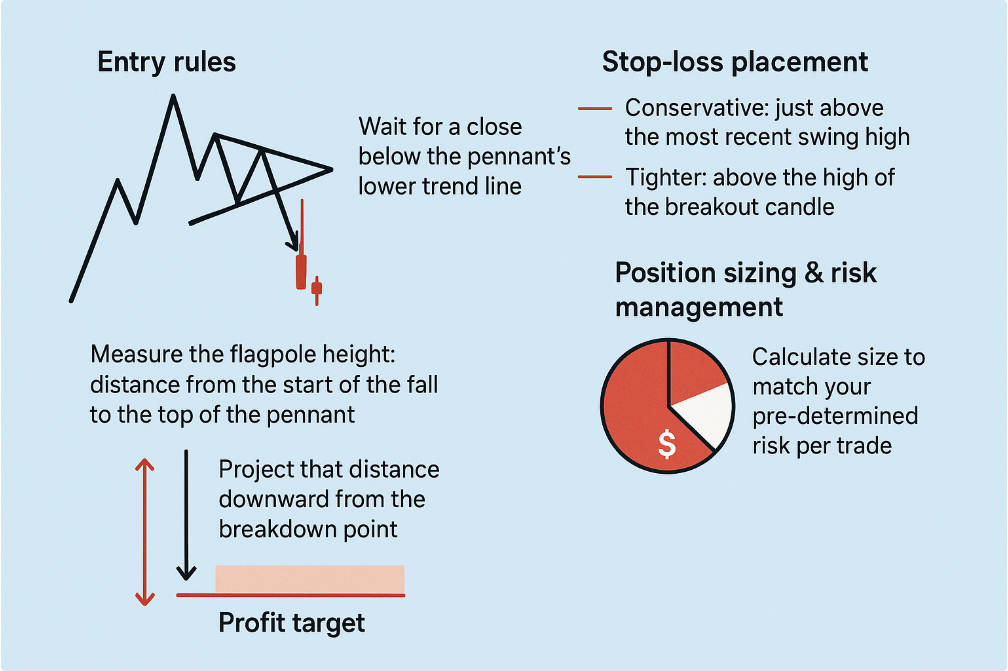

ペナントの下限トレンドラインを下回って終値を付けるまで待ちます。

より良い確認:ボリュームの増加を伴うブレイクダウン、または弱気バイアスを確認するモメンタム指標。

代替の積極的なエントリー: トレンド ラインを下回った最初のブレイクでエントリーします (偽のブレイクアウトの可能性が高いことを受け入れます)。

2) 損切りの配置

保守的:直近のスイング高または上部ペナントトレンドラインのすぐ上。

よりタイト:ブレイクアウト キャンドルの高値より上 (より狭いストップが必要で、ストップ アウトされる可能性が高くなる場合)。

3) 利益目標計算(フラッグポール投影)

フラッグポールの高さ(倒れ始めから旗竿の頂点までの距離)を測定します。

故障点から下方への距離を予測します。これが最初の目標となります。

既存の支持帯と以前のスイング ローを追加のターゲットとして、または期待値を調整するために検討します。

4) ポジションサイジングとリスク管理

金銭的なリスク(エントリーからストップまで)が、取引ごとに事前に決定したリスク(例:口座の 1%)と一致するようにサイズを計算します。

トレードが有利に進んだら、スケーリング アウトまたはトレーリング ストップを使用して利益を確定します。

下降ペナントのブレイクアウトを確認する指標はどれ?

誤ったブレイクアウトを減らし、確率を向上させるには、次のツールを使用します。

出来高:ペナント中の収縮とブレイクダウン中の明らかな出来高の増加に注目してください。

モメンタム指標

RSI:下降または売られ過ぎの RSI は下降傾向の継続をサポートします。

MACD:弱気な MACD クロスオーバーまたは下方修正時の負のヒストグラム拡大は重みを追加します。

移動平均:中期移動平均 (例: 50 期間) を下回る価格は継続の可能性を高めます。

支持線/抵抗線とフィボナッチレベル:予測されるターゲットが以前のサポートと一致するかどうかを確認します。これにより、予測される動きの上昇幅が縮小することがよくあります。

実例とトレードプラン

以下は、測定とリスク報酬を示す単純な仮想取引です。

| アイテム | 価値/計算 | 注記 |

| フラッグポール開始価格 | 100 | 急激な衰退の始まり |

| ペナントトップ | 80 | 統合の頂点 |

| ペナントの高さ | 20 | 100.00 − 80.00 |

| ブレイクアウト(エントリー)価格 | 85 | 価格が下側のペナントラインを下回って終値 |

| ターゲット | 65 | 85.00 − 20.00 |

| 損切り | 90 | 上ペナントトレンドラインより上 |

| 1株当たりリスク | 5 | 90.00 − 85.00 |

| 1株当たり報酬 | 20 | 85.00 − 65.00 |

| リスクリターン | 1:04 | 有利な設定 |

この表を使用してポジション サイズを計算します。許容できるリスクが 200 ポンドの場合、ポジション サイズ = 200 ポンド / 1 株あたりのリスク (つまり、200/5 = 40 株)。

よくある落とし穴とその回避方法

ダマシブレイクアウト:ペナントを下抜けた後、急激に反転するケースはよく見られます。対策:日足チャートでは日足終値、または出来高の確認を待ちましょう。

パターンの誤認:フラッグ、ウェッジ、対称三角形は似ているように見えることがあります。先行する強い下落局面と、保ち合いが比較的短期間であることを確認してください。

ニュースやカタリストを無視する:マクロ経済発表や企業ニュースはテクニカルパターンを無効にする可能性があります。既知の主要イベントの直前に新規取引を開始することは避けてください。

リスク管理が不十分:ストップの配置が不十分であったり、ポジションが大きすぎると、本来は良好なセットアップがアカウントを脅かす取引になってしまいます。

下降ペナントが最も信頼できる時期と最も信頼できない時期

最も信頼できる場合:

全体的な傾向は、複数の時間枠にわたって大きく下降しています。

ボリュームの挙動は予想されるパターン(収縮してから拡大)に従います。

大きな経済的出来事や企業特有の出来事は差し迫っていません。

最も信頼性が低い場合:

統合が異常に長いか、ペナントの形状が不明瞭です。

市場は一定の範囲に限定されているか、または明確な方向性のバイアスがありません。

ボラティリティは技術的な構造ではなくニュースによって左右されます。

バックテストとジャーナリング:パターントレーダーのための規律ツール

選択した市場と期間で下降ペナントの基準をバックテストし、勝率と平均リターンを推定します。一貫したエントリールールとエグジットルールを適用してください。

パターンイメージ、エントリー、ストップ、ターゲット、結果、そしてトレードが成功した理由や失敗した理由を記録するトレードジャーナルを作成します。

定期的に見直してルールを改良します(例:フラッグポールの最小長さ、許容されるペナントの持続時間)。

さらに読むべき文献と練習の提案

少なくとも 2 つの市場 (株式と外国為替など) と 2 つの時間枠でパターンをバックテストします。

歴史的なチャート上のパターンを見つける練習をします。フラッグポール、ペナント、内訳、実際の結果をマークします。

技術的なパターン認識と堅牢な資金管理を組み合わせる: これが、利益を上げるトレーダーとアマチュアの違いです。

結論

強気のペナント パターンは、確立された上昇トレンド内での一時的な統合を示します。

確認と規律あるリスク管理を伴って取引されると、強気ペナントは明確に定義されたパラメータを備えた高品質の継続セットアップを提供します。

よくある質問

1. 弱気相場は通常どのくらい続きますか?

通常、ボラティリティに応じて、日足チャートでは 1 ~ 3 週間、日中チャートでは数セッションです。

2. 下降ペナントが失敗する可能性はありますか?

はい。失敗したパターンは、価格が上限のトレンドラインを下回らずに上回った場合に発生します。これは多くの場合、市場センチメントの変化や弱い出来高確認によるものです。

3. 下降ペナントは下降フラッグと同じですか?

いいえ。ベアフラッグは平行線の間に形成されますが、下降ペナントは収束するトレンドラインが小さな三角形を形成します。

4. 下降ペナントの取引に最適な時間枠は何ですか?

これらはすべての時間枠で表示されますが、価格ノイズが低減される 4 時間、日次、週次チャートでは、一般的に信頼性が高くなります。

5. FX市場や暗号通貨市場で下降ペナントが発生する可能性はありますか?

はい。このパターンは資産の種類ではなく群衆心理を反映しているため、株式、FX、コモディティ、暗号通貨などあらゆる場面で現れます。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。