取引

EBCについて

公開日: 2025-07-23

米国天然ガスファンド(UNG ETF)は、天然ガス価格の短期的な変動を利用したいトレーダーにとって、依然として最も人気のある投資商品の一つです。直近限月のヘンリーハブ先物に直接エクスポージャーを持つUNG ETFは、エネルギー業界で最もボラティリティの高い商品の一つである天然ガスへの迅速かつ流動性の高いアクセスを提供します。しかし、その表面下には、コンタンゴ、月次ロールメカニズム、そしてスポット価格からの乖離傾向によって形成される複雑な構造が存在します。

短期トレーダーにとって、UNG ETFがどのように動くか(特に季節的な需要の変化、気象現象、マクロの供給ショック時)を理解することは、ボラティリティを利益に変える鍵となります。

ETFの価格動向(2025年7月23日現在)

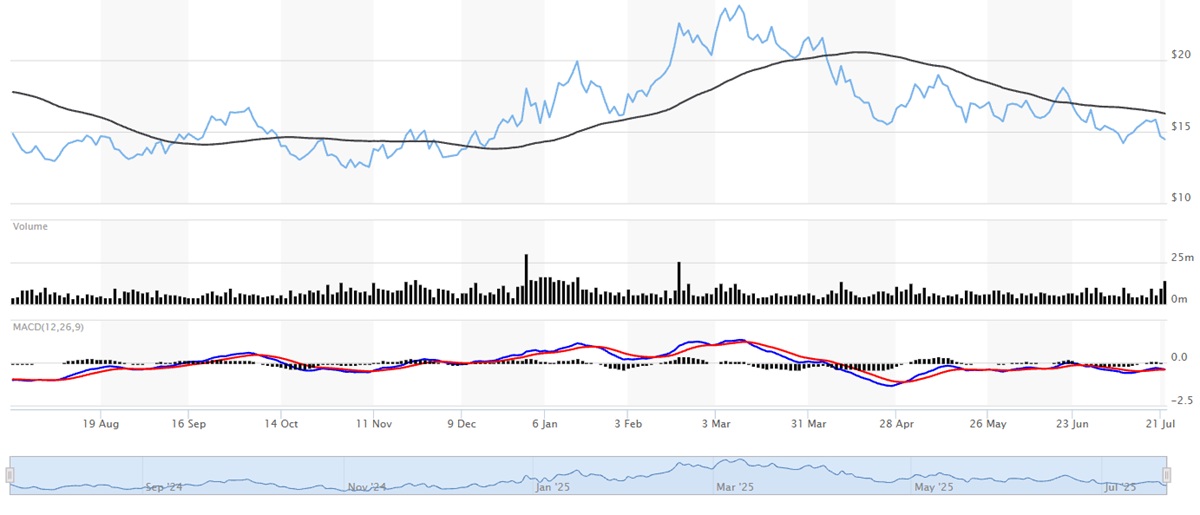

年初来パフォーマンス: -13.9%。夏季回復の兆しを見せている直近のガス契約を大幅に下回っています。

52週間のレンジ: 12.35ドル~24.33ドル。現在の価格は14.47ドル。UNGは年間レンジの下位3分の1で取引されている。

流動性: 30日間平均の1日あたり取引量は約690万株で、日中取引量は7月23日に1,400万株を超えました。これにより、スイングトレードと日中スキャルピング戦略の両方において、狭いスプレッドと十分な取引幅が確保されます。

ボラティリティ: 14日間平均トゥルーレンジ(ATR)は0.65ドル(現在価格の約4.5%)で、日中変動幅が大きいことを示しています。インプライド・ボラティリティは約54%で、20日間実現ボラティリティをわずかに上回っています。

トレンドバイアス: UNGは200日SMA(16.91 ドル)を 14% 下回っており、勢いは下向きに傾いていますが、急激な平均回帰のセットアップは依然として有効です。

価格動向を動かす要因は何か?

| 要因 | 描述 |

| 天候の不安定さ | 冷房シーズンのピークを迎えた天候により、短期的な需要見通しは押し上げられているものの、天然ガス価格は3.30~3.40ドル/mmbtuを上回り、下落傾向が続いています。EIAが大幅な値下げを発表しない限り、トレーダーは価格上昇を警戒している。 |

| AIと電力需要 | データセンターとAI関連の電力需要は、中長期的なガス消費予測を押し上げ続けている。損益分岐点となる生産コスト(約2.75ドル)付近での低下は、機関投資家の関心を集めている。 |

| リグ活動と生産規律 | リグ稼働数が減少し、第4四半期にかけて供給が逼迫する。冬季ストリップ先物価格は、前年比10%の貯蔵不足を予想している。カーブのスティープ化は、長期的な蓄積が進んでいることを示唆している。 |

| グローバルLNGダイナミクス | 欧州の風力発電出力の減少と地政学的な変動により、世界的に米国産LNGへの依存度が高まっている。これはマクロ経済の追い風となり、UNG ETFに一晩でギャップリスクをもたらす可能性がある。 |

アクティブトレーダーは、方向性のある動きのタイミングを計るために、テクニカルなセットアップを毎週のEIA貯蔵量データやNOAAの天気予報と組み合わせる必要があります。

先物カーブ&ロールの仕組み

UNG ETFはレバレッジがかかっていないにもかかわらず、月次先物ロールエクスポージャーによる構造的な価格下落に悩まされています。このETFは主にNYMEXの近限月天然ガス契約を保有し、満期前にロールフォワードを行います。

現在の曲線:

2025年8月先物: 3.255ドル

2025年9月先物:3.282ドル

コンタンゴ: +0.8%

このスプレッドが一定のままであれば、ロールドラッグにより年間約 9~10% の収益が減少することになります。これは長期保有者にとっては大きなコストですが、戦術的なトレーダーにとっては管理可能な損失です。

トレーダーへのアドバイス: UNGは短期から中期のセットアップにのみ使用してください。長期保有では、コンタンゴによって時間の経過とともに利益が減少する可能性があります。

UNG ETFの代替取引

| ティッカー | 構造 | ベストユースケース | 注意すべき点 |

| UNL | 12ヶ月先物ラダー | ロールディケイを削減。数週間にわたるスイングトレードに最適 | 音量が低く、反応時間が遅い |

| BOIL | 2×デイリーロング天然ガス | レバレッジをかけた日中ボラティリティ取引 | 複数日保有には適さない。リスクが増大する。 |

| KOLD |

2×デイリーショート天然ガス | ガス価格の急騰をヘッジまたはショートする | BOILと同じ減衰を受ける |

| FCG | 天然ガス株式ETF | 生産者を通じてガスへのエクスポージャーを獲得 | 株式ベータは商品価格との相関を弱める |

UNG ETFは、トレーダーがその限界を尊重する限り、ほとんどの方向性のある短期天然ガス取引にとって依然として最適な手段です。

展望:2025年第3四半期~第4四半期の取引テーマ

晩夏時期

季節的に、7月の需要ピークの後に 8 月は弱まる傾向があります。

セットアップ: タイトストップを使用して、Fade UNGが15.30ドルを超えて急騰。8 月中旬まで 13.60 ~ 13.80 ドルを目標とします。

ハリケーン

メキシコ湾の混乱により、期近物のガス価格が10~15%急騰する可能性がある

設定: NOAAがメキシコ湾LNGターミナルを通過するカテゴリー 2+ の嵐を追跡しているときに、短期UNGコールを購入

冬時期

トレーダーが保管ストレスに備えてポジションを取ったため、第 4 四半期契約の入札は堅調

設定: 合成冬夏スプレッドとしてのロングUNG対ショートUNL

AIによる需要

AI主導の電力需要が注目を集める中、生産者の優れた業績に注目

設定: ソフトガスプルバックでのロングFCG対ショートKOLD

EIA発表

木曜日の午前10時30分(東部標準時)には、ボラティリティが急上昇することがよくある

設定: 発表の前後15 ~ 30分にUNGでストラドルまたはブレイクアウト セットアップを使用する

リスク管理のヒント: ATRに基づいたストップロスサイズを設定しましょう。UNGのATRは0.65ドルなので、ATRの1.5倍(約0.98ドル)のストップロスは、ほとんどのデイトレードとスイングトレードのセットアップに適合します。

結論

UNG ETFは天然ガス取引の手段として依然として人気がありますが、その仕組み、特にコンタンゴ、ロールディケイ、そしてボラティリティの高い時期におけるスポット価格からの乖離の影響を理解することが不可欠です。情報に精通した短期トレーダーにとって、UNG ETFは天然ガス市場におけるモメンタムとリバウンドの機会に容易にアクセスできる機会を提供します。

しかし、これはパッシブ投資家向けに作られたものではありません。アクティブに活用し、戦術的に取引し、テクニカル分析とマクロ分析の両方を常に意識してセットアップを固めてください。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。