O Fundo de Gás Natural dos Estados Unidos (UNG) continua sendo um dos veículos mais populares para traders que buscam capitalizar as oscilações de curto prazo nos preços do gás natural. Com sua exposição direta aos futuros do Henry Hub com vencimento no próximo mês, o UNG oferece acesso rápido e líquido a uma das commodities mais voláteis do setor de energia. Mas, por baixo da superfície, existe uma estrutura complexa moldada por contango, mecanismos de rolagem mensal e uma tendência a divergir dos preços à vista.

Para traders de curto prazo, entender como o UNG se comporta — especialmente durante mudanças sazonais de demanda, eventos climáticos e choques macroeconômicos — é fundamental para transformar a volatilidade em lucro.

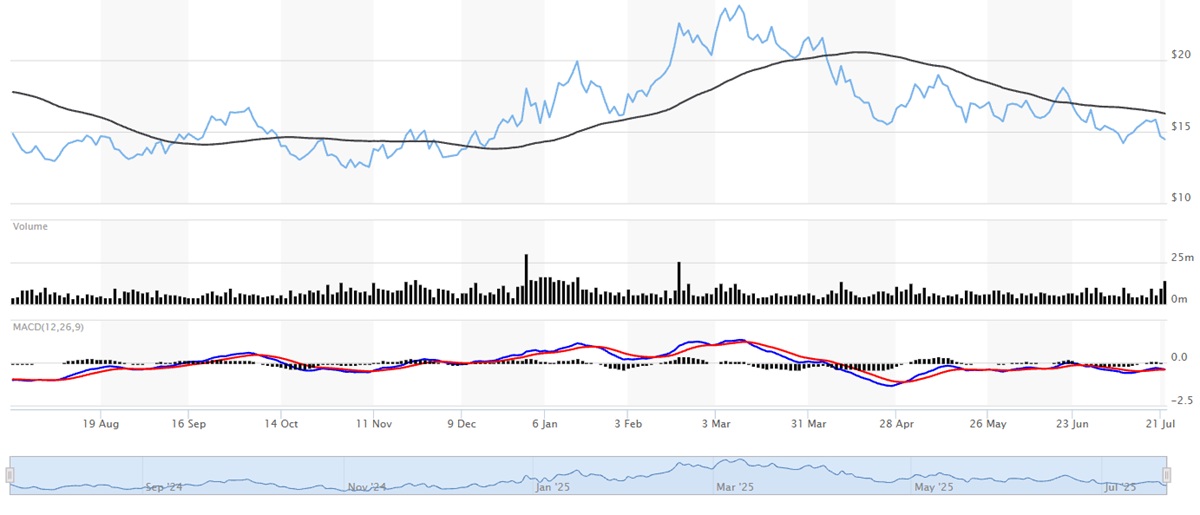

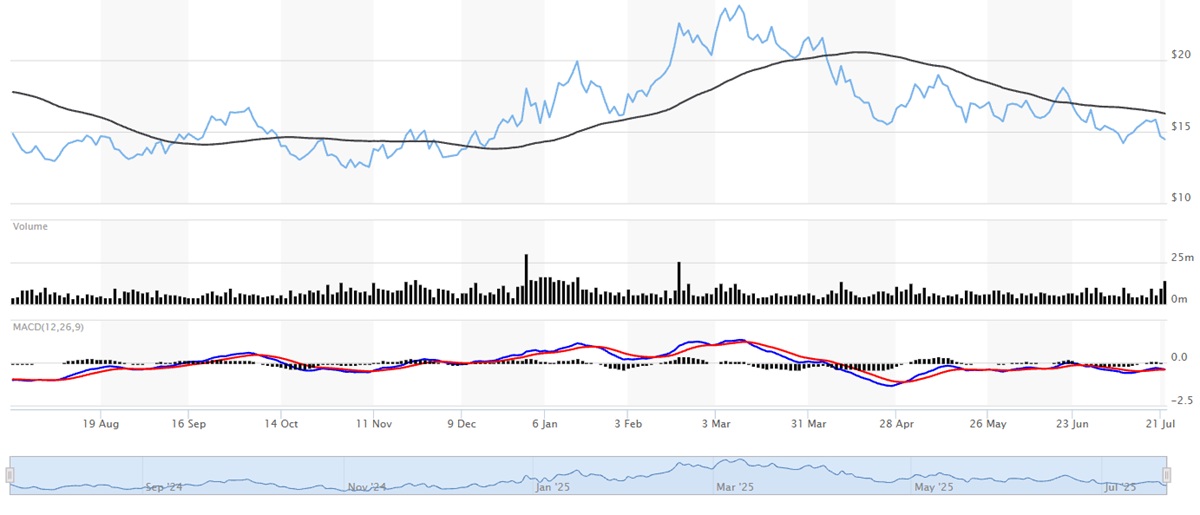

Visão geral da ação do preço (em 23 de julho de 2025)

Desempenho acumulado no ano: –13,9%, desempenho muito inferior ao contrato de gás do primeiro mês, que mostrou sinais de recuperação no verão.

Faixa de 52 semanas: US$ 12,35 – US$ 24,33. Com o preço atual em US$ 14,47, a UNG é negociada no terço inferior de sua faixa anual.

Liquidez: O volume médio diário de 30 dias é de aproximadamente 6,9 milhões de ações, enquanto o volume intradiário ultrapassou 14 milhões em 23 de julho. Isso garante spreads reduzidos e ampla profundidade para estratégias de swing e scalping intradiário.

Volatilidade: A média real de 14 dias é de US$ 0,65 (~4,5% do preço atual), refletindo uma variação intradiária significativa. A volatilidade implícita gira em torno de 54%, ligeiramente acima do volume realizado de 20 dias.

Viés de tendência: o UNG está 14% abaixo de sua SMA de 200 dias (US$ 16,91), mantendo o momentum inclinado para baixo, embora configurações de reversão média acentuada continuem viáveis.

O que está impulsionando o comportamento dos preços?

| Motorista

|

Negociação Take |

| Volatilidade do clima

|

O clima de pico da temporada de resfriamento está inflando as expectativas de demanda de curto prazo, mas o gás cai repetidamente acima de US$ 3,30–3,40/mmbtu. Os traders atenuam os rompimentos, a menos que a EIA surpreenda com fortes quedas. |

| IA e demanda de energia

|

A demanda por eletricidade relacionada a data centers e IA continua a elevar as previsões de consumo de gás a médio e longo prazo. Quedas próximas ao ponto de equilíbrio dos custos de produção (~US$ 2,75) estão atraindo interesse institucional. |

| Atividade de plataforma e disciplina de produção

|

A contagem de sondas diminuiu, restringindo a oferta no quarto trimestre. Os contratos futuros de tiras de inverno refletem um déficit de armazenamento esperado de 10% em relação ao ano anterior. A inclinação da curva sugere que a acumulação de longo prazo está se formando. |

| Dinâmica Global do GNL

|

A redução da produção de energia eólica na Europa e os fluxos geopolíticos estão aumentando a dependência global do GNL dos EUA. Isso atua como um fator macroeconômico favorável e pode injetar risco de lacuna overnight no GNL. |

Os traders ativos devem combinar configurações técnicas com impressões semanais de armazenamento da EIA e previsões meteorológicas da NOAA para cronometrar movimentos direcionais.

Mecânica da Curva e Rolagem de Futuros

Apesar de não ser alavancado, o UNG sofre com a deterioração estrutural devido à exposição mensal aos contratos futuros. O ETF detém principalmente contratos de gás natural NYMEX com vencimento próximo ao mês e os renova antes do vencimento.

Futuros de agosto de 25: US$ 3,255

Futuros de setembro de 2025: US$ 3,282

Contango: +0,8%

Se esse spread permanecer consistente, o roll drag reduziria os retornos em ~9–10% ao ano — um custo significativo para detentores de longo prazo, mas um sangramento administrável para traders táticos.

Dica para traders: use o UNG apenas para configurações de curto a médio prazo. Períodos de retenção de longo prazo permitem que o contango corroa os lucros ao longo do tempo.

Alternativas de negociação para UNG

| Ticker

|

Estrutura

|

Melhor Caso de Uso

|

Cuidados |

| UNL

|

Escada de futuros de 12 meses |

Reduz a deterioração do rolo; melhor para negociações de swing de várias semanas |

Menor volume e tempo de reação mais lento |

| FERVER

|

2× Gás Natural Diário Longo |

Negociações de volatilidade intradiária com alavancagem |

Não é adequado para retenções de vários dias; risco agravado |

| KOLD

|

2×Gás Natural Curto Diário |

Proteger ou vender a descoberto picos rápidos de gás |

Sujeito à mesma deterioração que BOIL |

| FCG

|

ETF de ações de gás natural |

Ganhe exposição ao gás por meio de produtores |

O beta do patrimônio dilui a correlação com o preço das commodities |

A UNG ainda é o melhor veículo para a maioria das negociações direcionais de gás natural de curto prazo, desde que os comerciantes respeitem suas limitações.

Perspectiva Tática: Temas de Negociação do 3º ao 4º Trimestre de 2025

Desbotamento do final do verão

Sazonalmente, agosto tende a abrandar após os picos de demanda de julho.

Configuração: diminuir os picos do UNG acima de US$ 15,30 usando stops apertados; meta de US$ 13,60–13,80 até meados de agosto.

Evento de furacão

As interrupções no fornecimento de gás no Golfo podem aumentar o fornecimento de gás no primeiro mês em 10–15%.

Configuração: Compre opções de compra de curto prazo da UNG quando a NOAA rastrear tempestades de categoria 2+ através dos terminais de GNL do Golfo.

Curva de inverno mais íngreme

Forte oferta nos contratos do quarto trimestre, com traders se preparando para o estresse de armazenamento.

Configuração: UNG longo vs. UNL curto como uma propagação sintética de inverno-verão.

Negociações narrativas de demanda de IA

À medida que a demanda por eletricidade impulsionada pela IA domina as manchetes, espere um desempenho superior do produtor.

Configuração: FCG longo vs. KOLD curto em recuos de gás suave.

Reações semanais da EIA

Quintas-feiras às 10h30 (horário do leste dos EUA) geralmente produzem picos de volatilidade.

Configuração: use straddles ou configurações de breakout no UNG de 15 a 30 minutos antes e depois do tempo de impressão.

Dica de Gestão de Risco: Use o tamanho de stop baseado no ATR. Com o ATR da UNG em US$ 0,65, um stop de 1,5x o ATR (≈US$ 0,98) se adapta à maioria das configurações de day trade e swing trade.

Considerações finais

O UNG continua sendo um veículo popular para negociação de gás natural, mas é fundamental entender como ele funciona — particularmente o impacto do contango, da decadência da rolagem e seu descolamento dos preços spot durante períodos voláteis. Para traders informados e de curto prazo, ele oferece acesso claro às oportunidades de momentum e reversão no mercado de gás natural.

No entanto, ele não foi criado para investidores passivos. Use-o ativamente, negocie taticamente e sempre ancore suas configurações com estrutura técnica e consciência macro.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.