取引

EBCについて

公開日: 2025-05-06

更新日: 2025-06-09

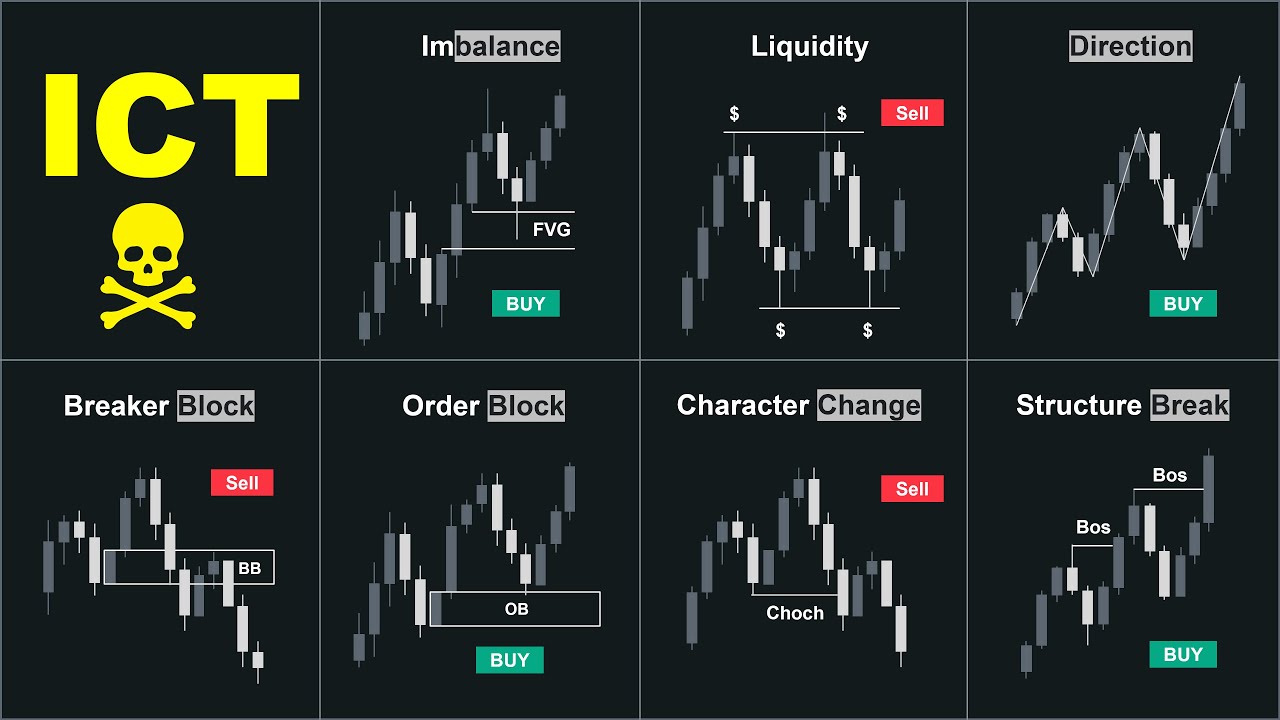

マイケル・J・ハドルストンが開発したインナーサークルトレーダー(ICT戦略)は、市場構造、流動性、機関投資家の注文フローを理解することを重視した取引手法です。

このアプローチは、小売トレーダーを「スマートマネー」、つまり市場の動向に大きな影響を与える大手金融機関の動きに合わせることを目的としています。

ICT戦略は、価格変動と機関投資家の行動に焦点を当てることで、高確率の取引機会を特定するためのフレームワークを提供します。

ICT戦略とは

前述の通り、ICT戦略はテクニカル分析と機関投資家の取引行動に関する洞察を組み合わせた手法です。指標に大きく依存する従来の個人投資家向け戦略とは異なり、ICT戦略は価格動向、市場構造、流動性を重視し、市場の動きを予測します。

この核心的なアイデアは、「機関投資家がどのように、そしてどこで注文を執行するかを理解することによって、個人投資家が有利なポジションを取ることができるようになる」というものです。

開場時間と市場

ICT戦略は、機関投資家が正確に業務を遂行し、しばしば主要な市場中にその動きを捉えることを強調しています。

ロンドン市場開場時間(東部標準時午前2時~5時)

ニューヨーク市場開場時間(東部標準時午前8時~11時)

ニューヨーク午後時間とロンドン市場の重複時間帯(東部標準時午後1~3時)

これらは最もボラティリティの高い時間帯であり、機関投資家の見解に沿った設定が生まれる傾向があります。この時間帯以外での取引は、しばしば混乱や判断の迷いを招きます。

ICT戦略の中核概念

1. 市場構造

市場構造はICT戦略における基本的な概念です。これは、高値と安値(強気相場)または高値と安値(弱気相場)の連続を通じた価格変動を指します。

ICT戦略では、トレーダーは市場構造のブレイクに注意を払うように教えられています。なぜなら、それはしばしば方向性のバイアスの変化を示唆するからです。例えば、強気トレンドが過去の高値を上回る安値を下抜けた場合、それは弱気の意図を示唆している可能性があります。逆に、直近の安値を上回る安値を上回る場合は、強気への反転の可能性を示唆している可能性があります。

ICTの市場構造は静的ではなく動的であるため、トレーダーは、金融機関が守ったり攻撃したりする重要なレベルと価格がどのように相互作用するかを確認するために、スイング ポイントを常に監視する必要があります。

2. 流動性プール

流動性は金融市場の原動力です。ICT戦略は、市場が機関投資家の大口注文を円滑に進めるために流動性を求めることを教えています。

流動性プールには主に2つの種類があります。

買い側の流動性: ショート取引の損切りポイントが蓄積される過去の高値を上回っています。

売り側の流動性: ロング取引の損切りポイントが蓄積される過去の安値を下回っています。

これらのゾーンは価格を引きつける磁石のようなもので、ICTトレーダーはこれらを利用して反転や継続の可能性を予測します。機関投資家が価格をこれらのゾーンに押し込むと、個人投資家の損切り注文が発動され、機関投資家の巨額のポジションが埋められます。これらの動きを把握することで、トレーダーは最適なエントリーポイントを得ることができます。

3. オーダーブロック(OB)

オーダーブロック(OB)とは、大規模な機関投資家が買い注文または売り注文を出した際の、統合または蓄積/分散を指します。これらは強い方向性の動きの前によく見られ、将来の支持線と抵抗線の参考として使用されます。

強気のオーダーブロックは通常、上昇局面の直前の下降ローソク足です。弱気のオーダーブロックは、大幅な下落局面の直前の上上昇ローソク足です。ICTトレーダーは、これらの領域に戻る価格を探し、機関投資家がポジションを守っていると仮定して、当初の値動きの方向に取引を行います。

これらのゾーンは以下を提供します:

潜在的なエントリー

タイトストップ配置

貿易バイアスの背景

4. 公正価値ギャップ(FVG)

フェアバリューギャップとは、2本のローソク足の間にほとんど取引がない、あるいは全く取引がない状態で急激な価格変動を示すチャート上の領域です。強気市場では、1本のローソク足の高値と2本後のローソク足の安値の間のギャップを指します。弱気市場では、その逆となります。

機関投資家は、注文のバランス調整や流動性の空隙の埋め合わせのために、これらのギャップを再検討することがあります。ICTトレーダーは、価格がこれらのゾーンに正確に反応することが多いため、これらのゾーンを注意深く監視しています。市場構造のブレイクや注文ブロックといった他の概念と一致するFVGは、高確率の領域となります。

5. 最適取引エントリー(OTE)

OTEエントリーテクニックは、フィボナッチ・リトレースメント(通常は61.8%から79%のゾーン)を用いて、市場構造の変化後に低リスク・高リターンの取引条件を見つけます。市場構造が強気または弱気に移行すると、トレーダーは新しい方向への取引を開始する前に、OTEゾーンへのリトレースメントを待ちます。

ICT戦略は、ポジションを取る前に、拒否キャンドル、流動性の獲得、またはより長い時間枠のバイアスとの調整など、これらのゾーンでの確認を待つことを強調しています。

6. ジューダス・スウィング

ユダ・スイングとは、市場が最初は一方向に(多くの場合は小売トレーダーに反して)動くが、その後反転して実際の機関投資家の方向に従うという概念です。

これは通常、大規模なセッション(ロンドンまたはニューヨークのオープン)の開始時に発生し、実際の動きが始まる前に小売業者のトレーダーを操作するために使用されます。

ICTトレーダーは、前日の高値/安値と最初の1時間の価格変動を特定して、急激に反転する偽のブレイクアウトに注意しながら、ユダス スイングを予測します。

ICT戦略:手法を詳しく解説

1. 流動性スイープの反転

この戦略では、最近の高値/安値より上または下の流動性プールを特定し、価格がこれらのストップを超えた後に反転を取引します。

プロセス:

最近の高値または安値をマークします。

重要な取引セッション中にスイープ(ストップハント)を待ちます。

注文ブロックまたは FVG での拒否を探します。

スイープを少し超えたところでストップロスを設定して反対方向にエントリーします。

2. 市場構造の崩壊 + OTE

この戦略は、構造の明確な変化を探し、フィボナッチ OTE ゾーンを使用して最小限のリスクで取引を開始します。

手順:

シフトを示すスイング高/安ブレイクを識別します。

最近の安値から高値(またはその逆)へのフィボナッチリトレースメントを描画します。

価格がOTEゾーン(61.8~79%)に入るのを待ちます。

公正価値ギャップやオーダーブロックなどのConfluenceを使用して取引を入力します。

3. ブレーカーブロック戦略

ブレーカーブロックとは、価格が戻った際に強力なサポートまたはレジスタンスゾーンとして機能する、失敗した注文ブロックです。ICTトレーダーは、以前の注文ブロックが破られた後に反対側から価格を維持しようとする場合に、これを利用します。

使用事例:

偽のブレイクアウトの後は、価格がブレイクアウトしたレベルを再テストするまで待ちます。

拒否を肯定に変えましょう。

4. FVGリバランスエントリー

このアプローチは、公正価値ギャップへの取引、または公正価値ギャップからの取引に重点を置いています。

手順:

1 時間または15分のチャートでFVGを識別します。

価格がギャップに入り、拒否を示すまで待ちます。

拒否ウィックや市場構造の変化などの確認を使用します。

5. アジアレンジの流動性襲撃

ICT戦略は、アジアセッションはレンジを設定することが多く、ロンドンまたはニューヨークセッションは反転する前にレンジのどちらかの端を襲撃すると説明しています。

プロセス:

アジア市場の高値と安値をマークします。

その範囲の誤ったブレイクアウトに注意してください。

価格が襲撃を拒否した場合は、反対方向に取引を行います。

結論

結論として、ICT戦略は、機関行動の観点から市場の動きを理解するための包括的な枠組みを提供します。

この方法論には献身と練習が必要ですが、初心者に、主要な市場プレーヤーの行動に合わせた、より情報に基づいた戦略的な取引決定を下す可能性を提供します。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。