取引

EBCについて

公開日: 2025-05-02

更新日: 2025-05-27

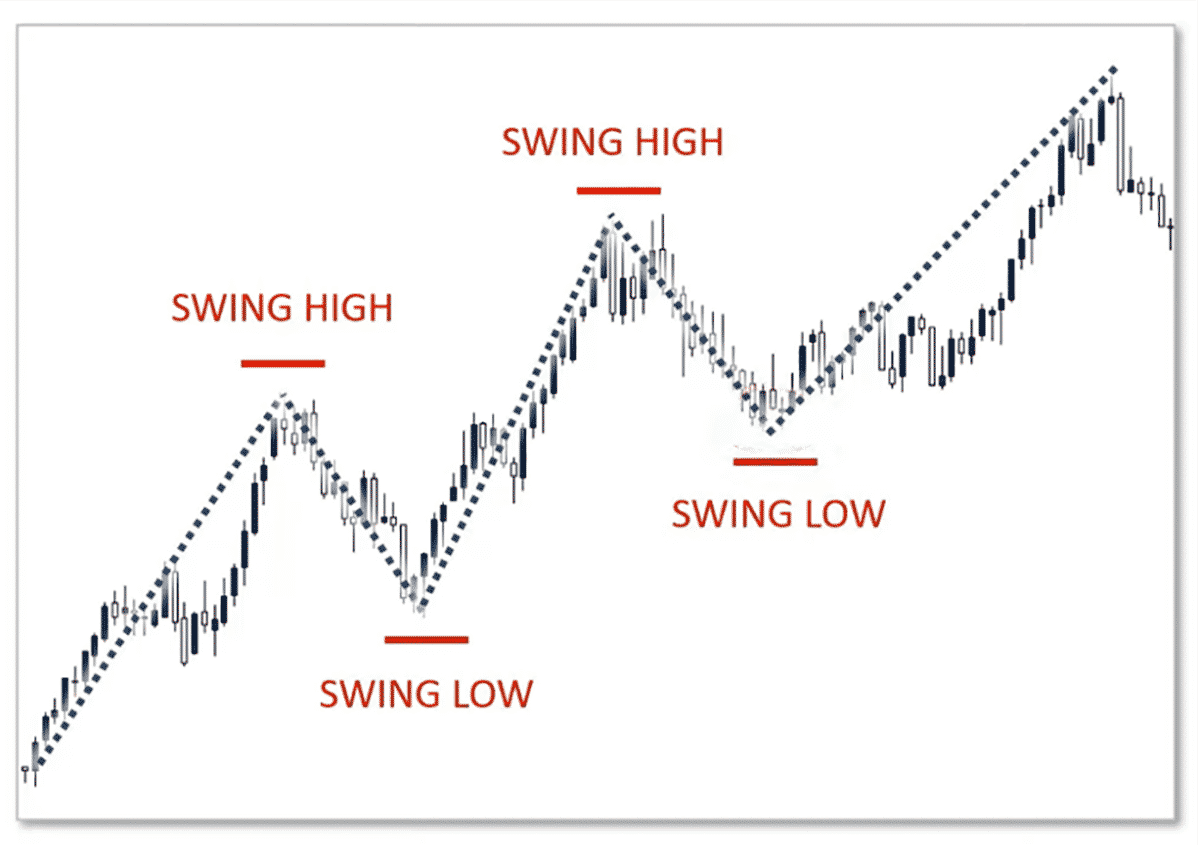

スイングトレードは、短期および中期的な価格変動を利用したいトレーダーに人気です。数日から数週間にわたってポジションを保有することで、様々なスイングトレード戦略を用いて市場の「変動」から利益を得ようとします。

2025年には、テクニカル分析、市場パターン、規律ある実行を活用することで、さまざまな戦略が有効であることが証明されました。

以下は、現在の市場状況で推奨される10のスイングトレード戦略です。

スイングトレード戦略ベスト10ランキング

トレンドフォロー

トレンドフォローとは、市場のトレンドの方向性を特定し、それに沿って取引を行うスイングトレード戦略です。トレーダーは移動平均線などのツールを用いてトレンドを確認し、エントリーポイントとエグジットポイントを決定します。

例えば、典型的な手法としては、価格が50日移動平均線を上抜けて上昇トレンドの兆候を示した時に取引を開始し、下抜けた時に取引を終了するというものがあります。このスイングトレード戦略は市場の勢いを利用し、反転の兆候が現れるまでトレンドに乗ることを目指します。

例:あるトレーダーは、アップル(AAPL)の株価が数週間にわたって50日移動平均線を上回って終値を付けていることに気づきます。彼はロングポジションを取り、価格が50日移動平均線を下回って終値を付けたら手仕舞い、トレンドが続く限り利益を確保する計画を立てます。

支持線と抵抗線を特定

この戦略は、歴史的に価格が反転する主要な支持線と抵抗線を特定します。トレーダーは、支持線付近で買いの機会を、抵抗線付近で売りの機会を探します。

過去の価格変動を分析することで、トレーダーは潜在的な反転やブレイクアウトを予測し、戦略的なエントリーポイントとエグジットポイントを把握することができます。

例:アマゾン(AMZN)は1ヶ月間で120ドルから3回反発しました。あるトレーダーは、この支持線付近で買い、さらなる反発を期待し、135ドルの抵抗線付近で売却を計画しています。

モメンタム取引

モメンタム取引とは、直近の価格変動の強さに基づいて取引を開始するスイングトレード戦略です。トレーダーは、相対力指数(RSI)などの指標を用いて、買われすぎや売られすぎの状態を判断します。

たとえば、RSI値が 70 を超えると買われ過ぎの市場を示し、売りの可能性があると示唆しますが、RSI値が 30 を下回ると売られ過ぎの市場を示し、買いの可能性があると示唆します。

例: エヌビディア(NVDA) は好業績を受けて急上昇し、RSIは75に上昇します。トレーダーはポジションに入り、数日間勢いに乗ってから減速の兆候が現れると利益を確定します。

ブレイクアウト取引

ブレイクアウト取引は、価格が既存の支持線と抵抗線を突破した際にポジションを取ることに重点を置いています。このスイングトレード戦略は、ブレイクアウト後のボラティリティとモメンタムの上昇を活用することを目的としています。

トレーダーは多くの場合、出来高指標を使用してブレイクアウトの強さを確認し、価格変動が重要な取引活動によってサポートされていることを確認します。

例:テスラ(TSLA)は出来高の増加に伴い、850ドルの統合レンジを上抜けました。トレーダーは、このブレイクアウトによる急騰を期待してロングポジションを保有しました。

反転取引

反転取引は、市場の方向性が変わるポイントを特定することを目的としているスイングトレード戦略です。トレーダーは、ダブルトップやダブルボトム、三尊天井、あるいは十字やハンマーのようなローソク足の形成といったパターンを探します。

これらのパターンは、RSIやMACDなどの指標と組み合わせることで、潜在的なトレンドの反転を知らせることができ、トレーダーは新しいトレンドの早い段階でポジションに入ることができます。

例:長期にわたる下落トレンドの後、マイクロソフト(MSFT)は280ドル付近でダブルボトムを形成しました。価格が上昇し始めると、トレーダーはロングポジションを取り、トレンドが310ドルまで反転すると予想しました。

移動平均線クロスオーバー

このスイングトレード戦略は、短期移動平均線と長期移動平均線のクロスオーバーを利用して、買いまたは売りのシグナルを生成します。例えば、50日移動平均線が200日移動平均線を上抜けると、強気トレンドの兆候となり、買いを促す可能性があります。

逆に、50日移動平均が200日移動平均を下回ると、弱気トレンドの兆候となり、売りを促す可能性があります。

例:ネットフリックス(NFLX)の20日移動平均線が50日移動平均線を上回りました。この強気のクロスオーバーはトレーダーに買いを促し、弱気のクロスオーバーが発生するまで保有する計画を立てます。

フィボナッチ・リトレースメント

フィボナッチ・リトレースメント・レベルは、重要な価格ポイント間の距離を測定することで、潜在的な反転レベルを特定するのに役立ちます。トレーダーはこれらのレベルを使用して、価格が元の方向に戻る前に反転する可能性のある領域を予測します。

通常のリトレースメントレベルには 38.2%、50%、61.8% があり、これらはサポート レベルまたはレジスタンスレベルとして機能することが多いです。

例:グーグル(GOOGL)は100ドルから120ドルまで上昇し、その後反落しました。トレーダーは上昇トレンドの再開を予想し、フィボナッチ水準の61.8%(約108ドル)で買い注文を出しました。

ローソク足パターン分析

ローソク足パターン分析は、トレーダーは市場心理を解釈し、潜在的な価格変動を予測することができるスイングトレード戦略です。包み線、十字線、ハンマー形成などのパターンは、トレンドの反転または継続を示唆する可能性があります。

ローソク足分析を他の指標と組み合わせることで、トレーダーは予測の精度を高めることができます。

例:メーター(META)は、下降トレンド後に強気のエングルフィング・キャンドルパターンを形成しました。トレーダーはこれを買い手側の強さの兆候と解釈し、5~10%の値動きを目指してスイングトレードにエントリーしました。

相対力指数(RSI)戦略

RSIは価格変動の速度と変化を測定し、買われすぎや売られすぎの状況を特定するのに役立ちます。トレーダーはRSIを用いて、潜在的な反転ポイントを見極めます。例えば、RSIが70を超える場合、資産は買われすぎており調整局面にあることを示唆している可能性があります。一方、RSIが30を下回る場合、売られすぎており反発の兆しがあることを示唆しています。

例: 市場の下落中にAMDのRSIが30を下回ると、トレーダーは、資産が売られ過ぎとみなされて短期的な反発を期待して株を購入します。

出来高分析

出来高分析は、取引量を分析することでトレンドを確認し、反転の可能性を予測するスイングトレード戦略です。出来高の増加は価格変動を裏付け、投資家の強い関心を示す可能性があります。

逆に、出来高の減少はトレンドの弱まりを示唆している可能性があります。出来高のパターンを分析することで、トレーダーはエントリーポイントとエグジットポイントについてより情報に基づいた判断を下すことができます。

例:トレーダーは、ショッピファイ(SHOP)が60ドルを突破し、それに伴う出来高の増加を確認しました。出来高の急増はブレイクアウトの強さを裏付け、スイングトレードへのエントリーを促しました。

結論

結論として、これらのスイングトレード戦略を実装するには、規律、適切なリスク管理、継続的な学習が必要です。

スイングトレード戦略で一貫して成功するには、トレーダーは戦略をバックテストし、市場の状況について常に情報を入手し、継続的にアプローチを改善する必要があります。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。