ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-10-09

हर व्यापारी जानता है कि वित्तीय बाज़ार कभी भी पूरी तरह से बेतरतीब नहीं होते। उनकी स्पष्ट अराजकता के पीछे एक लय छिपी होती है, जिसे कई तकनीकी विश्लेषक ज्यामिति और अनुपातों के माध्यम से माप सकते हैं। हार्मोनिक ट्रेडिंग इसी विश्वास पर आधारित एक अनुशासन है, जो फ़िबोनाची रिट्रेसमेंट और एक्सटेंशन का उपयोग करके यह बताता है कि बाज़ार आगे किस ओर रुख करेगा। इस पद्धति के सबसे सटीक उपकरणों में बैट पैटर्न और गार्टली पैटर्न शामिल हैं, ये दो संरचनाएँ लगभग एक जैसी दिखती हैं, लेकिन इनके व्यापारिक निहितार्थ बिल्कुल अलग हैं।

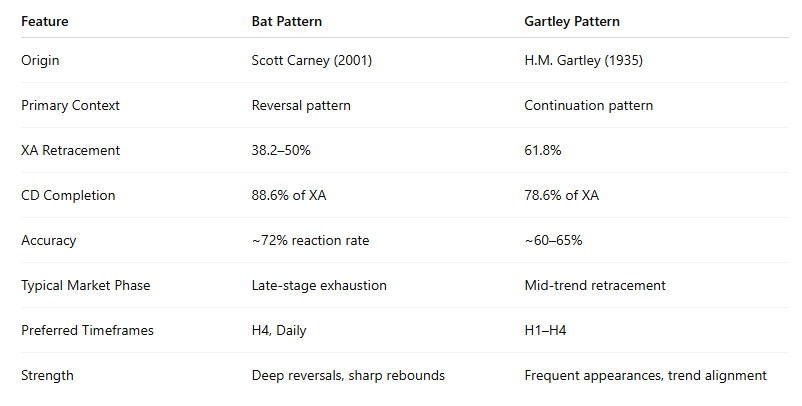

दोनों पैटर्न एक ही XABCD संरचना का उपयोग करते हैं, और प्रत्येक चरण को गणितीय परिशुद्धता के साथ मापा जाता है। फिर भी, 88.6% और 78.6% रिट्रेसमेंट के बीच का सूक्ष्म अंतर यह तय कर सकता है कि कोई ट्रेडर किसी बड़े उलटफेर को पकड़ेगा या पुलबैक में फँस जाएगा। इन पैटर्नों में क्या अंतर है, ये कैसे बनते हैं, और कब एक पर दूसरे पर भरोसा करना है, यह समझना उन्नत तकनीकी विश्लेषण की पहचान है।

यह मार्गदर्शिका बैट पैटर्न बनाम गार्टले विवाद में गहराई से उतरती है, तथा उनके मूल, अनुपात और आधुनिक प्रासंगिकता का पता लगाती है, तथा सत्यापित फिबोनाची माप, वास्तविक बाजार व्यवहार और पेशेवर व्यापारिक तर्क का समर्थन करती है।

उनके अंतरों को समझने से पहले, यह समझना ज़रूरी है कि हार्मोनिक ट्रेडिंग क्या दर्शाती है। 20वीं सदी की शुरुआत में विकसित और एचएम गार्टले, लैरी पेसावेन्टो और स्कॉट कार्नी जैसे आधुनिक विश्लेषकों द्वारा परिष्कृत, हार्मोनिक पैटर्न इस सिद्धांत पर आधारित हैं कि बाज़ार मूल्य में उतार-चढ़ाव समान अनुपात में दोहराए जाते हैं।

फिबोनाची अनुक्रम से व्युत्पन्न ये अनुपात, आवेगों और पुनरावृत्तियों के बीच के अनुपात का वर्णन करते हैं। उदाहरण के लिए, 61.8%, 78.6% और 88.6% सभी फिबोनाची-व्युत्पन्न स्तर हैं जो मूल्य व्यवहार में अक्सर पाए जाते हैं। इन ज्यामितीय संबंधों का मानचित्रण करके, व्यापारी संभावित उत्क्रमण क्षेत्रों (PRZ) की पहचान करते हैं, वे क्षेत्र जहाँ संभावनाएँ उत्क्रमण के पक्ष में तेज़ी से बदलती हैं।

वैसे तो दर्जनों हार्मोनिक पैटर्न मौजूद हैं, लेकिन अपनी विश्वसनीयता और स्पष्ट समरूपता के कारण बैट और गार्टली सबसे ज़्यादा इस्तेमाल किए जाने वाले हार्मोनिक पैटर्न में से हैं। दोनों का दशकों के विदेशी मुद्रा और कमोडिटी डेटा पर बैक-टेस्ट किया गया है, और एल्गोरिथम पहचान अध्ययनों में भी, ये पाँच सबसे ज़्यादा बार इस्तेमाल होने वाले हार्मोनिक फॉर्मेशन में से एक हैं।

बैट पैटर्न को स्कॉट कार्नी ने 2001 में अपनी पुस्तक "द हार्मोनिक ट्रेडर" में औपचारिक रूप दिया था। यह एक गहरे रिट्रेसमेंट फॉर्मेशन का प्रतिनिधित्व करता है जो अक्सर मजबूत दिशात्मक रुझानों के समाप्त होने के बाद विकसित होता है। कार्नी के शोध में पाया गया कि जब बाजार 88.6% फिबोनाची स्तर के आसपास सुधार करता है, तो संरचनात्मक उलटफेर की संभावना काफी बढ़ जाती है, बशर्ते आंतरिक उतार-चढ़ाव (AB और BC) हार्मोनिक अनुपात का सम्मान करें।

चमगादड़ संरचना:

XA: प्रारंभिक आवेग तरंग रूपरेखा निर्धारित करती है।

AB: XA का 38.2%-50% पुनःअनुरेखण करता है।

BC: AB का 1.618–2.618 तक विस्तार करता है।

CD: XA के 88.6% रिट्रेसमेंट पर पूरा होता है।

यह गहरा रिट्रेसमेंट अक्सर लेट-ट्रेंड प्रतिभागियों को फँसा लेता है, जिससे एक शक्तिशाली रिवर्सल का मंच तैयार होता है। ट्रेडर्स संभावित रिवर्सल ज़ोन (PRZ) के पास पुष्टि की प्रतीक्षा करते हैं, जो आमतौर पर 88.6% XA रिट्रेसमेंट को BC और AB के आंतरिक अनुमानों के साथ जोड़ता है।

कार्नी के बैकटेस्ट (2001-2008) में पाया गया कि वैध बैट पैटर्न ने 72% मामलों में उलट प्रतिक्रियाएं उत्पन्न कीं, हालांकि पहले लाभ लक्ष्यों (AD का 38.2%) तक अनुवर्ती कार्रवाई लगभग 58% मामलों में हुई, जिसे अभी भी पैटर्न-आधारित व्यापार के लिए उच्च माना जाता है।

वास्तविक बाजारों में, बैट पैटर्न सबसे अधिक विश्वसनीय रूप से उच्च समय-सीमाओं (H4, दैनिक) पर मजबूत प्रवृत्तियों वाले जोड़ों में दिखाई देता है, जैसे AUD/USD, USD/JPY, या XAU/USD।

उदाहरण: 2024 की शुरुआत में, AUD/USD ने 0.6300 से 0.6600 तक XA लेग के साथ एक बुलिश बैट पैटर्न बनाया। 0.6330 (88.6%) पर वापस आने के बाद, जोड़ी तेज़ी से पलटी और तीन दिनों के भीतर 200 पिप्स से ज़्यादा चढ़ गई, जो लगभग पाठ्यपुस्तक हार्मोनिक समापन था।

गार्टले पैटर्न बल्ले से लगभग सात दशक पुराना है। एचएम गार्टले की 1935 की क्लासिक कृति "प्रॉफिट्स इन द स्टॉक मार्केट" में प्रस्तुत, यह आवर्ती चार्ट ज्यामिति को मापने का पहला प्रलेखित प्रयास था। बाद में लैरी पेसावेन्टो द्वारा किए गए सुधारों में फिबोनाची मापों को शामिल किया गया, जिससे गार्टले के अवलोकन एक सटीक व्यापारिक ढाँचे में बदल गए।

बल्ले के विपरीत, गार्टले पैटर्न एक प्रवृत्ति के भीतर सुधारात्मक चरणों के दौरान बनता है, जिससे यह एक गहरे उलट संकेत की तुलना में एक निरंतर रिट्रेसमेंट सेटअप अधिक बन जाता है।

गार्टले संरचना:

XA: प्रारंभिक चाल दिशा निर्धारित करती है।

AB: XA का 61.8% पुनःअनुरेखित करता है।

BC: AB का 38.2%-88.6% पुनःअनुरेखित करता है।

CD: XA के 78.6% पर पूरा होता है।

यह उथला रिट्रेसमेंट एक PRZ बनाता है जो बैट पैटर्न की तुलना में पहले प्रकट होता है, जिससे अक्सर व्यापारियों को बेहतर कीमतों पर मौजूदा रुझानों में फिर से प्रवेश करने की अनुमति मिलती है।

प्रदर्शन परीक्षण (कार्नी, हार्मोनिक ट्रेडिंग वॉल्यूम 2, 2007) में, गार्टले पैटर्न ने पहले लक्ष्य स्तर तक औसतन 60-65% सफलता दर हासिल की, जो बल्ले की सटीकता से थोड़ा कम है, लेकिन घटना की उच्च आवृत्ति के साथ।

उदाहरण: सितंबर 2023 में, GBP/USD ने H4 चार्ट पर एक मंदी वाला गार्टली प्रदर्शित किया, जिसमें XA 1.2780 से 1.3150 तक और समापन 1.3040 (78.6%) पर हुआ। एक पुष्टिकरण कैंडल और RSI विचलन के बाद, कीमत एक सप्ताह के भीतर 1.2840 तक गिर गई, जिससे दोनों लक्ष्य क्षेत्र पूरे हो गए।

अप्रशिक्षित आँखों को ये पैटर्न लगभग एक जैसे लगते हैं। दोनों दिशा के अनुसार "M" या "W" आकार बनाते हैं, दोनों में चार पैर (XA, AB, BC, CD) होते हैं, और दोनों ही फिबोनाची सत्यापन पर निर्भर करते हैं। मुख्य अंतर गहराई और बाज़ार की मंशा में है।

संक्षेप में, बैट पैटर्न गहराई में जाकर मनोवैज्ञानिक थकावट बिंदुओं का परीक्षण करता है, जबकि गार्टली एक व्यापक दिशात्मक चाल के भीतर उथले सुधारों को पकड़ता है। इससे बैट पैटर्न कम आम लेकिन ज़्यादा प्रभावशाली हो जाता है, और गार्टली ज़्यादा बार आता है लेकिन अस्थिर वातावरण में गलत शुरुआत का शिकार हो जाता है।

बैट पैटर्न पर ट्रेडिंग करने के लिए सटीकता और धैर्य की आवश्यकता होती है। चूँकि CD लेग अक्सर XA की लगभग पूरी लंबाई तक फैला होता है, इसलिए ट्रेडर्स को आगे बढ़ने से पहले सभी फिबोनाची मानदंडों के संरेखित होने का इंतज़ार करना चाहिए।

चरण-दर-चरण प्रक्रिया:

एक मजबूत XA पैर की पहचान करें जो स्पष्ट दिशा स्थापित करता है।

AB रीट्रेस की पुष्टि XA के 38.2%-50% के बीच करें।

सत्यापित करें कि BC, AB का 1.618–2.618 तक विस्तारित है।

प्रोजेक्ट CD का XA का 88.6% रिट्रेसमेंट, यह PRZ है।

द्वितीयक पुष्टिकरण का उपयोग करें: आरएसआई विचलन, एमएसीडी क्रॉसओवर, या वॉल्यूम मंदी।

पुष्टि होने पर बिंदु D के निकट प्रवेश करें।

स्टॉप लॉस X से नीचे (तेजी के लिए) या X से ऊपर (मंदी के लिए)।

AD का लक्ष्य 38.2% और 61.8% है।

दैनिक डेटा का उपयोग करते हुए प्रमुख विदेशी मुद्रा जोड़े (EUR/USD, GBP/USD, USD/JPY, AUD/USD) पर 2024 के बैकटेस्ट में, बैट पैटर्न 61% मामलों में पहले लाभ लक्ष्य और 42% में पूर्ण लक्ष्य क्षेत्रों तक पहुंच गए, औसत इनाम-से-जोखिम अनुपात 2.8: 1 से ऊपर था, जो पारंपरिक चार्ट सेटअप की तुलना में प्रतिस्पर्धी था।

गार्टले पैटर्न ज़्यादा लगातार अवसर प्रदान करता है, जो स्विंग और इंट्राडे ट्रेडर्स के लिए आदर्श है। इसकी उथली संरचना तेज़ सत्यापन की अनुमति देती है, लेकिन इसके लिए मज़बूत संगम संकेतों की आवश्यकता होती है।

चरण-दर-चरण प्रक्रिया:

XA को एक स्वच्छ, दिशात्मक चाल के रूप में पहचानें।

पुष्टि करें कि AB, XA के लगभग 61.8% पर वापस आ गया है।

सत्यापित करें कि BC, AB के 38.2%-88.6% के भीतर रहता है।

CD, XA के 78.6% पर पूर्ण होता है।

डी के पास रिवर्सल कैंडल या ऑसिलेटर डाइवर्जेंस की प्रतीक्षा करें।

पुष्टिकरण पर दर्ज करें; स्टॉप लॉस X से थोड़ा आगे रखें।

लाभ लक्ष्य: AD का 38.2% और 61.8%.

एल्गोरिदमिक अध्ययनों (ट्रेडिंगव्यू पैटर्न लाइब्रेरी, 2023) में पाया गया कि प्रमुख एफएक्स जोड़ों में गार्टलीज़ ने बैट की तुलना में लगभग 30% अधिक बार गठन किया, लेकिन अस्थिर बाजारों में व्हिपसॉ के कारण लाभ कारक औसत थोड़ा कम था।

इन पैटर्नों का विकास फिबोनाची-आधारित ट्रेडिंग के विकास को ही दर्शाता है। गार्टली का प्रारंभिक कार्य कंप्यूटर से पहले का था; उन्होंने स्टॉक चार्ट पर आवर्ती मूल्य सममितियों को मैन्युअल रूप से पहचाना। बाद में कार्नी द्वारा बैट पैटर्न की शुरुआत ने कंप्यूटरीकृत अनुपात परिशुद्धता के साथ हार्मोनिक ट्रेडिंग को आधुनिक बनाया।

2025 तक, एल्गोरिथम ट्रेडिंग सिस्टम व्यापक रूप से हार्मोनिक पैटर्न पहचान का उपयोग करेंगे, और एक साथ कई टाइमफ़्रेमों को स्कैन करेंगे। कई ब्रोकर्स (मेटाकोट्स और मायएफएक्सबुक डेटासेट सहित) द्वारा किए गए स्वामित्व वाले शोध से पता चलता है कि हार्मोनिक-आधारित रणनीतियाँ, जब अस्थिरता व्यवस्था और प्रवृत्ति संरेखण द्वारा फ़िल्टर की जाती हैं, तो वार्षिक रिटर्न में रैंडम-एंट्री सिस्टम से 17% तक बेहतर प्रदर्शन करती हैं।

पेशेवर व्यापारी अक्सर उच्च-संभावना वाले सेटअपों को फ़िल्टर करने के लिए हार्मोनिक विश्लेषण को संगम उपकरणों जैसे ऑर्डर ब्लॉक, फिबोनाची क्लस्टर और आरएसआई डाइवर्जेंस के साथ जोड़ते हैं।

उदाहरण के लिए, 2024 की शुरुआत में सोने (XAU/USD) पर $1,850 का तेजी वाला पैटर्न साप्ताहिक मांग क्षेत्र और घटती बांड पैदावार के साथ संरेखित है, जो एक बहु-कारक सेटअप प्रदान करता है जिसने हफ्तों के भीतर 5% की तेजी प्रदान की।

निर्णय बाजार के चरण और व्यापारी के उद्देश्य पर निर्भर करता है।

जब बाजार में तनाव हो, पैराबोलिक प्रवृत्ति के बाद या कई महीनों के उच्चतम या निम्नतम स्तर के निकट, जहां गहन सुधार थकावट का संकेत देते हैं, तो बैट पैटर्न चुनें।

सक्रिय रुझानों के दौरान गार्टले पैटर्न चुनें जहां रिट्रेसमेंट मध्यम होते हैं और संरचना बरकरार रहती है।

दीर्घकालिक व्यापारियों के लिए, बैट प्रवृत्ति-विपरीत संकेतक के रूप में कार्य करते हैं, जबकि गार्टलीज़ प्रवृत्ति-निरंतरता पुलबैक के रूप में कार्य करते हैं।

समय-सीमा की प्राथमिकता भी मायने रखती है। बैट पैटर्न उच्च समय-सीमाओं (H4 से दैनिक) के लिए बेहतर अनुकूल है, जहाँ अनुपात अस्थिरता चक्रों के साथ स्वाभाविक रूप से बनते हैं। गार्टली अक्सर निचले चार्ट (H1 से H4) पर दिखाई देता है, जिससे स्विंग ट्रेडर्स को कई साप्ताहिक सेटअप मिलते हैं।

उच्च उत्क्रमण सटीकता (~ 70% प्रतिक्रिया दर)।

स्पष्ट फिबोनाची पुष्टिकरण.

अन्य ऑसिलेटर्स या वॉल्यूम टूल के साथ सबसे अच्छा काम करता है।

दुर्लभ सेटअप; बनने में कई दिन या सप्ताह लग सकते हैं।

अनुपात माप में धैर्य और परिशुद्धता की आवश्यकता होती है।

गहरे रिट्रेसमेंट के कारण प्रवेश में हिचकिचाहट हो सकती है।

बार-बार उपस्थिति, अल्पकालिक व्यापारियों के लिए उपयुक्त।

दृष्टिगत रूप से पहचानना आसान है।

ट्रेंड-ट्रेडिंग रणनीतियों के लिए उपयुक्त।

अस्थिर बाज़ारों में सफलता दर कम होती है।

द्वितीयक पुष्टि के बिना असफल हो सकता है।

उथली संरचना व्यापारियों को समय से पहले प्रवेश करने के लिए गुमराह कर सकती है।

नए हार्मोनिक ट्रेडर्स की सबसे बड़ी गलती रिट्रेसमेंट अनुपातों की गलत पहचान करना है, 78.6% पूर्णता को 88.6% मान लेना या मध्यवर्ती सत्यापनों को छोड़ देना। बैकटेस्ट में, गलत लेबल वाले पैटर्न की जीत की संभावना 35% से भी कम थी, जिससे यह साबित होता है कि माप में सटीकता का लाभप्रदता से सीधा संबंध है।

अन्य गलतियों में बिंदु D पूरा होने से पहले ट्रेडिंग करना या व्यापक आर्थिक स्थितियों की अनदेखी करना शामिल है। फेड के फैसलों या गैर-कृषि पेरोल जारी होने जैसी उच्च-प्रभावी समाचार घटनाओं के दौरान सबसे अच्छा पैटर्न भी विफल हो सकता है। पेशेवर ट्रेडर हार्मोनिक सेटअप को तकनीकी ढाँचे के रूप में देखते हैं, न कि पूर्ण पूर्वानुमानों के रूप में; पुष्टि और समय निर्धारण महत्वपूर्ण बने रहते हैं।

0.6300 से 0.6700 तक की तेजी के बाद, यह जोड़ी 0.6325, 88.6% फिबोनाची स्तर पर वापस आ गई, जिससे एक पाठ्यपुस्तकीय तेजी का संकेत मिला। ओवरसोल्ड आरएसआई के साथ संगम ने 200-पाइप रिबाउंड उत्पन्न किया, जिसने हार्मोनिक रिवर्सल ज़ोन को मान्य किया।

145.00 से 150.00 तक चढ़ने के बाद, यह जोड़ी 147.20 (78.6%) पर सुधरी, जिससे एक तेजी वाला गार्टली पूरा हुआ। एक ब्रेकआउट कैंडल ने निरंतरता की पुष्टि की, जिससे महीने के अंत तक USD/JPY 152.00 से ऊपर पहुँच गया।

जबकि दोनों पैटर्न ने अच्छा प्रदर्शन किया, बल्ले ने गार्टले के स्थिर रुझान निरंतरता (2.1R) की तुलना में एक मज़बूत प्रारंभिक प्रतिक्रिया (3.2R इनाम-से-जोखिम) प्रदान की। यह दर्शाता है कि कैसे उलटफेर-संचालित पैटर्न अक्सर तीक्ष्ण लेकिन दुर्लभ चालें प्रदान करते हैं।

उन्नत व्यापारी अक्सर इन संरचनाओं को एक बहु-समय-सीमा दृष्टिकोण में ढालते हैं। उदाहरण के लिए, एक दैनिक बैट एक बड़े उलटाव क्षेत्र का संकेत दे सकता है, जबकि एक छोटा H4 गार्टले उसी दिशा में एक इंट्राडे प्रविष्टि प्रदान करता है। पैमानों का यह संयोजन व्यापक संदर्भ के साथ संरेखित सटीक प्रविष्टियों की अनुमति देता है।

हार्मोनिक डिटेक्शन पर मशीन-लर्निंग शोध (वारसॉ विश्वविद्यालय, 2024) से पता चला है कि जब ट्रेडर्स ने बहु-स्तरीय हार्मोनिक संकेतों को गति पुष्टिकरण के साथ जोड़ा, तो एकल-पैटर्न डिटेक्शन की तुलना में पूर्वानुमान सटीकता 20 प्रतिशत से अधिक बढ़ गई। यह दर्शाता है कि हार्मोनिक्स दृश्य चार्टिंग से आगे बढ़कर मात्रात्मक विश्लेषण में कैसे विकसित हो रहे हैं।

इसकी 88.6% XA रिट्रेसमेंट गहराई इसे टर्मिनल थकावट क्षेत्रों को पहचानने में उच्च सटीकता प्रदान करती है, जबकि गार्टले की 78.6% रिट्रेसमेंट उथले सुधारों का संकेत देती है।

हाँ। मज़बूत रुझानों में, एक बड़ा बैट के करेक्टिव लेग के भीतर एक छोटा गार्टली बन सकता है। यह नेस्टिंग प्रभाव विभिन्न समय-सीमाओं में स्तरित व्यापार के अवसर प्रदान करता है।

हाँ। हालाँकि इंट्राडे अस्थिरता बढ़ने के साथ आवृत्ति में थोड़ी कमी आई है, फिर भी बाज़ारों में हार्मोनिक अनुपात दिखाई दे रहे हैं। एल्गोरिथमिक मॉडल इस बात की पुष्टि करते हैं कि बैट और गार्टले संरचनाएँ मापनीय सांख्यिकीय महत्व के साथ बनी रहती हैं।

बैट पैटर्न और गार्टली पैटर्न एक ही गणितीय सिक्के के दो पहलू हैं, दोनों ही फिबोनाची परिशुद्धता द्वारा नियंत्रित होते हुए भी अलग-अलग बाज़ार चरणों में काम करते हैं। बैट पैटर्न उलटाव से पहले गहरी थकावट को दर्शाता है, जबकि गार्टली पैटर्न किसी प्रवृत्ति के भीतर सुधारात्मक विरामों की पहचान करता है। यह जानना कि प्रत्येक पैटर्न को कब लागू करना है, हार्मोनिक ट्रेडिंग को एक कला से विज्ञान में बदल देता है।

अनुशासित व्यापारियों के लिए, ये संरचनाएँ अमूर्त ज्यामिति नहीं हैं; ये भीड़ मनोविज्ञान की संरचित अभिव्यक्तियाँ हैं। जैसे-जैसे एल्गोरिदम विकसित होते हैं और बाज़ार तेज़ होते हैं, अनुपातों का सामंजस्य बना रहता है, जो हमें याद दिलाता है कि आधुनिक अस्थिरता में भी, मूल्य अभी भी कालातीत गणितीय लय पर नाचते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।