На финансовом рынке слишком много или слишком мало денег может вызвать ряд проблем, точно так же, как в природе слишком много дождя вызовет наводнения, а слишком мало дождя вызовет засуху. Поэтому, чтобы избежать этих проблем, необходимо построить такой инструмент, как резервуар для регулирования потока средств, чтобы обеспечить стабильность финансового рынка и здоровое развитие экономики. И это операции на открытом рынке, подобно резервуару, который хранит воду в сезон дождей и выпускает ее в засушливый сезон, чтобы гарантировать, что финансовый рынок не затопится и не высохнет. Давайте теперь осознаем роль операций на открытом рынке и их характеристики.

Что означает работа на открытом рынке?

Что означает работа на открытом рынке?

Его также называют операциями на открытом рынке (сокращенно ОМО). Это относится к деятельности центральных банков (например, Федеральной резервной системы, Народного банка Китая и т. д.) по регулированию денежной массы и рыночных процентных ставок путем покупки или продажи финансовых инструментов, таких как государственные облигации.

Эта система возникла в 1950-х годах, когда Соединенные Штаты были представителем развитых стран Европы, и Соединенные Штаты начали использовать операции открытого рынка для макроэкономического регулирования и контроля. В Соединенных Штатах операции на открытом рынке используются для регулирования уровня денежной массы и процентных ставок с целью стабилизации экономического роста и контроля над инфляцией.

В Китае история операций на открытом рынке относительно коротка. С апреля 1996 г., когда Китай вновь открыл торговлю государственными облигациями, операции на открытом рынке постепенно вводились для реализации денежно-кредитной политики. Покупая и продавая государственные облигации и другие ценные бумаги, центральный банк Китая регулирует ликвидность рынка и денежную массу, чтобы влиять на процентные ставки денежного рынка и общую экономическую среду.

Открытый рынок — это открытый и прозрачный финансовый рынок, на котором можно свободно торговать рыночными ценными бумагами, такими как государственные облигации, и где информация о транзакциях отображается публично, что обеспечивает справедливость и прозрачность на рынке. Посредством операций на открытом рынке центральный банк может гибко регулировать ликвидность и денежную массу на рынке, тем самым влияя на процентные ставки денежного рынка и общую экономическую среду. Это также помогает центральному банку более эффективно реагировать на колебания экономического цикла и поддерживать финансовую стабильность и экономический рост.

Например, когда центральный банк желает ужесточить денежную массу, поднять рыночные процентные ставки или обуздать инфляцию, он снизит ликвидность на рынке, продавая финансовые инструменты, такие как государственные облигации, тем самым повышая рыночные процентные ставки и снижая предложение средства. Напротив, когда центральный банк пытается стимулировать экономический рост, способствовать занятости или справиться с рецессией, он увеличивает ликвидность на рынке, покупая финансовые инструменты, такие как государственные облигации, тем самым снижая рыночную процентную ставку и увеличивая предложение средств. .

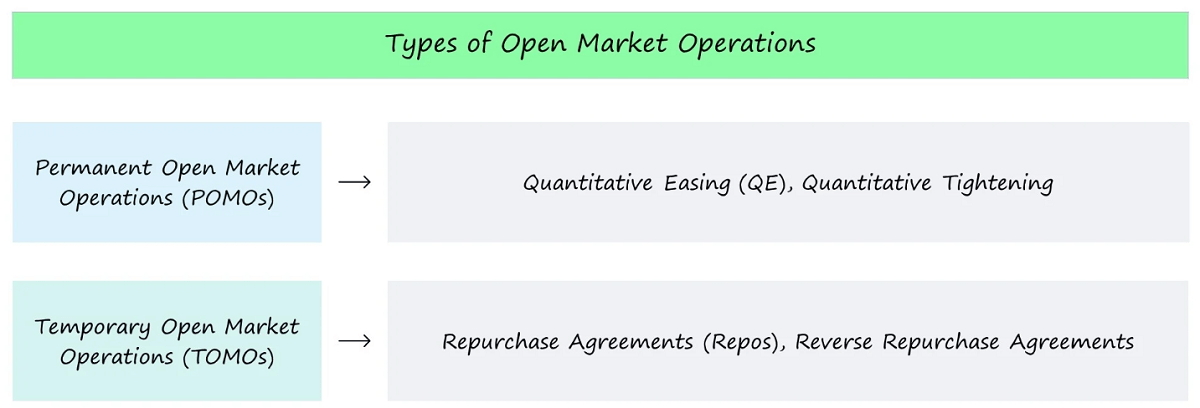

Операции на открытом рынке — это инструменты денежно-кредитной политики, в которых центральный банк покупает или продает рыночные ценные бумаги на открытом рынке для регулирования денежной массы и рыночной ликвидности. Этот инструмент включает в себя положительное РЕПО, обратное РЕПО, векселя центрального банка (ноты центрального банка), инструменты корректировки краткосрочной ликвидности (SLO) и свопы векселей центрального банка (CBS).

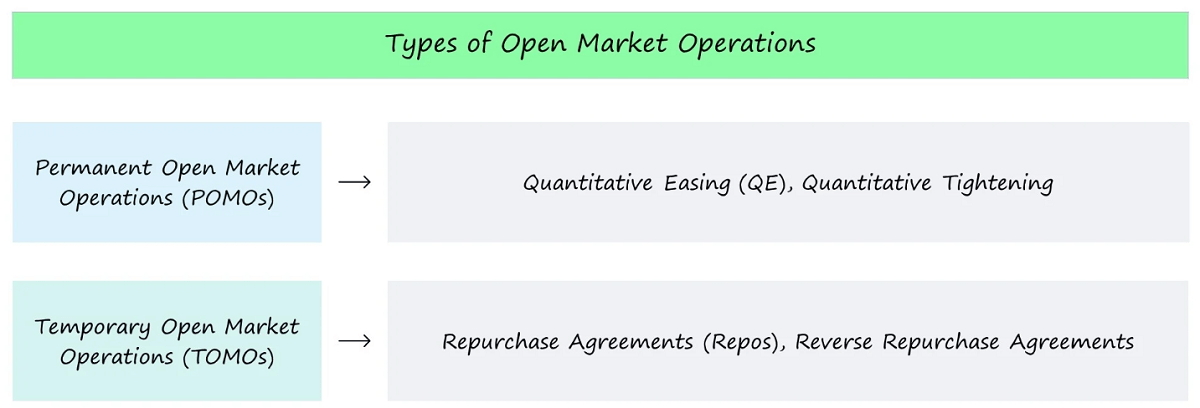

Позитивное РЕПО — это продажа центральным банком рыночных ценных бумаг первичному дилеру, которые он выкупает в определенную дату в будущем, обычно со сроками погашения 7, 14, 28 и 91 день. Такие операции позволяют центральному банку временно репатриировать ликвидность, регулировать предложение денег на рынке, влиять на уровень ликвидности и процентные ставки на денежном рынке. Его гибкие варианты погашения позволяют центральному банку корректировать операцию репо в соответствии с потребностями его политики для достижения целей денежно-кредитной политики.

Обратное РЕПО — это сделка, при которой центральный банк покупает ликвидные ценные бумаги у первичных дилеров и продает их обратно первичным дилерам в определенную дату в будущем, обычно со сроком погашения 7 дней, 14 дней, 28 дней и 91 день. Эта операция позволяет центральному банку вливать ликвидность на рынок, регулировать денежную массу и влиять на уровень ликвидности и процентные ставки на денежном рынке для достижения целей своей денежно-кредитной политики. Гибкость сроков погашения позволяет центральному банку при необходимости приспосабливать операции обратного репо к изменениям рынка.

Векселя центрального банка представляют собой долговые инструменты, выпускаемые коммерческими банками для регулирования их избыточных резервов, обычно со сроком погашения от трех месяцев до трех лет. Эти банкноты выпускаются с целью повлиять на уровень резервов коммерческих банков, тем самым регулируя денежную массу и ликвидность, а также оказывать влияние на процентные ставки денежного рынка для достижения целей денежно-кредитной политики, установленных центральным банком.

Инструменты краткосрочной корректировки ликвидности (SLO) — это инструменты, используемые в случае временных колебаний ликвидности в банковской системе, с более короткими сроками погашения, чем операции РЕПО, обычно от двух до шести дней. Благодаря использованию SLO центральный банк может гибко регулировать краткосрочную ликвидность банковской системы, чтобы реагировать на временные потребности в финансировании или колебания, а также поддерживать стабильность финансового рынка.

Инструмент свопа векселей центрального банка (CBS) позволяет первичным бизнес-дилерам на открытом рынке использовать свои запасы подходящих бессрочных облигаций, выпущенных банками, для обмена на векселя центрального банка, чтобы облегчить ограничения капитала коммерческих банков. Таким образом, коммерческие банки могут получать векселя центрального банка путем обмена бессрочных облигаций с центральным банком, тем самым увеличивая свою ликвидность в активах центрального банка, помогая им лучше справляться с требованиями к капиталу и поддерживая стабильное функционирование финансовой системы.

В целом, операции на открытом рынке играют важную роль в современной денежно-кредитной политике. Опираясь на открытую и прозрачную рыночную среду, они предоставляют центральным банкам мощные инструменты для управления денежной массой и уровнем процентных ставок в целях содействия устойчивому экономическому росту.

Цель операций на открытом рынке

Цель операций на открытом рынке

Покупая и продавая государственные облигации или другие рыночные ценные бумаги, центральный банк может регулировать денежную массу и ликвидность на рынке, тем самым влияя на рыночные процентные ставки и экономическую активность для достижения целей денежно-кредитной политики. Эти цели могут включать регулирование денежной массы, сглаживание уровня процентных ставок, поддержание финансовой стабильности, повышение цен на активы и т. д. с конечной целью поддержания стабильной и здоровой экономики.

Важно понимать, что операции на открытом рынке будут иметь прямое влияние на денежную базу. Это связано с тем, что центральный банк будет проводить операции на открытом рынке посредством покупки или продажи государственных облигаций и других финансовых активов, что повлияет на депозитное и кредитное поведение банков и, таким образом, повлияет на потоки средств и экономическую деятельность всей экономической системы.

Например, покупка облигаций вливает деньги на рынок, увеличивая денежную базу, тогда как продажа облигаций возвращает деньги с рынка, уменьшая денежную базу. Этот процесс помогает центральному банку достичь целей денежно-кредитной политики, таких как контроль над инфляцией или стимулирование экономического роста.

Также операции на открытом рынке могут влиять на уровень процентных ставок на рынке, изменяя цену облигаций на рынке и, следовательно, уровень процентных ставок на рынке. Это связано с тем, что покупка облигаций увеличивает цену облигаций, что снижает их доходность (процентную ставку). Этот эффект может распространиться на другие процентные ставки, поскольку ставки по облигациям обычно влияют на другие рыночные ставки.

Когда ликвидность на рынке перекошена в сторону избытка или недостаточности, центральный банк может скорректировать ее посредством операций на открытом рынке. Это связано с тем, что, покупая или продавая финансовые активы, такие как государственные облигации, центральный банк может вводить или поглощать ликвидность на рынке, чтобы удовлетворить спрос на средства на рынке или скорректировать предложение средств, чтобы поддерживать стабильное функционирование банка. денежный рынок.

Центральный банк может использовать бизнес-операции на открытом рынке, чтобы реагировать на изменения экономического цикла и колебания финансового рынка. Например, во время рецессии центральный банк может увеличить ликвидность, чтобы стимулировать экономическую активность и способствовать кредитованию и инвестициям. А во времена роста инфляционных рисков центральный банк может сдерживать инфляционное давление путем ужесточения денежно-кредитной политики и сокращения ликвидности на рынке. Таким образом, центральный банк может регулировать ликвидность на рынке, чтобы предотвратить чрезмерную волатильность на финансовом рынке и поддерживать финансовую стабильность и экономический рост.

Покупая или продавая финансовые активы, центральный банк может влиять на цены активов и, таким образом, способствовать здоровому развитию рынка, предотвращая при этом возникновение пузыря цен на неработающие активы. Покупая финансовые активы, центральные банки могут обеспечить дополнительную поддержку ликвидности, способствовать здоровому функционированию рынка и обеспечить стабильность в случае рыночного стресса.

И наоборот, продавая финансовые активы, центральные банки могут снизить чрезмерную ликвидность на рынке, предотвратить необоснованные пузыри цен на активы и помочь вернуть рынок на разумный уровень. Такие операции помогают поддерживать стабильность финансового рынка и избегать чрезмерного риска для поддержки устойчивого экономического роста.

Понимание цели принятия центральным банком конкретной операции на открытом рынке может помочь нам более точно предсказать будущее направление денежно-кредитной политики и, таким образом, лучше планировать инвестиционные стратегии для отдельных лиц и учреждений. В то же время для центральных банков понимание цели операций на открытом рынке может также помочь им более эффективно достигать целей денежно-кредитной политики и поддерживать стабильность финансового рынка и здоровое развитие экономики.

Преимущества и недостатки операций на открытом рынке

Регулируя денежную массу и ликвидность на рынке и влияя на рыночные процентные ставки и экономическую деятельность, операции на открытом рынке могут реализовать цели денежно-кредитной политики. Однако как центральный инструмент денежно-кредитной политики центрального банка он имеет определенные преимущества, но также имеет и свои недостатки.

Его преимуществом является высокая операционная гибкость, которая позволяет центральному банку быстро регулировать количество и частоту покупки и продажи государственных облигаций в соответствии с экономическими условиями и целями политики. Такая гибкость позволяет центральному банку своевременно реагировать на изменения в экономике и колебаниях рынка и принимать необходимые меры денежно-кредитной политики. Гибко регулируя количество и частоту покупки и продажи государственных облигаций, центральный банк может эффективно управлять денежной массой, стабилизировать финансовый рынок и достигать целей денежно-кредитной политики, таких как контроль над инфляцией или содействие экономическому росту.

По сравнению с другими инструментами денежно-кредитной политики операции на открытом рынке относительно просты в использовании, имеют более низкие затраты на выполнение и могут быстро реагировать на рыночные изменения и потрясения. Высокая степень ликвидности и прозрачности операций на финансовом рынке позволяет центральному банку более гибко регулировать уровень ликвидности и процентные ставки на рынке для достижения целей денежно-кредитной политики. Напротив, другие инструменты денежно-кредитной политики могут быть более сложными в реализации, и их эффект может отставать. Таким образом, операции на открытом рынке имеют уникальные преимущества среди инструментов денежно-кредитной политики центрального банка.

Более того, он проводится на открытом рынке, где информация о транзакциях открыта и прозрачна, а участники рынка могут понимать операции центрального банка в режиме реального времени, что повышает прозрачность и предсказуемость рынка. Эта прозрачность может помочь участникам рынка лучше понять намерения и ожидаемые действия центрального банка в области денежно-кредитной политики, чтобы они могли более эффективно формулировать инвестиционные и торговые стратегии, что способствует стабильности и здоровому развитию рынка.

В то же время сфера влияния деловых операций на открытом рынке действительно очень широка. Влияя на процентную ставку межбанковского рынка, центральный банк может косвенно влиять на ставку кредитования и инвестиционное поведение всей экономики. Когда центральный банк увеличивает ликвидность путем покупки облигаций, процентная ставка на межбанковском рынке может упасть, тем самым снижая стоимость заимствований банков и повышая кредитную активность и инвестиционный спрос.

И наоборот, когда центральный банк ужесточает денежно-кредитную политику путем продажи облигаций, процентные ставки на межбанковском рынке могут вырасти, что приведет к увеличению стоимости заимствований банков и снижению кредитной и инвестиционной активности. Таким образом, влияя на рыночные процентные ставки, операции на открытом рынке могут оказывать прямое влияние на кредитную и инвестиционную среду экономики в целом, оказывая тем самым глубокое влияние на экономическую активность и рост.

Однако он не лишен недостатков. Прежде всего, его последствия обычно не проявляются сразу, а для того, чтобы они отразились на реальной экономике, требуется некоторое время, и это запаздывание, известное как задержка передачи. Это связано с тем, что операции на открытом рынке действуют сначала под воздействием рыночных процентных ставок, влияя на кредитную и инвестиционную деятельность банка, а затем только через кредитную и инвестиционную деятельность банка, чтобы повлиять на поведение потребления, инвестиций и производства в реальной экономике.

Этот процесс передачи может занять несколько месяцев или даже дольше, поскольку различным секторам экономики требуется время, чтобы адаптироваться и отреагировать на изменения в денежно-кредитной политике центрального банка. В результате центральным банкам обычно необходимо внимательно следить за экономическими данными и изменениями на рынке и своевременно корректировать денежно-кредитную политику, чтобы обеспечить желаемый эффект.

В то же время операции на открытом рынке могут вызвать некоторую критику в отношении того, что чрезмерное вмешательство в рынок посредством таких операций может подорвать свободную конкуренцию на рынке и привести к искажению рыночных цен, тем самым искажая распределение ресурсов. Некоторые критики обеспокоены тем, что влияние центрального банка на рыночные процентные ставки и денежную массу посредством покупки или продажи финансовых активов может помешать механизму саморегулирования рынка, в результате чего рынок не сможет эффективно отражать спрос и предложение.

Кроме того, чрезмерно частые или беспорядочные операции на открытом рынке могут также вызвать волатильность рынка и повысить неуверенность инвесторов, тем самым влияя на стабильность и здоровое развитие рынка. Поэтому центральным банкам необходимо тщательно взвесить все «за» и «против» при проведении операций на открытом рынке и принять соответствующие меры для минимизации негативного воздействия на рынок.

Таким образом, точный анализ рынка и его суждения имеют решающее значение для деловых операций центрального банка на открытом рынке. Если информация центрального банка неточна или его суждения ошибочны, это может привести к нестабильной или даже вышедшей из-под контроля ситуации на рынке. Это может спровоцировать панику на рынке, что приведет к падению доверия инвесторов, резким колебаниям цен на активы и даже к финансовому кризису.

Наконец, операционные ошибки, реакция рынка, превосходящая ожидания, или несоответствующая частота операций могут привести к волатильности финансового рынка и нежелательным последствиям. Например, если операции центрального банка не соответствуют ожиданиям рынка, это может привести к увеличению неопределенности среди инвесторов относительно рынка, что, в свою очередь, может привести к волатильности рынка. Кроме того, если центральный банк проводит операции часто или если масштаб операций слишком велик, это может помешать нормальной работе рынка или даже спровоцировать сбой рынка.

Подводя итог, можно сказать, что деловая деятельность на открытом рынке как инструмент денежно-кредитной политики имеет преимущества гибкого функционирования и прозрачности рынка, но также имеет недостатки, такие как задержка проводимости, рыночное вмешательство, информационная асимметрия и потенциальные риски. Поэтому центральному банку необходимо тщательно учитывать реакцию рынка при проведении операций на открытом рынке и принимать соответствующие меры для снижения потенциальных рисков.

Роль операций на открытом рынке и их характеристики.

| Роль

|

Функции

|

| Регулирование денежной массы

|

Операционная гибкость

|

| Влияние на рыночные процентные ставки

|

Прозрачная информация о рынке

|

| Поддержание финансовой стабильности

|

Высокая ликвидность рынка

|

| Стимулировать экономический рост.

|

Низкие затраты на выполнение

|

| Контролировать инфляцию

|

Быстрая реакция на изменения рынка

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Что означает работа на открытом рынке?

Что означает работа на открытом рынке? Цель операций на открытом рынке

Цель операций на открытом рынке