發布日期: 2024年02月23日

生活在如今這個時代,每個人都想要離錢更近一步。但公認離錢最近的金融業,其騙局也是層出不窮。但究其原因,大概是因為大家對金融業了解太少了。其實,除了投資者,任何人了解金融機構都對未來的財務有重要影響。因此本文將來系統解說一下,金融機構分類及功能。並講一講它們是怎麼怎麼賺錢的,希望能夠幫助大家遠離金融騙局。

金融機構體系

它也叫金融中介,是指經營貨幣信用業務,從事貨幣金融活動的組織機構。其主要資產與負債都是由金融產品來構成,簡單來講它是指從事與金融服務有業務有關的金融中介機構,包括銀行信貸業務、證券、保險、信託基金等等。

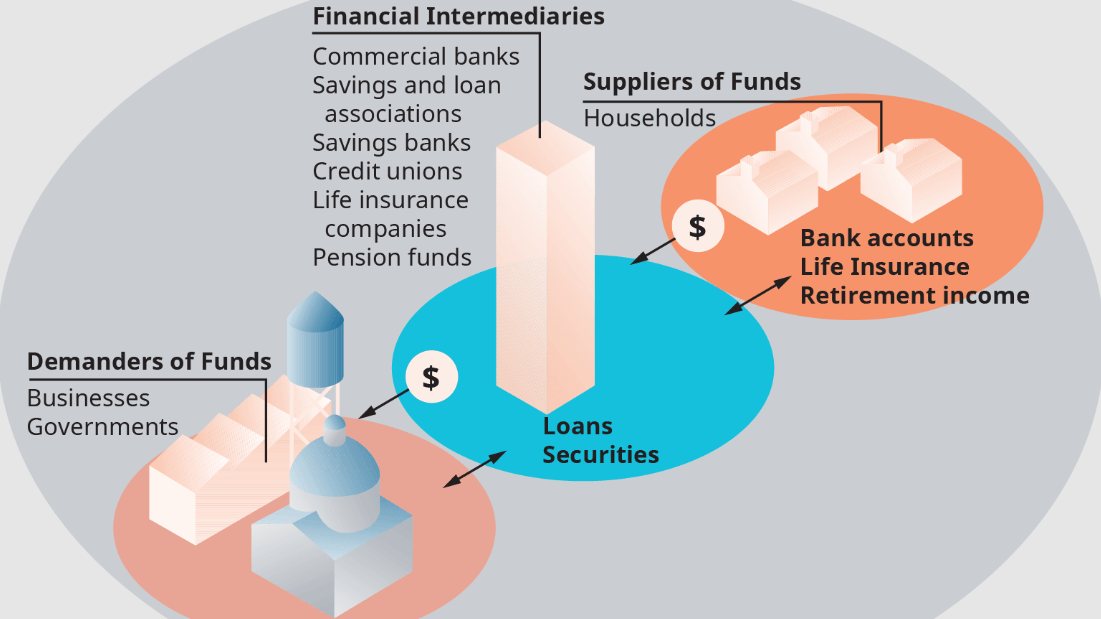

依照大致分類,第一它可以分為間接融資和直接融資。間接融資的金融中介主要是介於債權人和債務資金,為資金明確的雙方進行資金融通的一種金融中介機構。比方說銀行,一般人最熟悉的就是商業銀行。沒有商業銀行,小額資金就無法找出路。因為假設現在你本身只有1萬塊錢,它沒辦法買股票,沒辦法買債權。買各個東西都沒有任何規模效益,那就可以存在銀行。

直接融資的金融中介機構,就是在雙方直接融通資金的活動中牽線搭橋,同時提供規劃、諮詢、承銷、證券經紀等服務。這包括投資銀行、證券公司、證券經紀人以及證券交易所。要知道,如果沒有證券交易所,人們就沒有辦法買到股票。

第二類是存款和非存款。存款的金融中介主要是指透過吸收存款,發放貸款來促進經濟發展的一種機構。它主要包括儲蓄銀行、信用合作社、商業銀行,商業銀行是其中的主體。

存款的金融中介每個規模都比較大,但是它的品種不多。也就是我們常說的儲蓄機構,比方說像美國的儲貸協會、中國的信用合作社、還有商業銀行等。

而非存款的金融中介就很多,它是以契約的形式向持有者來收取繳納的會費,或是繳納的各種非存款性資金。比方說保險公司,它就是透過保險合約來收取所有者也就是投保人的保費,以這種方式來籌集資金。還有基金公司,透過發行基金來籌集資金,再拿去應用投資。

第三個分類叫做銀行金融中介機構和非銀行金融中介機構。銀行金融中介是以存貸會為核心業務的金融中介,也就是以存款貸款和匯率結算為主要內容的機構,這包括中央銀行、商業銀行、專業銀行。

而非銀行金融機構是除了銀行以外的其他金融中介,例如保險公司、信託公司、基金公司、租賃公司、退休金公司、投資基金等。它們都不提供匯款結算功能,存款也不叫存款,而請叫收取保費。

最後也可以依照是否以以營利為目的而分類,不以營利為目的而設立,保本經營的金融中介。比方說中國的農業發展銀行等,就是政策性金融機構。而以營利為目的的就是商業性金融中介。

金融中介的功能,第一名是能夠發揮存款的功能。它既是金融中介最基本的功能,也是存款金融中介最重要的任務。因為很多人都有收入和支出不符的情況,這個時候每個月除了之處之外多餘的錢,就希望能夠放到金融中介中存起來。

第二它還有經紀和交易功能,就是金融中介來代表客戶交易金融產品,或提供金融產品結算服務。比方說買股票要通過證券公司,然後經紀人會透過其帳戶系統,在市場內有交易席位,然後再買賣。

第三個叫承銷功能,也就是金融中介在市場上幫投資者來去設計產品,並把這些產品賣給其他的投資者。凡是跟金融有關的就可以交給金融中介來做,它可以幫助設計金融產品,並且做資本運作,再賣出去。

最重要的功能還有一個,叫諮詢和信託功能。就是可以為客戶提供投資建議,並且管理客戶的投資組合。 這些功能旨在幫助客戶更好地理解和應對投資風險,管理資產,實現投資目標,並確保客戶的財務利益得到有效保障。

也就是說金融機構,是以金融產品為資產負債的機構。和實體企業的差別就是其主要做金融產品的設計、交易、買賣服務。對投資者來說,它的主要功能是存款、經紀、承銷諮詢等等。

金融機構主要為哪四種

首先是非銀金融中介,其顧名思義就是指那些不屬於傳統商業銀行體系的金融中介。主要是指沒有銀行執照,不受銀行業監理機構監理的組織。這類金融中介機構可以提供銀行服務,但不允許持有公眾存款、投資、收取貸款利息。這點非常重要,是銀行與非銀金融中介的核心差異。

一般來說券商擔保公司、網路金融期貨經紀公司、信託公司這類組織都屬於非銀金融機構。以券商為例,證券公司最主要的業務收入就是交易佣金,也就是我們買賣股票時需要繳的手續費。此外,券商也提供融資融券服務。也就是向客戶出借資金或股票,客戶歸還時再附加一定的利息。

這些利息也是證券公司的重要收入來源,還有就是全程作為專業機構來進行投資,也就是投資管理業務所獲得的收入。這三項收入構成了一般券商的主要收入。

以傳統券商中信證券2020年的財報資料為例,其營業收入的構成中,手續費及佣金的收入比例占到了29%,利息收入佔比為27%,而投資收益佔比為43%。可以看出這家傳統老牌的券商透過投資獲取收益的能力是非常強的,不只是靠著券商牌照給予的收取利息和交易費。

一般人跟券商打交道的地方主要就是證券開戶和買賣股票了。每家券商所提供的服務不一樣,給到的手續費比例也是不一樣的,收取的比例從3/1000到1/10000不到。具體的比例是每個人和券商進行協定而確定,每筆交易的最低手續費為5元,而且是雙向買賣收費。所以在開戶的時候一定要跟券商談清楚了,手續費率是多少。

第二就是保險公司,這是大家非常熟悉的金融機構。而保險公司的業務模式也特別簡單,就是承保和投資。所謂承保大白話其實就是賣保險收保費,而投資就是把這些賣保險收上來的錢再進行投資賺取收益。

保險公司的獲利其實就是投資收益率減去負債成本率,這個差值再乘以投資資產的規模。其中負債成本率是指公司在支付索賠和相關費用方面所承擔的成本與其總負債的比率。當然真實的情況比較複雜,簡單來講的話如果買的是理財保險,那麼保險公司承諾給的4%收益,就是負債成本率。

在承保方面最好都是投保的人都沒事,比如說健康險,健健康康的什麼病沒有,什麼災也都沒有,這樣保險公司就不用理賠了,你好我好皆大歡喜。而在投資方面,保險公司只要把這些收上來的保費都投資出去,盡可能大的獲得最大的收益率,就能夠穩賺不賠。

細分的話保險公司的主要收入就是三差,也就是利差、死差和費差。例如假設買了一份保險,這份保險買進時約定的利率是4%。之後保險公司透過投資獲得了5%的收益,那麼與4%的利率之間就有了1%的利差。

同時保險公司把保費收上來後還需要管理,還要營運等,這些自然會產生一定的費用。如果保險公司一開始預估這筆管理或營運費用是50萬,最後實際卻只花了30萬。那麼這個費差就是值50-30=20萬,多出來的這20萬從某種意義上來說就是賺來的錢。

死差這個話題比較沉重,就是指保險公司雇了一堆精算師,算出一個預期的死亡率。假設預期的死亡率是10%,也就是說買保險的100個中有可能10個人死亡時需要賠償。但是實際情況隻死了6個,那麼這個死差就是10-6=4.這剩下的這個4就是保險公司賺的。

以新華保險2020年的財報資料為例,這家保險公司的收入結構中其保險業務收入占到總收入的75%,而投資收入佔到25%,主要就是這兩種。買各種保險的時候會跟保險公司打交道,一定要找到符合自己風險需求的保險產品。保險其實最重要的功能是保障功能,保護我們在極端風險發生的情況下還能維持正常的生活。

所以我們應該要注重保險的保障功能和相應的條理財險類的產品,要記住保險公司的獲利模式。所謂理財險從保險公司的角度來說,其實是拿你的錢去投資,賺錢了中間分收益,賠錢了你來承擔損失。這樣的話還不如自己去投資或找專業的基金公司。

第三個就是銀行,是大家普通最熟悉的金融機構了。銀行就是從儲戶以低利率吸取多餘的資金,再以高利率帶給那些需要的企業從中賺取利差。這個看起來好像特別容易,銀行啥也沒乾就躺賺,其實不然。這其中銀行起碼承擔了3個非常重要的責任,才賺到了差價。

一是資訊生產。銀行放款需要經常一番嚴格的流程,比如說要根據借款客戶的經營狀況,來判斷其還款能力。然後才能做出放款決定,同時還有放款額度、放款利率等細節的確定。在這之後還需要持續跟踪,以便在藉款人經營狀況有惡化的情況下及時收回貸款。

所以說,銀行是在仔細的收集借款人的信息,克服信息不對稱用以決定借不借錢和以多少利率借錢,這項工作就是信息生產。

二是承擔流動性風險。儲戶把錢存在銀行,每天都有存有領。但這之間也會有一定的資金沉澱,這部分資金銀行就可以拿去放長期貸款。因為短期的利率要低於長期的利率,所以銀行透過短存長貸來實現利差,這就是其收入之一。

同時銀行要管理好流動性,因為貸款是長期的不可能隨時都收回,但儲戶是隨時都會來取現的,所以要備著一定的資金。儲戶隨時能取錢不用承擔流動性風險,而作為這部分流動性風險的承擔者,銀行因此獲得了一筆補償性收入。

三是承擔信用風險。這方面是說借款人的信用風險是由銀行來去承擔的,借款人如果無法準時償還貸款,銀行必須用自己的錢來償還。

所以看似簡單的利差後面,其實有許多其他金融機構不可承擔與替代的責任。例如資訊生產勞動,例如流動性風險、信用風險的承擔,都是銀行特殊的賺錢模式。

以招商銀行2020年的財報資料為例,其收入結構中淨利息收入占到總收入的64%,手續費及佣金收入佔27%,而其他收入佔比為9%。在所有利息收入當中,零售貸款利息的收入佔比達到62.3%。從細項可以看到公司貸款的收益率是3.98.個人貸款的利率是5.89。

在這組數據裡頭,公司貸款其實就是剛剛提到的長期貸款。個人貸款對一般人來說和銀行打交道主要就是為了存取錢和信用卡的借貸了。也就是說,一般人使用信用卡需要支付給銀行的利率就是5.89.而這也就是銀行的收益率。

第四個就是投行。投行聽著高大上,其實就是一個用錢來去對接賣家和買家需求的中介。主要就是某些實體經紀公司出於擴張業務、佔領市場、提高利潤的需求需要資金,投行了解了這個需求後就去市場上找願意投資的資金。這些資金的來源就是那些有大筆貨幣資金的公司,例如基金以及創投公司。

投資銀行主要的業務是經紀商和成交服務,連結不同市場的買家和賣家收取佣金。當公司需要融資的時候,投資銀行會提供成交服務。例如一家銀行可能購買一家公司的股票,然後將股票賣給投資者。那這家投行就有可能無法以更高的價格出售這些股票,因此有可能會在IPO當中虧損。為了因應這種風險,有些投資銀行會對成交過程收取固定的費用。

而如果在出售給投資者的過程當中以更高的價格來去出售了,這之間所產生的價差利潤也是投行的收入。以中金公司2020年的財報資訊為例,其收入結構中投行業務收入占到總收入的24%,股票業務收入佔比為23%,財富管理的收入佔比為24%,這幾項收入是都是投行的主要收入來源。

這四種類型的金融機構都有其獨特的職能和營運模式,在金融市場中扮演不同的角色,透過提供存款、貸款、保險、投資、經紀等服務,為經濟發展和金融體系的穩定發揮著重要作用。

| 類型 | 金融中介 |

| 銀行 | 商業銀行、投資銀行、中央銀行 |

| 保險公司 | 人壽保險、財產保險、醫療保險 |

| 證券公司 | 證券經紀商、證券交易所 |

| 信託公司 | 信託基金、財產信託 |

| 投資基金公司 | 共同基金、避險基金、私募基金 |

| 典當行 | 典當貸款、抵押貸款 |

| 金融科技公司 | 支付機構、P2P借貸平台、數位貨幣交易平台 |

| 信貸合作社 | 農村信用合作社、信用社聯社 |

| 退休基金 | 社會退休保險基金、企業年金 |

| 金融租賃公司 | 設備融資租賃、資產融資租賃 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。