發布日期: 2025年09月01日

更新日期: 2025年10月09日

在打工人每月翹首以盼工資到賬的時刻,投資者們也有屬於自己的“發薪日”——那就是配息日。當一筆筆現金股利或基金分紅如約而至,仿佛是房東將“房租”打入賬戶,讓人在歲月靜好中收獲財富的饋贈。不過想要開開心心的拿到零花錢,就必須深入了解它的方方面面。

配息,即現金股利(Cash Dividend),是公司將盈利的一部分,以現金形式分配給股東的行為。這是企業對股東的一種回報方式,也是股東從公司經營中獲得收益的主要渠道之一。

1.公司

當公司盈利時,董事會會根據公司的財務狀況和經營策略,決定是否將部分利潤以現金形式分配給股東。其意義如下:

股東收益:為投資者提供直接現金回報,尤其對長期持有者而言,是穩定的被動收入來源。

公司信譽:定期配發股息反映公司財務穩健,增強市場信心。

市場吸引力:有利於吸引尋求穩定收益的投資者,如退休族或保守型投資人。

2.基金

基金配息,則會根據基金投資的股息、債券利息、資本利得等,扣除運營成本後定期分配給投資者。其要點包括:

收益來源:股息、債券利息、資本利得等。

配發決策:基金管理人根據投資策略和市場表現決定現金股利金額。

頻率:通常為每月、每季或每年。

| 特點 | 公司 | 基金 |

| 收益來源 | 公司盈利 | 股息、債券利息、資本利得 |

| 分配方式 | 現金分紅 | 現金分紅或紅利再投資 |

| 決策主體 | 董事會 | 基金管理人 |

| 分配頻率 | 通常每年一次 | 每月、每季或每年 |

舉例說明:假設某公司A在過去五年內持續發放現金股利,每年的每股現金股利如下:

| 年份 | 每股金額(元) |

| 2020 | 0.8 |

| 2021 | 1 |

| 2022 | 1.2 |

| 2023 | 1.5 |

| 2024 | 1.8 |

分析:配發金額逐年上升,反映公司盈利能力與現金流穩定,適合長期投資者關注。

1. 每股現金股利計算

配息的計算相對簡單,通常以每股現金股利的形式表示。計算公式如下:

每股現金股利 = 總現金股利 ÷ 總股本

舉例:某公司宣布每股現金股利為1元,如果持有1000股該公司股票,則可以獲得的股利金額如下:

| 項目 | 數量 |

| 持有股票張數 | 10張 |

| 每張股票股數 | 1000股 |

| 每股配發金額 | 1元/股 |

| 總金額 | 10 × 1000 × 1=10000 |

2. 配息率計算

它是指公司每年分配的股息與每股市場價格的比率,用於衡量公司的分紅能力。計算公式如下:

配息率 = (每股配發金額 ÷ 每股市場價格) × 100%

舉例:某公司每股現金股利1元,當前股價為20元,那么其計算為:

| 項目 | 數值 |

| 每股股利金額 | 1元 |

| 當前股價 | 20元 |

| 配發股息率 | (1 ÷ 20) × 100%=5% |

意義:配發股息率越高,表示當前股價下,公司提供的現金回報越可觀。

在投資過程中,稅務處理是一個不可忽視的問題。具體如下:

1.個人投資者

對於個人投資者來說,配息所得通常需要繳納個人所得稅。在中國大陸,股息紅利所得適用20%的稅率,但根據持有時間的不同,實際稅率會有所調整:

持有期超過1年:暫免征收個人所得稅。

持有期在1個月至1年之間:實際稅率為10%。

持有期不超過1個月:全額征收20%的個人所得稅。

舉例說明:假設投資者A持有某公司股票1000股,該公司宣布每股現金股利1元。A持有該股票已超過1年。那么稅務如下:

| 項目 | 內容 |

| 持股數量 | 1000股 |

| 每股股利 | 1元/股 |

| 配發金額 | 1000 × 1 = 1000元 |

| 持股期限 | 超過1年 |

| 稅收 | 免稅 |

| 最終收益 | 1000 - 0 = 1000元 |

2.機構投資者

機構投資者的稅務處理複雜,需依企業所得稅規定核算,享受不同優惠或抵扣。故其投資時要重稅務規劃,以降稅負、增收益。

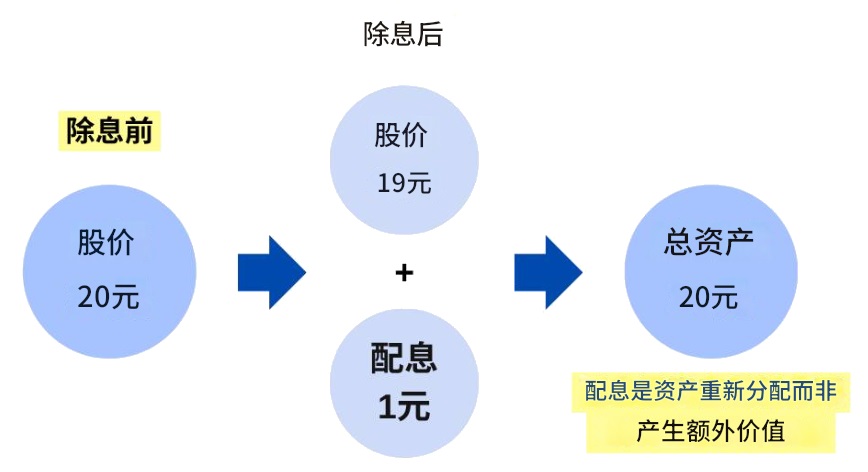

有人認為配發股息是“左手倒右手”,這主要與除息機制有關。因為配發股息後公司股價會進行除息調整,意味著投資人並未獲得額外財富,而是資產重分配。

舉例:假設一檔ETF股價為20元並宣布配發現金股利1元,在除息日當天股價會變為19元。那么,對於投資者來說:

| 項目 | 金額(元) |

| 除息前股價 | 20 |

| 配發金額 | 1 |

| 除息後股價 | 19 |

| 投資者總資產 | 19(股價)+ 1(現金)= 20 |

因此說“配息是左手倒右手”並非貶義,而是提醒投資人正確理解現金股利對總資產的實際影響。

投資者應關注公司或基金的長期盈利能力,而非短期股價波動,這樣才能做出更理性的投資決策。

作為投資者評估公司投資價值的重要指標之一,通過它選擇優質投資標的的方法如下:

1.分析配發曆史

持續性:看公司是否多年連續分紅,這反映其盈利穩定和對股東的回報能力,是優質投資標的。

穩定性:分析現金股利金額是否穩定,避免波動大的公司。穩定的股息能提供可靠被動收入,讓投資者更從容自信。

2.研究公司經營狀況

盈利狀況:看財務報表,關注淨利潤、每股收益(EPS)等指標,直觀反映公司盈利能力,盈利能力強的公司能為股東帶來更多回報。

負債情況:檢查公司負債,避免選借款分紅的公司。過高負債有財務風險,影響長期發展,要選負債合理、財務穩健的公司。

3.行業對比

行業標准:對比同行,看公司是否超行業平均水平,關注行業地位,領先公司競爭力強、前景好。

競爭優勢:研究品牌、技術、市場份額,評估長期盈利能力,這些是關鍵。有強大品牌、技術或市場份額的公司,能在競爭中勝出,持續回報股東。

4.風險評估

市場風險:經濟衰退等不利市場環境可能沖擊公司盈利能力,進而影響股息發放。投資者需關注宏觀經濟形勢,合理評估風險。

公司風險:管理層變動、重大投資項目等內部變化可能影響經營和股息政策。投資者要密切關注公司動態,及時調整策略。

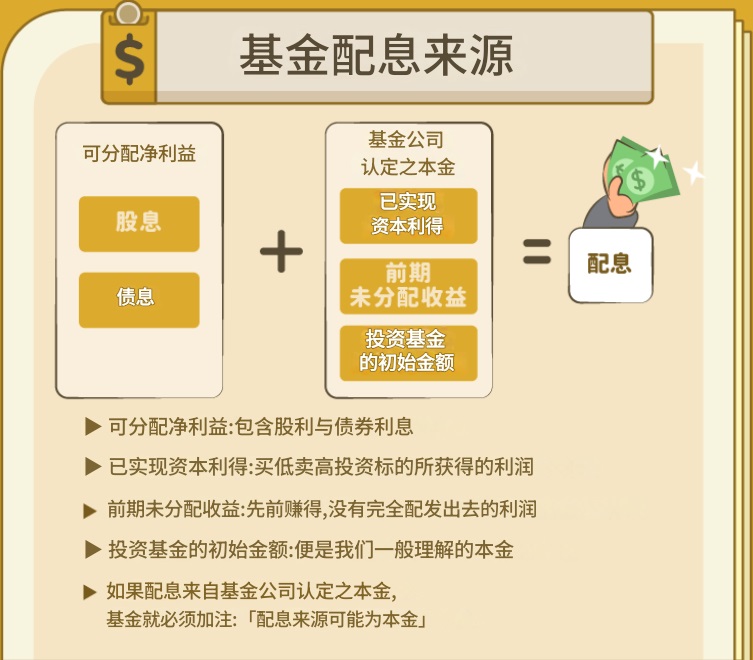

對於購買高股息基金的投資者來說,配發率越高並不一定意味著基金從收益中獲得的報酬率越高,而是可能因為其來源包括本金。

有些基金會在顯著位置標示“配息來源可能為本金”,這表明該基金的配發利益並非完全來源於真實收益,而是可能“動用”了本金。這種情況下,投資者需要格外謹慎。

1.基金配發息來源可能包括:

利息收益(股息、債息):這是基金配發股息的主要來源之一,反映了基金投資的收益情況。

已實現資本利得(買賣資產所得):當基金通過買賣資產獲得收益時,這些收益也會納入配發股息的范疇。

前期未分配收益:基金在前期積累的未分配收益,也可以用於配發股息。

投資本金:在某些情況下,基金可能會動用本金進行配發股息。這種情況需要投資者特別關注。。

2.注意事項:

若配發收益長期來自本金,可能意味著基金並未真正獲利。

高配股息不等於高收益,投資者需要考察基金的淨值變化。

此外,投資人可能因“拿回自己錢”而承擔稅務。

因此,投資者在選擇基金時,不能僅僅看配股息率,還需要綜合考慮基金的淨值變化、投資策略和風險狀況。

如果基金的配發利益來源可能為本金,判斷是否繼續持有的關鍵在於評估基金的整體表現和投資目標。以下是一個簡潔的判斷方法:

1.計算當前淨值 + 累積配息:

當前淨值:基金的最新淨值。

累積配發:基金自購買以來累計發放的配發利益金額。

2.比較結果:

當前淨值 + 累積配發 > 投資本金,說明基金的整體表現仍然在增值,可以考慮繼續持有。

當前淨值 + 累積配發 ≤ 投資本金,說明基金可能在消耗本金,需要謹慎評估是否繼續持有。

舉例說明:假設某基金的配發來源包括本金,其淨值和配發情況如下:

判斷:總回報(1030) > 投入本金(1000) → 表示投資仍然有效,可繼續持有。

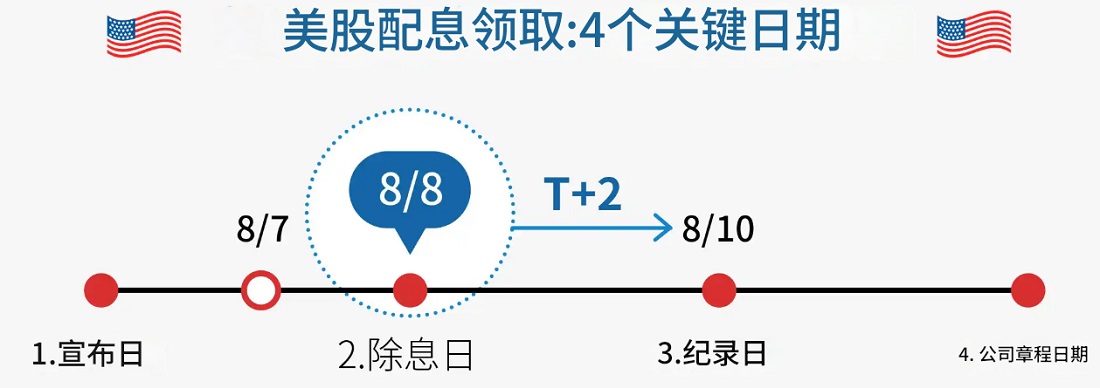

投資者需在除權息日前的一個交易日(即最後買進日)持有股票,才有資格領取現金股利。

注意:這一點,不管是在台灣還是美國,都適用!

舉例說明:假設00919配息日為6月15日,股利發放日為7月12日。那么:

| 日期 | 內容 |

| 除權息日 | 6月15日 |

| 最後買進日 | 6月14日(須買入當天為工作日) |

| 股利發放日 | 7月12日 |

| 投資策略 | 即使6月15日後賣出,也會在7月12日收到股息。 |

在投資的世界裏,配息並非意味著穩賺不賠。投資者需要深入分析其來源、公司的經營狀況、基金的投資策略等多個方面,才能真正把握投資的“含金量”。

高配股息≠高報酬

長線投資 + 再投入策略 能提升複利效益

選股、選基時,多關注現金流、配發來源與可持續性

能賺錢的投資,才是好投資!

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。