发布日期: 2024年09月26日

更新日期: 2024年10月22日

在国际贸易中,买卖双方经常面临各种风险,如货物不能按时送达、买家不付款等。此时,备用信用证就像一把“保护伞”,为卖家提供了额外的保护。试想一下,如果你是出口商,在与新客户做生意时难免会感到有些不安。

此时,如果有银行作为后盾,你会感到更加安心。这不仅增强了交易中的信任,而且在发生意外事件时提供资金支持,使交易更加顺利。接下来,让我们深入了解备用信用证的操作流程、用途和潜在风险。

备用信用证是什么意思?

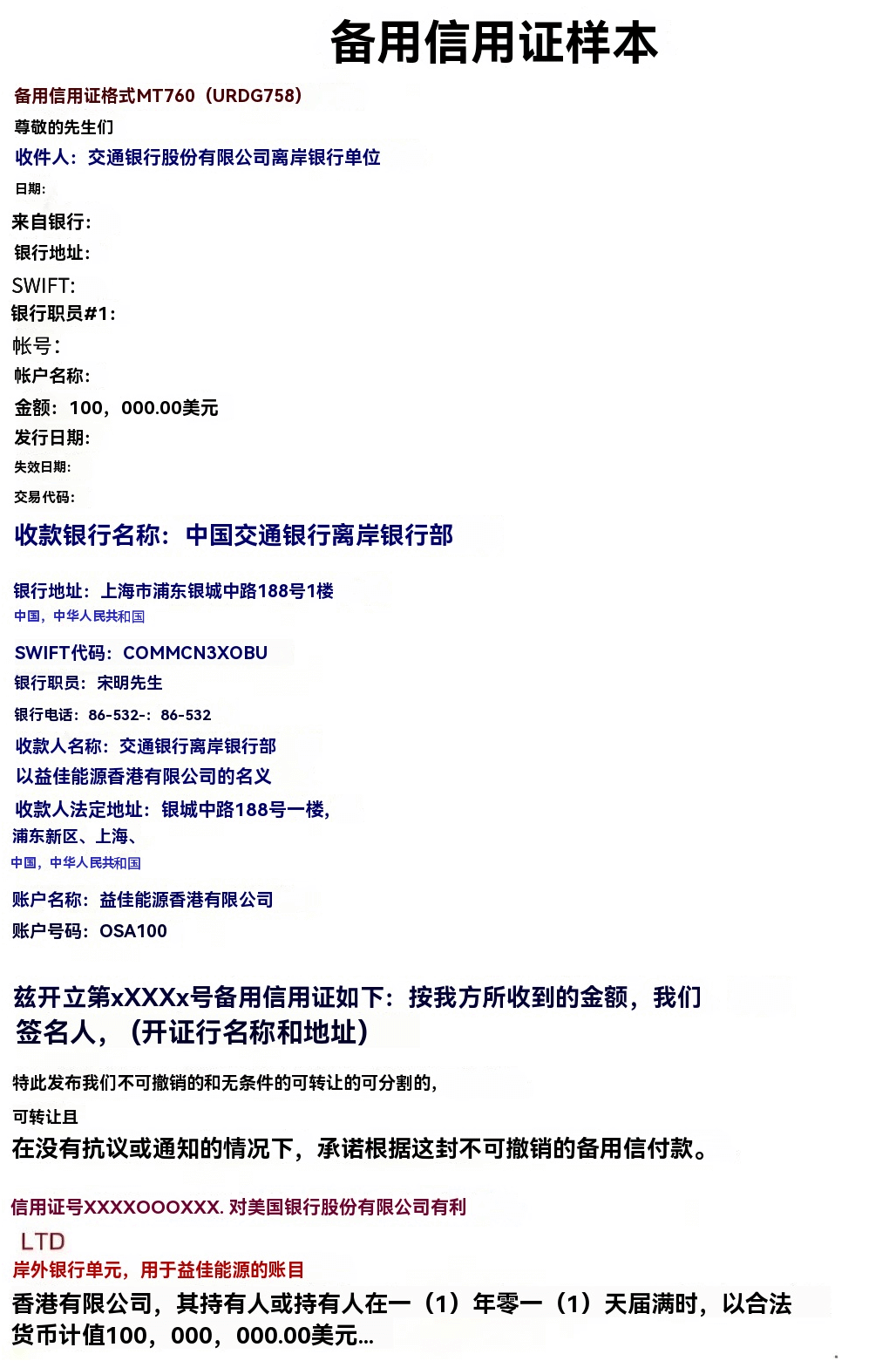

备用信用证是银行签发的一种金融工具,主要是为了保证交易的安全。简单来说就是如果买方未能按照合同履行义务,如不能按时付款或交货,银行将按照约定向卖方支付一定金额。

这种信用证通常不依赖实际的货物或服务,而是以买方是否违约为依据。它特别适合在国际贸易和一些高风险交易中使用,帮助买卖双方建立信任。使用时,卖方会在合同中写明相关条款,银行根据卖方提供的单据审核并付款。

备用信用证用途

首先,这种信用证为卖方提供了很好的保护。在国际贸易中,卖方往往面临很多风险,尤其是在双方信任不够的情况下。它的存在使得卖方在买方违约时能够及时获得赔偿,从而降低金融风险。这对于与新客户或陌生市场进行交易的卖方尤其重要。

其次,它也能增强交易的可信度。买方在申请时必须在银行建立一定的信用记录,这样不仅保护了卖方的利益,而且也提高了交易的整体信用水平。买方需要具备一定的资金能力才能成功申请到信用证,这增强了交易的可信度。

此外,它还可以作为一种融资工具,有时卖方在取得信用证后,可以用它来向银行申请融资,这种方式通常利率较低,有助于卖方在后续生产或经营中获得营运资金支持。

这种信用证也有助于促进合同的履行。由于卖方知道自己受到了保护,他们更愿意在合同中投入更多的资源,以确保按时交货或提供服务。这种积极的履行可以在一定程度上提高交易的效率和成功率。

最后,它适用于多种行业,例如建筑、工程、设备采购等高价值交易。在这些领域,项目往往复杂、金额巨大,备用信用证可以有效降低合同不履约风险,保障项目顺利进行。

总之,它在国际贸易中发挥着重要作用,不仅提供交易安全,而且具有提高信用、便利融资的作用,被广泛应用于各行各业,在降低风险的同时,也增强了交易的安全性和可靠性。

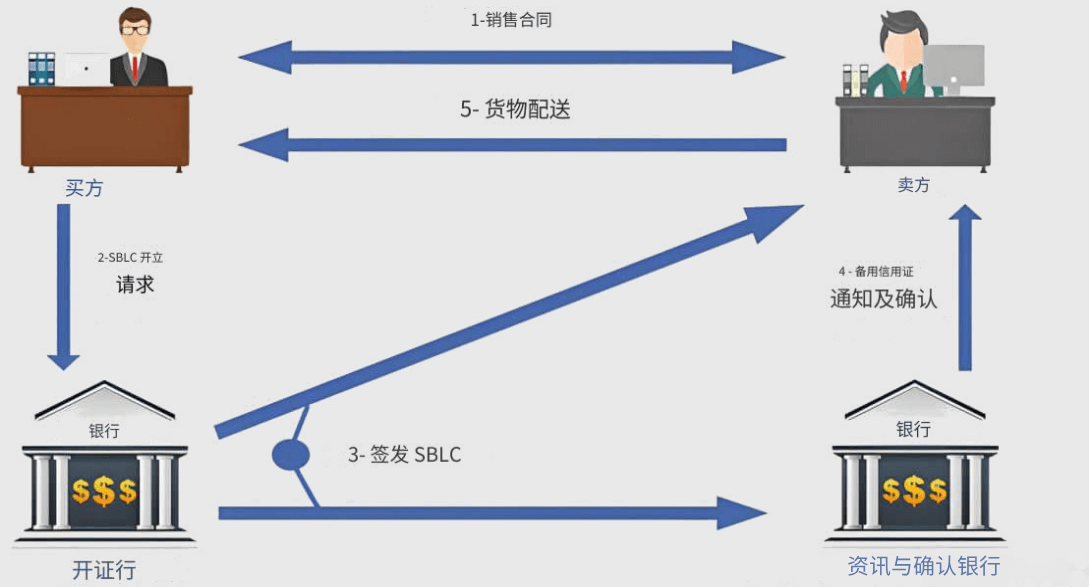

备用信用证流程

首先,买卖双方会达成交易协议,并在合同中明确约定以信用证作为付款担保。然后,买方向其银行(开证行)申请开立信用证。在申请开立信用证时,买方需要提供一些有关此次交易的详细信息,例如合同条款、金额、有效期、相关风险评估等。

银行会对买方的资信状况进行审查,主要看其资金能力及履约记录,以确保买方有能力承担相关风险。如审查通过,银行将正式开立并送交卖方银行(通知行)。

通知行收到信用证后,通知卖方。卖方确认收到后,记录信用证的条款和条件。如果买方按照合同履行义务,则交易顺利进行,卖方无需使用它。但若买方不履行合同,卖方可以按照备用信用证的条款准备相关文件申请付款,这些文件通常包括违约证明、合同副本及其他证明材料。

卖方将索赔申请提交通知行,通知行将审核单据以确认其完整性和准确性。一旦获得批准,通知行将向卖方支付约定的金额,以确保卖方的权利得到保护。

付款完成后,通知行会与开证行结算,开证行会从买方账户中扣除相应金额。这一系列步骤确保了交易的安全,即使买方违约,卖方也能得到保护,从而降低交易风险。这一流程特别适合国际贸易和高风险交易,建立了双方的信任基础。

备用信用证风险

它虽然为交易提供了保障,但也存在一定的风险,主要包括以下几个方面:首先,信用风险是最重要的风险之一,其有效性取决于开证行的信用状况,如果开证行遭遇财务危机或破产,卖方可能无法获得约定的赔偿;另外,买方的信用状况也会影响其应用和使用,如果买方信用不良,交易可能会失败。

其次,法律风险也是需要考虑的重要因素。备用信用证的条款通常依据相关法律法规制定,但不同国家和地区的法律环境和解释可能有所不同。这可能导致索赔过程中产生法律纠纷,使卖方无法及时获得赔偿。

此外,单据风险也是一大关键问题,它通常要求卖方提供特定文件来证明买方违约,如果卖方未能提供所需文件,银行可能会拒绝付款,这意味着卖方在索赔时需要特别注意文件的准备和准确性。

此外,操作风险也不容忽视,其申请、审核、支付过程涉及多个机构、流程复杂,如果操作过程中出现差错,如单据缺失或填写不正确等,可能会导致理赔失败或延误。

市场风险同样存在,市场环境的变化可能会影响买方履约能力,如经济衰退或行业波动,在这种情况下,即使有信用证的保障,买方仍可能因履约不力而给卖方造成财务损失。

最后,风险管理也是值得关注的一个方面,卖方在使用时需要对交易的各个环节进行有效的管理,如果没有合理的风险评估和管理机制,其潜在价值可能无法充分发挥。

综上所述,虽然该协议提供了风险保障,但使用时仍需谨慎,卖方需充分评估相关风险,并采取适当措施管理风险,确保交易顺利进行。

总的来说,它就像是交易中的安全网,在面对不确定性时给买卖双方多一层的保障。虽然它可以大大降低风险,但并不代表可以掉以轻心。在使用过程中,了解潜在风险,管理好每个环节也同样重要。希望本文能让您更清晰地了解备用信用证,无论您是买家还是卖家,它都会让您的交易更加顺畅和安全!

| 主题 | 内容概述 | 目的 | 风险 |

| 定义 | 银行签发的金融工具 | 保护卖方,增强信任 | 信用风险、法律风险 |

| 用途 | 提高交易可信度 | 促进合同履行 | 单据风险、操作风险 |

| 适用行业 | 建筑、工程、设备采购 | 降低不履约风险 | 市场风险 |

| 操作流程 | 申请、审核、索赔 | 保障交易安全 | 风险管理不足 |

| 总结 | 提供交易保障 | 确保交易顺利进行 | 需评估和管理风险 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。