发布日期: 2025年06月12日

股票股利所得税计算

具体来说股票股利分红可以分为现金股利和股票股利两类,皆需算进个人综合所得税课税。其中股票股利所得税就是用“配发的股数×10元(面额)”来做计算。

比如,我们持有某公司股票 1 张(1000 股),该公司每股配发股票股利 0.4 股。这时我们就会拿到1000 × 0.4 = 400 股 的股票股利,则股票股利所得为400 股 × 面额10元 = 4000元。这4000新台币就是我们当年的股票股利所得金额,要和其他收入一起申报所得税,依照你的税率区间课税。

不过目前在台湾地区,仍以配发现金股利为主,对自然人股东的现金股利所得税采用“两税合一”制度。

现金股利所得税计算

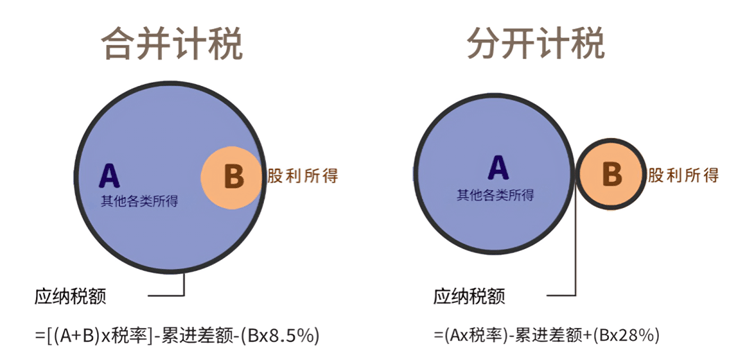

“两税合一”制度,也就是公司发放现金股利时,已经先缴过一次营所税(20%),股东收到股利时,还要再缴一次个人所得税,但可以选择以下两种方式缴税:合并计税或分开计税。

| 方式 | 税率 | 特点 | 适合对象 |

| 合并计税(合并综合所得) | 5%~40%(依所得级距) | 可使用股利所得特别扣除额,但有总所得税影响 | 所得中低者 |

| 分开计税(分离课税) | 28%固定税率 | 不影响其他所得,不能使用特别扣除额 | 所得较高者 |

▶︎合并计税公式:

【应纳税所得额】= 综合所得总额(含股利)- 各项扣除额(标准扣除额、免税额、股利特别扣除额等)

【应纳税额 × 所得税率】= 应缴税金

※ 股利部分享有「每人8万元特别扣除额」(配偶各自享有)

▶︎分开计税公式:

【应缴税金】= 股利所得 × 28%(单独课税)

※ 不能享有任何免税额、标准扣除额或特别扣除额

我们代入实例中理解,如果现有投资人小林(单身),2024年总收入如下:薪资共获新台币 60 万元,股票现金股利获10 万元且无其他收入或扣除额调整。

【方案一】合并计税(可用股利特别扣除)

1.综合所得总额= 600000(薪资)+ 100000(股利) = 700000元

2.扣除项目

•免税额(单身):92000

•标准扣除额:124000

•股利特别扣除额:80000(上限)

→ 合计扣除额:92000 + 124000 + 80000 = 296000

3.应纳税所得额= 700000 - 296000 = 404000

4.依税率课税(参考级距):

| 所得区间 | 税率 |

| 0–560,000 | 5% |

因为 404000 属于5%级距 → 应缴税金 = 404000 × 5% = 20200元。

【方案二】分开计税(不享扣除额)

只对股利的部分课28%税,不合并其他收入:应缴税金 = 100000 × 28% = 28000元

| 方案 | 应纳税额 | 实际应缴税金 |

| 合并计税 | 404,000(含薪资与股利) | 20,200元 |

| 分开计税 | 100,000(股利部分) | 28,000元 |

也就是在这个例子中,投资人小林选择合并计税会更合适,可以省下7800元税金。

▶︎股票股利所得税缴纳实务建议:

①中低收入者建议选合并计税,利用股利特别扣除额(8万元)能有效减税。

②高所得者(综合所得超百万、边际税率达30%或40%)可评估是否用分开计税较划算。

③要记得在报税时自行选择计税方式,否则系统默认“合并计税”。

④若夫妻共同报税,股利所得也可以分别使用特别扣除额,合理分配税负更省税。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。