发布日期: 2023年03月01日

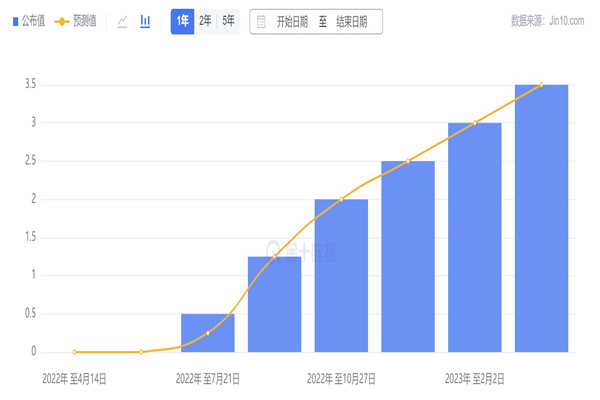

7月21日(当地时间周四),欧洲央行加息50个基点,这是自2011年以来首次加息,幅度超过预期的25个基点;欧央行还推出新的债券购买计划TPI,为意大利等区内高负债国家提供额外帮助。此举主要是因为受俄乌冲突影响,对通胀失控的担忧盖过了对经济增长的担忧 。 周四加息过后美元微跌,欧元兑美元震荡上涨,最高上涨至1.0279,为近两周最高。

不可预料的剧情正在欧洲大陆上演:成员国政局动荡、极端气候、能源危机、物价飞涨、欧元屡创20年新低……

当地时间周四(7月21日),欧洲央行将三大关键利率均上调50个基点,即主要再融资业务的利率以及边际贷款机制和存款机制的利率将分别提高至0.50%、0.75%和0.00%,自2022年7月27日起生效。市场原本预期加息25个基点,这也是11年以来欧洲央行首次加息。

此举主要是为了遏制当前欧元区居高不下的通胀,对欧元汇率也会起到一定的支撑作用。

商业支付公司Corpay在多伦多的首席市场策略师Karl Schamotta说:“在打响这一响亮的第一炮时,欧洲央行展示了灵活性和超越自身前瞻性指引的意愿,这表明货币政策鹰派已经控制了管委会。”

欧洲央行解释,根据理事会对其价格稳定任务的坚定承诺,采取了进一步的关键步骤,以确保通胀在中期内恢复到2%的目标。理事会决定将欧洲央行的三个关键利率提高50个基点,并批准了传导保护工具(TPI)。

TPI是一项新的债券购买计划,旨在帮助负债累累的欧元区国家,并防止货币集团内部的金融碎片化。

欧洲央行行长克里斯蒂娜·拉加德(Christine Lagarde)表示,通胀前景明显恶化,反碎片化工具得到一致支持,证明采取更大的抑制通胀举措是合理的。“价格压力正在蔓延到越来越多的行业,”拉加德说。“我们预计通胀将在一段时间内保持不必要的高位。”她列出了驱动因素,包括食品、能源成本上升以及工资上涨。

不过,根据6月会议的前瞻指引,欧洲央行在7月份加息25个基点,将更大规模的加息推迟到9月份,暗示逐步加息;市场共识亦如出一辙。

欧洲央行公布关键利率后,欧元兑美元短线上扬70点,美元指数短线下挫近40点,欧股跌幅扩大,德国国债收益率继续上涨,10年期国债收益率日内上涨10个基点至1.364%,为7月1日以来最高。

但欧元稍后回吐涨幅,因拉加德表示,该行正在加速退出负利率,但并没有改变终端利率。欧洲央行决策者们还同意推出新的债券购买计划,为意大利等区内高负债国家提供额外帮助。

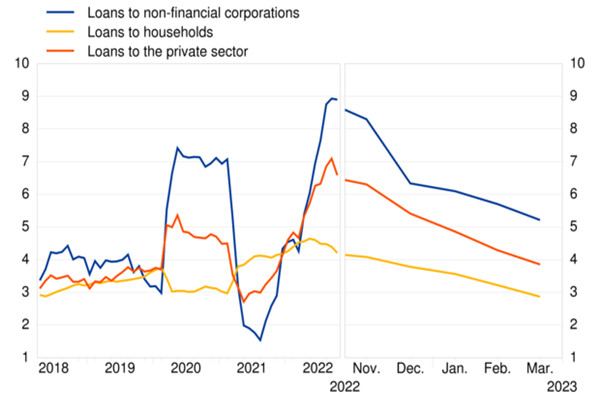

随着欧洲央行进一步加息,意大利、西班牙或葡萄牙等国家的借贷成本会不成比例地上升,因为投资者要求更高的溢价来持有这些国家的债券。

欧洲央行做出上述决议之际,意大利政局动荡不安,在总理德拉吉辞职后,这场政治危机已经对市场造成了压力。

欧洲央行强调,随着欧洲央行继续实现货币政策正常化,TPI将确保货币政策立场顺利传递到所有欧元区国家。

虽然欧洲央行已经加息50个基点,但仍落后于全球主要央行,尤其是美联储,这将意味着欧元将长期承压。

此外,欧元区更容易受到俄乌冲突的影响,俄罗斯天然气供应担忧仍然存在,可能使欧元区陷入经济衰退,令决策者面临平衡经济增长和抑制通胀的两难境地。

【风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成任何投资建议。