发布日期: 2023年05月08日

面对近期美国银行股的震荡,摩根士丹利警告称,区域性银行仍面临严重的流动性压力,随着更严格的监管时代来临,银行不得不继续收紧放贷标准,美国信贷环境将进一步恶化。

摩根士丹利利量化研究全球主管Vishwanath Tirupattur近期发布文章指出,投资者对银行业的担忧尚未消散,他们目前关注的焦点是地区性银行的资本和运营模式。

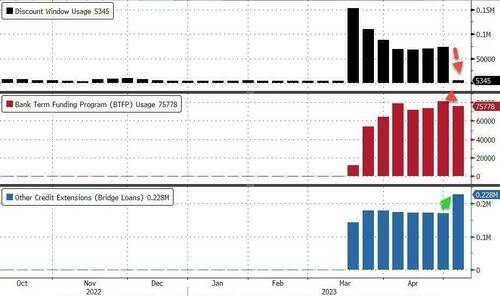

Tirupattur写道,银行向美联储工具的借贷仍维持在相当高的水平,表明区域性银行仍面临严重的流动性压力。

美联储贴现窗口的借款从一周前的740亿美元降至50亿美元,这主要是由于(摩根大通收购)第一共和银行的决定,尽管如此,银行定期融资计划(BTFP)的贷款仅略有下降,降至760亿美元。相比之下,新冠疫情期间,银行体系的类似借款达到510亿美元的峰值。

银行体系继续以如此高的水平借贷,表明地区性银行的流动性压力仍然挥之不去。

Tirupattur指出,区域性银行可能会进一步收紧放贷标准,这将对整体信贷环境产生重大影响。

事实上,银行早在去年就收紧了放贷标准,2月初发布的《资深信贷官意见调查报告》(SLOOS)显示,去年第四季度,所有种类的贷款均出现了需求疲软和标准收紧,为2009年一季度以来首次发生。Tirupattur认为这意味着,2023年贷款增长势必放缓。

下一份SLOOS报告(覆盖2023年一季度调查)将在当地时间周一公布。一份具有前瞻性的褐皮书显示,今年一季度的银行信贷供应减少。这表明,银行业可能将进一步收紧信贷标准,银行业近期的风暴也产生了逐步收紧信贷的效果。

美联储主席鲍威尔在上周的货币政策新闻发布会上提到,美联储目前和未来的一个特别关注点是信贷紧缩的情况。

Tirupattur认为,区域性银行是否会进一步收紧放贷,取决于监管机构。

美联储负责监管事务的副主席迈克尔·巴尔(Michael Barr)上周在一份关于硅谷银行的审查报告中指出,应该进一步收紧监管政策。报告表明,更严格的监管即将到来,将特别关注利率和流动性风险管理,这会影响银行资产负债表的双方。

在负债方面,如果将总损失吸收能力 (TLAC) 规则的适用范围扩大到较小的银行,它们则需要更多的长期负债,这些负债可以在(银行)出现压力时转化为股本,从而锁定更高的资本成本。

在资产方面,流动性覆盖率 (LCR) 规则要求银行持有足够的优质流动性资产,在假设的30天流动性压力情景下为每日现金流出提供资金。

资产负债表两侧的压力表明(银行)利润率和盈利能力受到挤压。

需要明确的是,大型银行已经在这些监管限制下运营。美联储提议将规则扩大到规模较小的银行——那些资产规模在100-7000亿美元之间的银行。

问题是,如果美国政府收紧监管规则,市场将会出现什么样的变化?

Tirupattur预计,在更严格的LCR规则之下,银行对美债的需求相较于其他资产会增加,尤其是短期美债。TLAC将会更多长期债券发行,可能会推高固收产品的长期收益率,另外,银行对于机构MBS(抵押贷款支持证券)等久期证券的需求减少,对高级证券化信贷的需求变化不大。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。