Ключевые выводы

Изменения в ожиданиях относительно процентных ставок являются наиболее влиятельным фактором краткосрочного и среднесрочного направления валютного курса.

Доверие к центральному банку может смягчить негативные валютные эффекты временной инфляции.

Растущий дефицит и потребность во внешнем финансировании на протяжении многих лет сдерживают рост национальной валюты.

Имейте средства хеджирования на случай непредвиденных обстоятельств, связанных с внезапным отказом от риска (скачок в цене безопасных активов, дефицит ликвидности).

Структурный спрос может компенсировать циклическую слабость; стратегические изменения в мировых резервах происходят постепенно, но имеют свои последствия.

Что делает валюту сильной или слабой

Сила валюты определяется денежно-кредитной политикой, контролем над инфляцией, налогово-бюджетными и торговыми основами, политической стабильностью и восприятием рынка. Она может быстро меняться под воздействием глобальных потрясений или изменений в статусе резервов.

Сильная валюта обычно отражает уверенность в экономике страны, финансовой стабильности и международном положении, тогда как слабая валюта может сигнализировать об инфляционном давлении, экономической нестабильности или политической неопределенности.

В оставшейся части статьи каждый определяющий фактор поясняется по очереди, на примере последних рыночных данных за октябрь 2025 года демонстрируется их практическое применение, а также приводятся практические выводы для инвесторов и политиков.

Влияние политики центрального банка на оценку валюты

Центральные банки являются основными архитекторами поведения обменного курса.

Их набор инструментов, включая установку процентных ставок, операции с балансом и периодические прямые валютные интервенции, изменяет потоки капитала и ожидания.

1. Разница процентных ставок и потоки капитала

Когда центральный банк поддерживает относительно более высокие реальные процентные ставки, иностранные инвесторы могут получить более высокую доходность по депозитам, облигациям и другим операциям керри-трейд, выраженным в этой валюте.

Результатом является увеличение притока капитала и рост валютного давления.

Напротив, ожидаемое снижение ставок или тенденция к смягчению денежно-кредитной политики, как правило, снижают внешний спрос и могут привести к снижению курса.

2. Денежная экспансия против сокращения

Экспансионистская политика (количественное смягчение, крупные покупки облигаций) увеличивает внутреннюю ликвидность и может ослабить валюту, если инвесторы видят более высокий риск инфляции или более низкую реальную доходность.

Ужесточение политики (повышение ставок, сокращение баланса) может укрепить валюту за счет сокращения предложения и увеличения доходности активов, выраженных в этой валюте.

3. Прямая валютная интервенция

Некоторые центральные банки покупают или продают собственную валюту, чтобы сгладить волатильность или регулировать обменный курс.

Вмешательство может быть эффективным в краткосрочной перспективе, но устойчивые изменения обычно требуют дополнительных корректировок фискальной или денежно-кредитной политики.

Практический пример (октябрь 2025 г.):

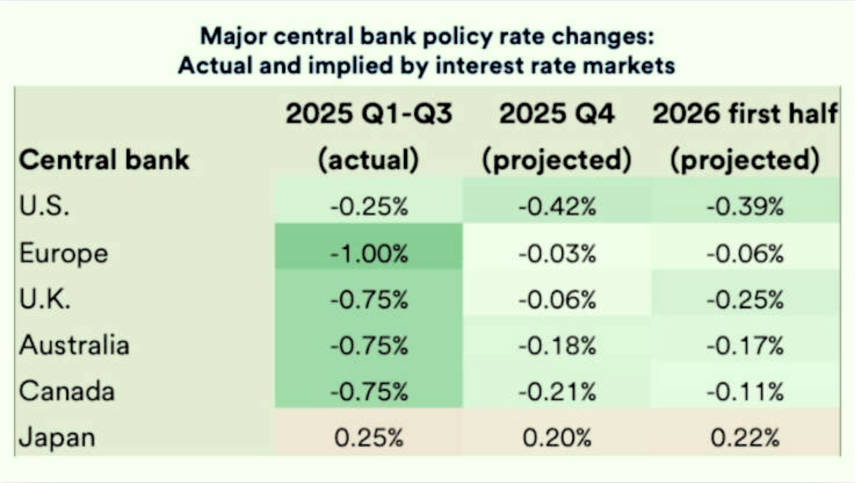

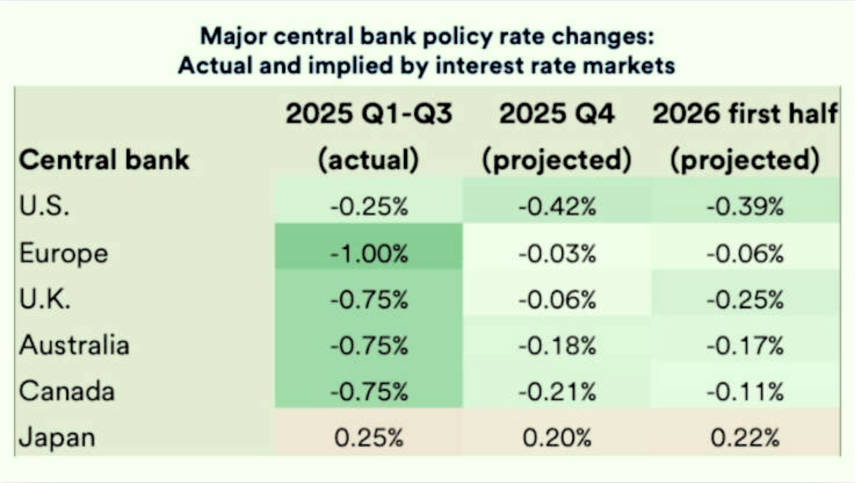

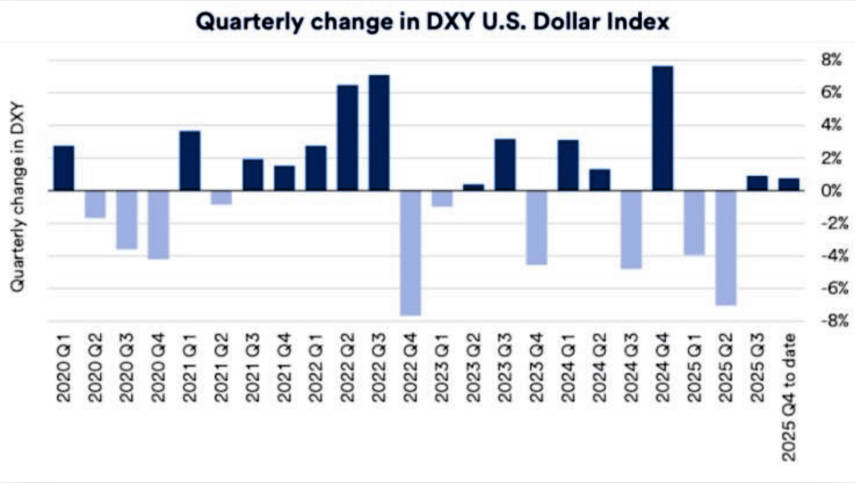

Рынки переоценивают курс политики Федеральной резервной системы США, и эта переоценка способствовала скромному росту индекса DXY в середине октября 2025 года.

Эта динамика иллюстрирует, как изменения в предполагаемом направлении действий центрального банка могут быстро отразиться на движениях валют.

Динамика инфляции и влияние покупательной способности

Инфляция — это прямой показатель того, как покупательная способность валюты меняется с течением времени; таким образом, она определяет средне- и долгосрочную оценку валюты.

Внутренняя инфляция:

Устойчивая высокая инфляция подрывает покупательную способность и обычно приводит к обесцениванию валюты, если только это не компенсируется существенно более высокими номинальными процентными ставками.

Разница в инфляции:

Если в стране А уровень инфляции ниже, чем в стране Б, то валюта страны А имеет тенденцию укрепляться в реальном выражении (логика паритета покупательной способности) при прочих равных условиях.

Доверие к политике:

Центральные банки, которые надежно сдерживают инфляционные ожидания, способствуют стабилизации и зачастую укреплению своих валют.

Пример примечания:

Реакция рынка на показатели инфляции и инфляционные ожидания по-прежнему будет движущей силой волатильности валютного курса в 2025 году: доверие к центральному банку останется одним из важнейших долгосрочных факторов стабильности обменного курса.

Экономические показатели и фискальная стабильность

Обменные курсы отражают относительные экономические основы. Инвесторы оценивают валюту, учитывая сочетание перспектив роста, фискальной устойчивости и структурной конкурентоспособности.

1. Рост ВВП и структурный импульс

Высокие темпы роста привлекают прямые иностранные инвестиции (ПИИ) и портфельные потоки; это повышает спрос на национальную валюту.

Структурные преимущества (производительность, экспорт технологий) обеспечивают устойчивый внешний спрос и валютную поддержку.

2. Государственный долг и дефицит

Завышенное соотношение долга к ВВП или постоянный дефицит могут подорвать доверие, повышая премии за риск по суверенным активам и оказывая давление на валюту.

Рынок внимательно следит за тем, финансируется ли бюджетный дефицит за счет внутренних сбережений или внешних заимствований.

Последнее обычно более негативно для валюты.

Влияние внешней торговли и текущего счета

Торговые потоки являются движущей силой спроса на валюту. Текущий счёт отражает чистый экспорт, потоки доходов и трансферты; сохраняющиеся дисбалансы отражают давление на валютный курс.

Положительное сальдо торгового баланса порождает внешний спрос на национальную валюту, поскольку экспортеры конвертируют свои поступления, способствуя укреплению курса.

Торговый дефицит должен покрываться притоком капитала или сокращением резервов; хронический дефицит часто совпадает с обесценением валюты.

Зависимость от сырьевых товаров также играет свою роль. Валюты стран-экспортеров ресурсов часто демонстрируют более высокую волатильность, поскольку колебания цен на сырьевые товары напрямую влияют на национальные доходы и спрос на валюту.

Недавние наблюдения (октябрь 2025 г.):

Товарные валюты в некоторых регионах стабилизировались в октябре на фоне улучшения глобальных настроений, в то время как экономики с сохраняющимся дефицитом (или предполагаемой структурной слабостью торговли) испытали большее давление на обменный курс.

Политическое управление, стабильность и геополитический риск

Доверие инвесторов зависит от предсказуемых институтов и надежных политических рамок.

Политическая стабильность продается:

Страны с прозрачными политическими рамками, независимыми судебными и денежно-кредитными институтами и предсказуемыми политическими циклами привлекают капитал и сохраняют устойчивость валюты.

Геополитические потрясения:

Войны, санкции или резкие изменения в регулировании быстро сокращают трансграничные потоки капитала и могут спровоцировать резкое обесценивание.

Предсказуемость политики:

Хорошо информированные фискальные и денежно-кредитные планы снижают премии за неопределенность, связанные с валютой.

Характерный пример (октябрь 2025 г.):

В середине октября фунт стерлингов оказался под давлением на фоне опасений по поводу экономического роста Великобритании, бюджетных перспектив и политической неопределенности. Этот эпизод показал, как политическая и политическая неопределенность может существенно влиять на валютные курсы.

Восприятие рынка, спекуляции и поведение инвесторов

Валютный рынок — крупнейший и наиболее ликвидный финансовый рынок; краткосрочные движения цен часто определяются потоками, обусловленными настроениями и склонностью к риску.

1. Спекулятивное кредитное плечо:

2. Хеджирование:

3. Индикаторы настроений:

Иллюстрация (октябрь 2025 г.):

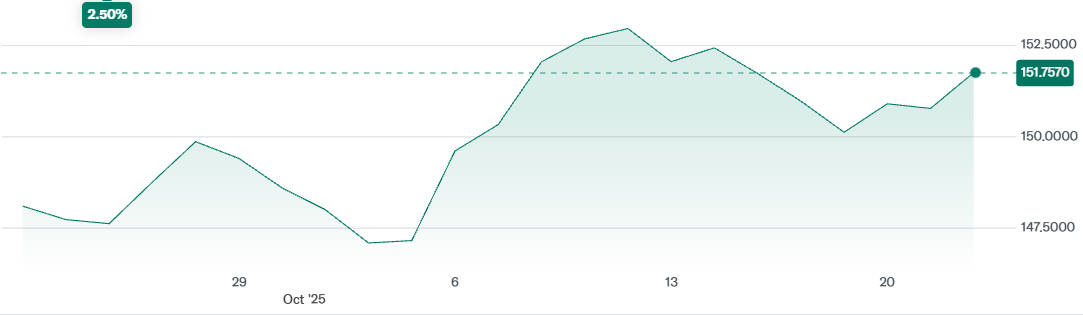

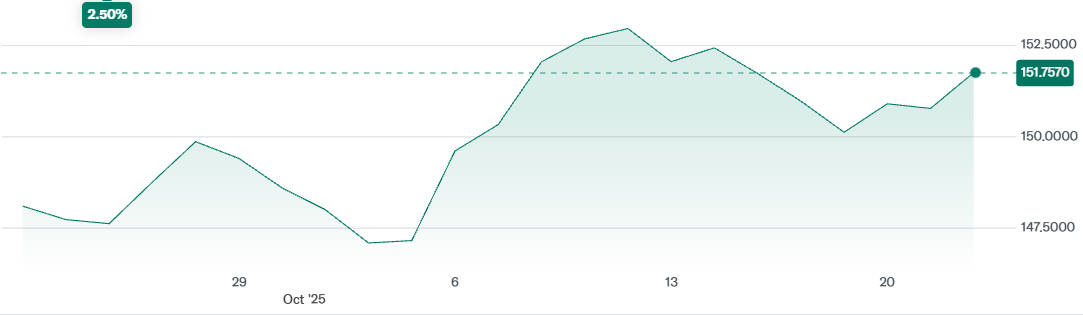

В середине октября приток безопасных активов в японскую иену и резкие скачки цен на золото отразили временный рост неприятия риска среди инвесторов, что является классическим примером того, как настроения преобладают над фундаментальными показателями в краткосрочной перспективе.

Глобальные экономические потрясения и внешние факторы

Внешние потрясения — это непредсказуемые события, способные резко изменить валютную иерархию.

Пандемии или стихийные бедствия могут нарушить производство и торговлю, ослабив затронутые валюты.

События финансового стресса, такие как кредитный или банковский кризис в одном регионе, могут спровоцировать глобальную переоценку и потоки активов-убежищ.

Многосторонние меры политики , включая скоординированные действия центральных банков или фискальные меры, могут стабилизировать рынки, но также могут повлиять на среднесрочную динамику.

Недавний пример:

События на рынке в конце октября (турбулентность середины октября) продемонстрировали, как региональные банковские проблемы и глобальная переоценка рисков привели к быстрой смене валютного позиционирования и цен на активы. Этот эпизод подчеркивает, насколько быстро может меняться руководство валютного рынка при появлении факторов риска.

Статус резервной валюты и международный спрос

Резервный статус создает структурный спрос и защищает валюту от некоторых циклических давлений.

Глобальное использование:

Валюта, широко используемая для выставления счетов, торговых расчетов и резервов, пользуется устойчивым внешним спросом.

Накопление резервов:

Покупка резервов центральным банком поддерживает долгосрочный спрос и снижает волатильность.

Стратегические тенденции:

Долгосрочные меры, такие как усилия по дедолларизации, могут постепенно изменить относительную силу основных валют, но изменения, как правило, происходят медленно.

Контекст:

Роль доллара США как основной мировой резервной валюты продолжает поддерживать его среднесрочную устойчивость, даже в условиях циклических спадов.

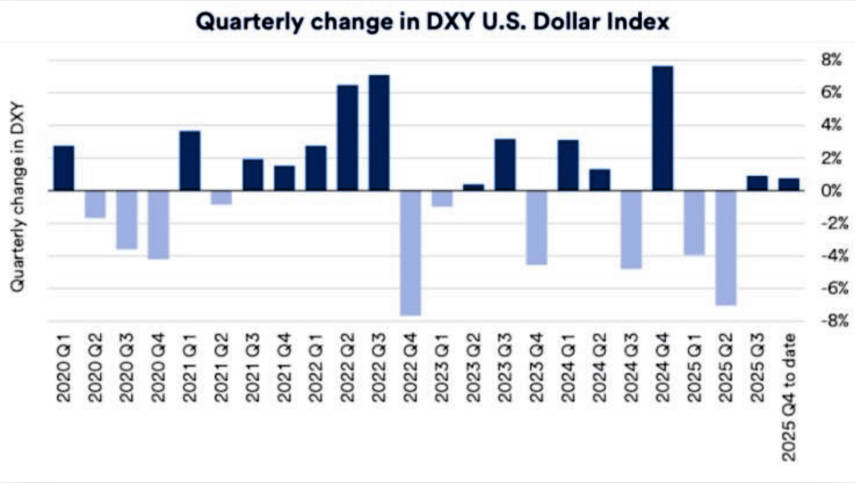

В рыночных комментариях в октябре 2025 года отмечалось, что DXY находится в ограниченном диапазоне, поскольку рынок сбалансировал прогноз ФРС, данные по росту и спрос на безопасные активы.

Недавний обзор рынка и визуальный контекст

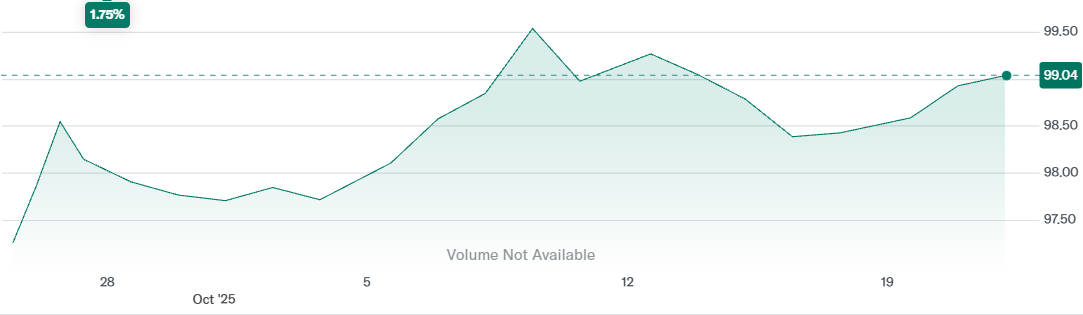

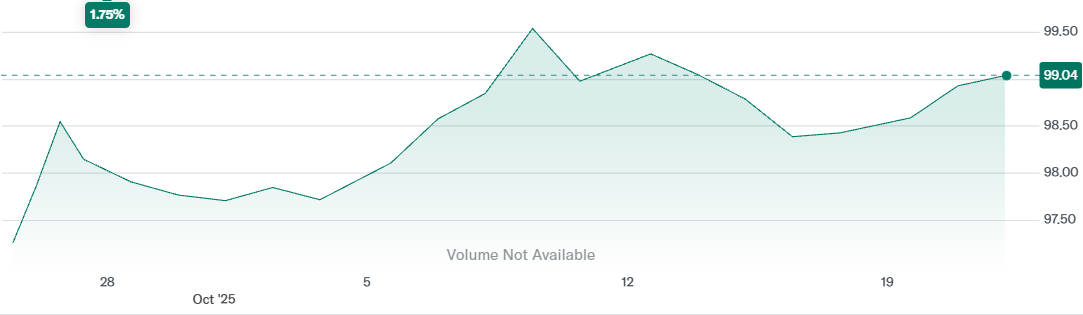

Индекс доллара США (DXY)

Отдельные значения закрытия за октябрь 2025 года подчеркивают умеренный отскок от минимумов начала месяца.

Это отражает переоценку рынком ожиданий относительно процентных ставок и потоков риска.

Обменный курс USD/JPY:

Избранные октябрьские данные, демонстрирующие относительную силу иены во время спроса на безопасные активы в середине октября, соответствуют комментариям рынка относительно потоков безопасных активов и внутренних событий в Японии.

Ключевые факторы, определяющие силу или слабость валюты

| Фактор |

Влияние на силу валюты |

Типичный пример (2025) |

Пример (октябрь 2025 г.) |

| Денежно-кредитная политика |

Решения по процентным ставкам, контроль ликвидности, валютные интервенции |

Ужесточение (более высокие ставки, снижение ликвидности) усиливает; смягчение ослабляет |

DXY вырос на фоне изменения прогноза ФРС |

| Инфляция |

Относительная стабильность цен и покупательная способность |

Низкая/стабильная инфляция поддерживает; высокая инфляция подрывает ценность |

Доллар США стабилен, инфляция контролируется |

| Экономическое и финансовое здоровье |

Динамика ВВП, устойчивость долга, производительность |

Сильный рост и низкий уровень долга укрепляют; слабый рост и высокий дефицит ослабляют |

Фунт стерлингов упал на фоне опасений по поводу роста экономики Великобритании |

| Торговый баланс |

Чистые показатели экспорта и внешний спрос |

Излишки повышают стоимость валюты; постоянный дефицит ее подавляет. |

Товарные валюты стабилизировались благодаря улучшению торговли |

| Политическая стабильность |

Качество управления, предсказуемость политики |

Стабильность привлекает капитал; неопределенность провоцирует отток |

Политическая неопределенность оказывает давление на фунт стерлингов |

| Настроения рынка |

Доверие инвесторов, склонность к риску, потоки хедж-фондов |

Приверженность риску поддерживает валюты с более высокой доходностью; неприверженность риску поддерживает безопасные убежища |

Йена выросла на фоне спроса на безопасные активы |

| Внешние шоки |

Глобальные кризисы, войны, стихийные бедствия |

Шоки часто вызывают обесценивание или резкие скачки волатильности |

Переоценка рисков ударила по валютному рынку в середине октября |

| Резервный спрос |

Международное использование и резервы центрального банка |

Резервный статус поддерживает спрос и смягчает волатильность |

Доллар США подкреплен резервным статусом |

Заключение

Валюты — это цена денег по отношению к другим деньгам, и эта цена устанавливается многоуровневым взаимодействием политики, фундаментальных факторов и психологии рынка.

Примеры октября 2025 года наглядно демонстрируют, как эти силы действуют вместе: ожидания центральных банков, потоки активов-убежищ, торговые и фискальные соображения — все это способствовало наблюдаемым изменениям в парах DXY, USD/JPY и GBP.

Вооруженные систематической базой и способностью интерпретировать как данные, так и настроения, инвесторы и политики могут более эффективно управлять валютными рисками.

Часто задаваемые вопросы

В1: Насколько быстро решение центрального банка может повлиять на курс валюты?

Часто для высоколиквидных валютных пар это происходит в течение нескольких минут или часов; рынки учитывают даже прогнозы и выступления. Более масштабные решения политического уровня имеют многодневные и многомесячные последствия.

В2: Может ли страна зафиксировать курс своей валюты навсегда?

Поддержание фиксированного курса технически возможно, но требует больших затрат: оно требует значительных резервов или контроля за движением капитала. Со временем фундаментальные дисбалансы, как правило, проявляются вновь, если не меняются базовые экономические условия.

В3: Защищены ли резервные валюты от обесценивания?

Нет — они могут обесцениваться; резервный статус смягчает, но не устраняет циклическую или структурную слабость.

В4: Должны ли корпорации хеджировать валютные риски в текущих условиях?

Если риски существенны, то да. Стратегии хеджирования должны соответствовать горизонту денежных потоков компании и уровню её устойчивости к риску.

В5: Какие индикаторы наиболее полезны для прогнозирования движения валют?

Сочетание (i) сообщений центрального банка, (ii) данных по инфляции и занятости, (iii) торгового баланса и сальдо текущего счета, а также (iv) индикаторов склонности к риску (индексы волатильности, кредитные спреды).

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какие-либо конкретные инвестиции, ценные бумаги, сделки или инвестиционные стратегии подходят для какого-либо конкретного лица.