Principais Conclusões

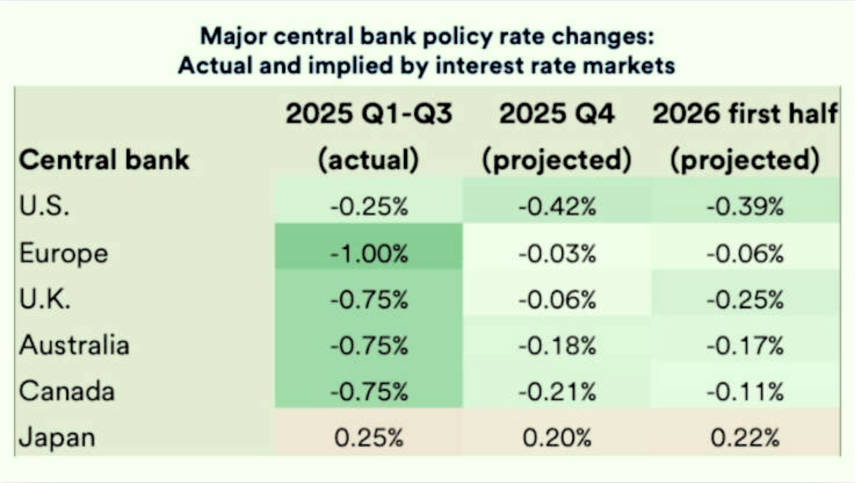

Mudanças nas expectativas de taxas são o fator mais influente na direção da moeda no curto e médio prazo.

A credibilidade do banco central pode silenciar os efeitos cambiais negativos da inflação transitória.

Déficits crescentes e necessidades de financiamento externo são um obstáculo de vários anos à força da moeda.

Tenha proteções de contingência para movimentos repentinos de aversão ao risco (aumentos de refúgio, restrições de liquidez).

A demanda estrutural pode compensar a fraqueza cíclica; mudanças estratégicas nas reservas globais são graduais, mas consequentes.

O Que Torna Uma Moeda Forte ou Fraca

A força de uma moeda decorre da política monetária, do controle da inflação, dos fundamentos fiscais e comerciais, da estabilidade política e da percepção do mercado. Ela pode ser rapidamente remodelada por choques globais ou mudanças no status das reservas.

Uma moeda forte geralmente reflete confiança na economia de uma nação, estabilidade fiscal e posição internacional, enquanto uma moeda fraca pode sinalizar pressões inflacionárias, instabilidade econômica ou incerteza política.

O restante deste artigo explica cada determinante, ilustra como eles operam na prática com exemplos recentes de mercado de outubro de 2025 e fornece lições práticas para investidores e formuladores de políticas.

Influência das Políticas do Banco Central na Valorização da Moeda

Os bancos centrais são os principais arquitetos do comportamento da taxa de câmbio.

Seu conjunto de ferramentas, incluindo configurações de taxas de juros, operações de balanço e intervenções cambiais diretas ocasionais, altera os fluxos de capital e as expectativas.

1. Diferenciais de taxas de juro e fluxos de capital

Quando um banco central mantém taxas de juros reais relativamente mais altas, os investidores estrangeiros podem obter melhores retornos sobre depósitos, títulos e outras operações de carry trade denominadas nessa moeda.

O resultado é um aumento nas entradas de capital e pressão de valorização.

Por outro lado, cortes esperados nas taxas ou uma tendência de flexibilização tendem a reduzir a demanda externa e podem levar à depreciação.

2. Expansão monetária versus contração

Políticas expansionistas (flexibilização quantitativa, grandes compras de títulos) aumentam a liquidez doméstica e podem enfraquecer uma moeda se os investidores observarem maior risco de inflação ou retornos reais menores.

O aperto (aumento das taxas, redução do balanço patrimonial) pode fortalecer a moeda ao reduzir a oferta e aumentar o retorno sobre ativos denominados nessa moeda.

3. Intervenção cambial direta

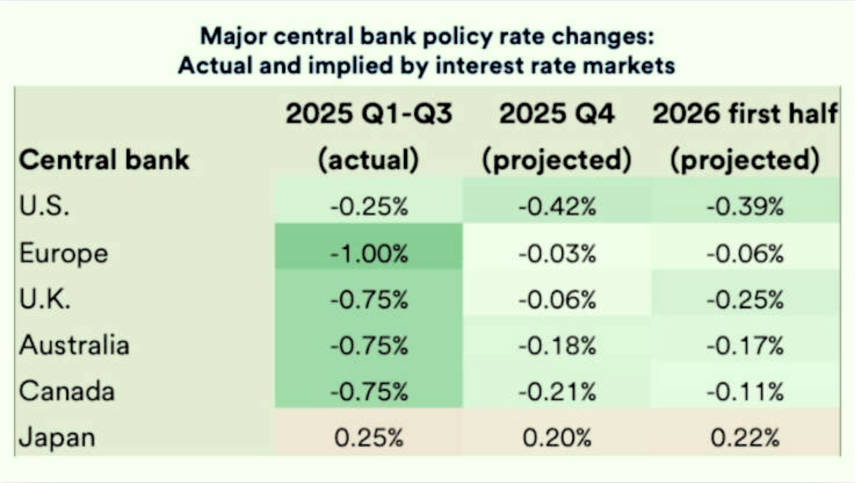

Exemplo prático (outubro de 2025):

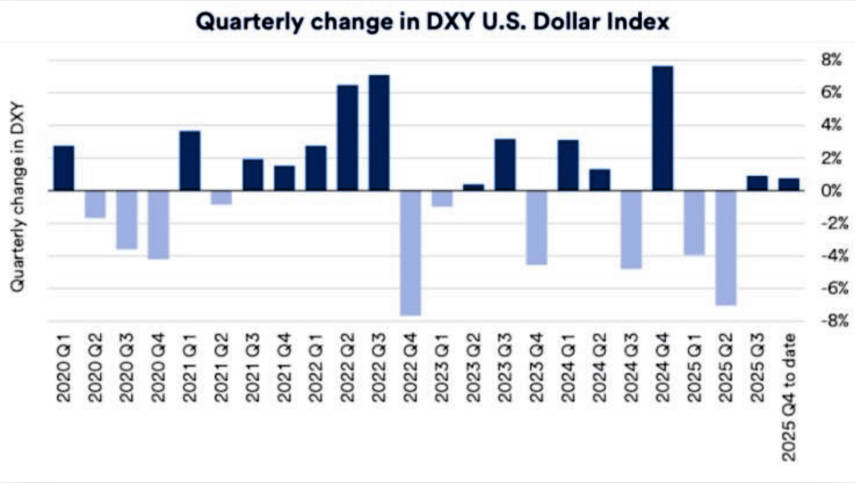

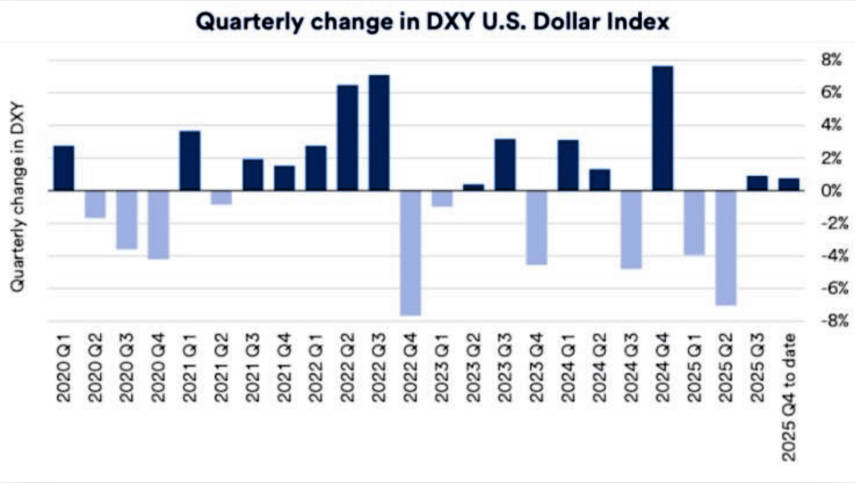

Os mercados vêm reavaliando o caminho da política do Federal Reserve dos EUA, e essa reavaliação contribuiu para uma modesta recuperação do DXY em meados de outubro de 2025.

Essa dinâmica ilustra como mudanças na direção percebida pelo banco central podem se traduzir rapidamente em movimentos cambiais.

Dinâmica da Inflação e Efeitos no Poder de Compra

A inflação é uma medida direta de como o poder de compra de uma moeda muda ao longo do tempo; portanto, ela ancora a avaliação da moeda a médio e longo prazo.

Inflação doméstica:

A inflação alta e sustentada corrói o poder de compra e geralmente leva à depreciação, a menos que seja compensada por taxas de juros nominais significativamente mais altas.

Diferenciais de inflação:

Se o País A tem uma inflação menor que a do País B, a moeda do País A tende a se valorizar em termos reais (lógica de paridade do poder de compra), tudo o mais constante.

Credibilidade da política:

Os bancos centrais que ancoram de forma confiável as expectativas de inflação ajudam a estabilizar e, muitas vezes, a fortalecer suas moedas.

Nota de exemplo:

A reação do mercado aos índices e expectativas de inflação continua sendo um fator determinante da volatilidade cambial em 2025: a credibilidade do banco central continua sendo um dos determinantes de longo prazo mais importantes da estabilidade da taxa de câmbio.

Desempenho Econômico e Estabilidade Fiscal

As taxas de câmbio refletem fundamentos econômicos relativos. Os investidores precificam nas moedas uma combinação de perspectivas de crescimento, durabilidade fiscal e competitividade estrutural.

1. Crescimento do PIB e dinâmica estrutural

O forte crescimento atrai investimento estrangeiro direto (IED) e fluxos de portfólio; estes aumentam a demanda pela moeda nacional.

Vantagens estruturais (produtividade, exportação de tecnologia) produzem demanda externa sustentada e suporte cambial.

2. Dívida e défices governamentais

Elevadas taxas de dívida em relação ao PIB ou déficits persistentes podem minar a confiança, aumentando os prêmios de risco sobre ativos soberanos e pressionando a moeda.

O mercado monitora de perto se os déficits fiscais são financiados por meio de poupança interna ou empréstimos externos.

Este último costuma ser mais negativo para a moeda.

Posição do Comércio Externo e Implicações da Conta Corrente

Os fluxos comerciais são o motor da demanda por moeda. A conta corrente capta exportações líquidas, fluxos de renda e transferências; desequilíbrios persistentes refletem a pressão cambial.

Os superávits comerciais geram demanda externa pela moeda nacional, à medida que os exportadores convertem suas receitas, apoiando a valorização.

Os déficits comerciais devem ser cobertos por entradas de capital ou reduções de reservas; déficits crônicos geralmente coincidem com a desvalorização da moeda.

A dependência de commodities também desempenha um papel. As moedas dos exportadores de recursos naturais costumam apresentar maior volatilidade, pois as oscilações nos preços das commodities afetam diretamente as receitas nacionais e a demanda por moeda estrangeira.

Observação recente (outubro de 2025):

As moedas de commodities em algumas regiões se estabilizaram em outubro, à medida que o sentimento global melhorou, enquanto economias com déficits persistentes (ou fraquezas comerciais estruturais percebidas) sofreram maior pressão cambial.

Governança Política, Estabilidade e Risco Geopolítico

A confiança dos investidores depende de instituições previsíveis e estruturas políticas confiáveis.

A estabilidade política vende:

Países com estruturas políticas transparentes, instituições judiciais e monetárias independentes e ciclos políticos previsíveis atraem capital e preservam a força da moeda.

Choques geopolíticos:

Guerras, sanções ou mudanças regulatórias abruptas reduzem rapidamente os fluxos de capital transfronteiriços e podem desencadear uma depreciação acentuada.

Previsibilidade da política:

Planos fiscais e monetários bem comunicados reduzem os prêmios de incerteza associados à moeda.

Caso em questão (outubro de 2025):

A libra esterlina ficou sob pressão em meados de outubro, em meio a preocupações com o crescimento econômico do Reino Unido, as perspectivas fiscais e a incerteza política. Este episódio destacou como a ambiguidade política e de políticas pode afetar materialmente as avaliações cambiais.

Percepção de Mercado, Especulação e Comportamento do Investidor

O mercado cambial é o maior e mais líquido mercado financeiro; movimentos de preços de curto prazo são frequentemente dominados por fluxos impulsionados pelo sentimento e apetite ao risco.

1. Alavancagem especulativa:

2. Comportamento de hedge:

3. Indicadores de sentimento:

Ilustração (outubro de 2025):

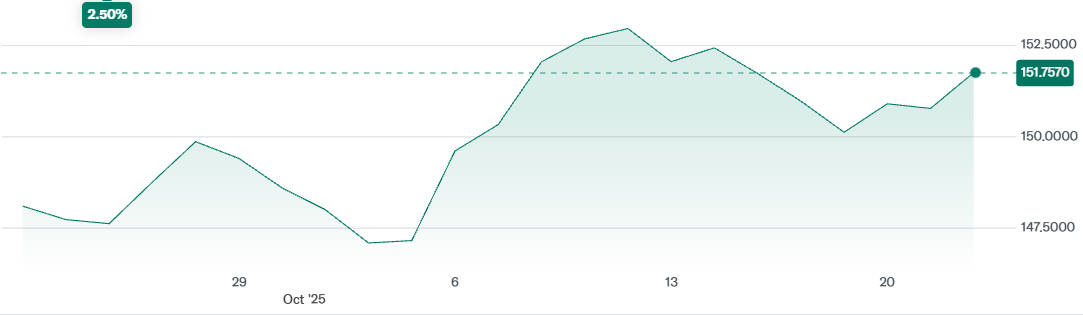

Em meados de outubro, os fluxos de refúgio para o iene japonês e os picos nos preços do ouro refletiram um aumento temporário na aversão ao risco dos investidores, um exemplo clássico de sentimento que prevalece sobre os fundamentos no curto prazo.

Choques Econômicos Globais e Fatores Externos

Choques externos são os curingas que podem remodelar abruptamente as hierarquias monetárias.

Pandemias ou desastres naturais podem interromper a produção e o comércio, enfraquecendo as moedas afetadas.

Eventos de estresse financeiro , como crises de crédito ou bancárias em uma região, podem desencadear reprecificação global e fluxos de refúgio.

A ação política multilateral , incluindo respostas coordenadas do banco central ou fiscais, pode estabilizar os mercados, mas também pode influenciar a dinâmica de médio prazo.

Exemplo recente:

Episódios de mercado no final de outubro (turbulência em meados de outubro) mostraram como as preocupações com o setor bancário regional e a reprecificação global de riscos levaram a mudanças rápidas no posicionamento cambial e nos preços dos ativos. Esse episódio ressalta a rapidez com que a liderança cambial pode mudar quando fatores de risco surgem.

Status da Moeda de Reserva e Demanda Internacional

O status de reserva cria demanda estrutural e protege uma moeda de algumas pressões cíclicas.

Uso global:

Uma moeda amplamente utilizada para faturamento, liquidações comerciais e reservas desfruta de demanda externa persistente.

Acumulação de reservas:

A compra de reservas pelo banco central apoia a demanda de longo prazo e reduz a volatilidade.

Tendências estratégicas:

Medidas de longo prazo, como esforços de desdolarização, podem mudar gradualmente a força relativa das principais moedas, mas a mudança costuma ser lenta.

Contexto:

O papel do dólar americano como principal moeda de reserva global continua a sustentar sua força a médio prazo, mesmo em meio a quedas cíclicas.

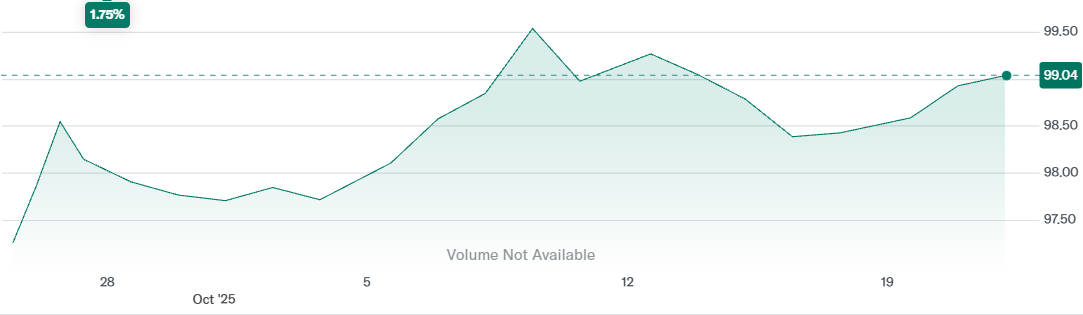

Os comentários de mercado em outubro de 2025 observaram um DXY limitado à medida que o mercado equilibrava a perspectiva do Fed, os dados de crescimento e a demanda por refúgio seguro.

Visão Geral Recente do Mercado e Contexto Visual

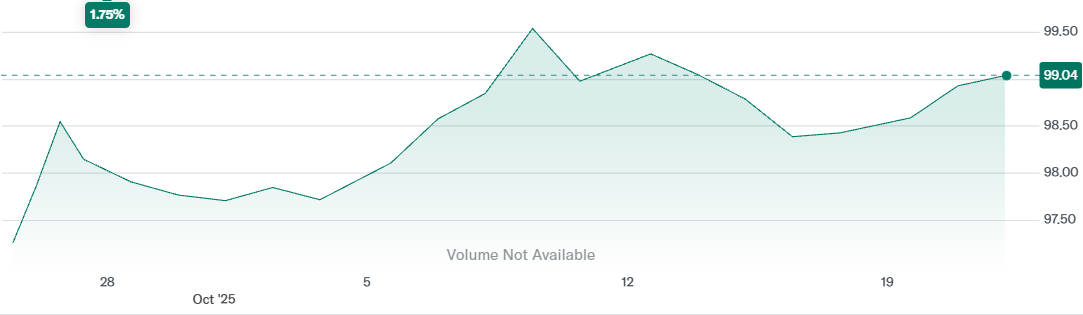

Índice do Dólar Americano (DXY)

Valores de fechamento selecionados para outubro de 2025 e destaques de uma recuperação modesta em relação às mínimas do início do mês.

Isso reflete a reavaliação do mercado sobre as expectativas de taxas e fluxos de risco.

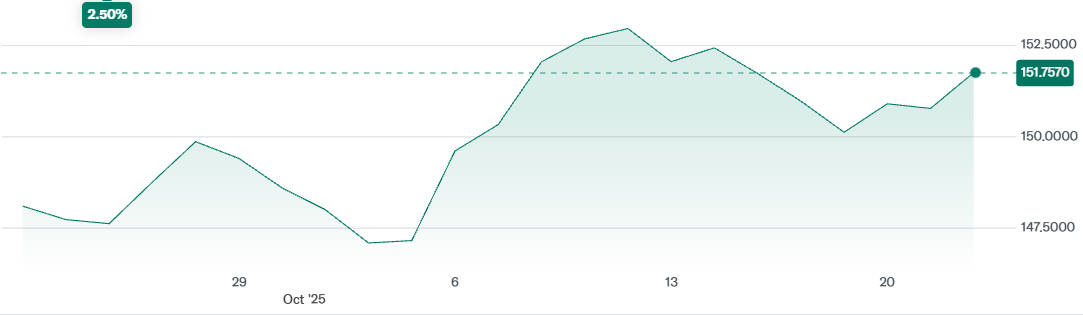

Taxa de câmbio USD/JPY:

Instantâneos selecionados de outubro mostrando a força relativa do iene durante as ofertas de refúgio seguro em meados de outubro, consistentes com comentários de mercado sobre fluxos de refúgio seguro e desenvolvimentos domésticos japoneses.

Principais Determinantes da Força ou Fraqueza da Moeda

| Fator |

Efeito na Força da Moeda |

Exemplo Representativo (2025) |

Exemplo (Outubro de 2025) |

| Política monetária |

Decisões sobre taxas de juros, controle de liquidez, intervenções cambiais |

O aperto (taxas mais altas, liquidez reduzida) fortalece; a flexibilização enfraquece |

DXY subiu com mudança de perspectiva do Fed |

| Inflação |

Estabilidade relativa de preços e poder de compra |

A inflação baixa/estável sustenta; a inflação alta corrói o valor |

USD estável com inflação controlada |

| Saúde Econômica e Fiscal |

Desempenho do PIB, sustentabilidade da dívida, produtividade |

Crescimento forte e dívida baixa fortalecem-se; crescimento fraco e défices elevados enfraquecem |

GBP cai em meio a preocupações com o crescimento do Reino Unido |

| Balança Comercial |

Desempenho das exportações líquidas e procura externa |

Os excedentes valorizam a moeda; os défices persistentes deprimem-na |

O câmbio das commodities se estabilizou com a melhora do comércio |

| Estabilidade política |

Qualidade da governança, previsibilidade das políticas |

A estabilidade atrai capital; a incerteza desencadeia saídas |

GBP pressionada pela incerteza política |

| Sentimento do mercado |

Confiança do investidor, apetite ao risco, fluxos de fundos de hedge |

O risco positivo apoia moedas de maior rendimento; o risco negativo apoia portos seguros |

O iene ganhou com a demanda por refúgio seguro |

| Choques externos |

Crises globais, guerras, desastres naturais |

Os choques muitas vezes causam depreciação ou picos de volatilidade |

Reprecificação de risco atinge o mercado cambial em meados de outubro |

| Demanda de reserva |

Uso internacional e reservas do banco central |

O status de reserva sustenta a demanda e amortece a volatilidade |

USD mantido pelo status de reserva |

Conclusão

As moedas são o preço do dinheiro em relação a outras moedas, e esse preço é definido por uma interação em camadas de políticas, fundamentos e psicologia de mercado.

Os exemplos de outubro de 2025 mostram precisamente como essas forças operam juntas: expectativas dos bancos centrais, fluxos de refúgio, considerações comerciais e fiscais contribuíram para movimentos observáveis em DXY, USD/JPY e GBP.

Munidos de uma estrutura sistemática e da capacidade de ler dados e sentimentos, investidores e formuladores de políticas podem navegar pelo risco cambial de forma mais eficaz.

Perguntas Frequentes Sobre o Que Faz Uma Moeda Forte ou Fraca

P1: Com que rapidez uma decisão de um banco central pode movimentar uma moeda?

Geralmente, em questão de minutos ou horas, para pares de alta liquidez; os mercados precificam até mesmo orientações e discursos. Decisões mais amplas, em nível de política monetária, têm efeitos de vários dias e meses.

P2: Um país pode fixar seu nível de moeda permanentemente?

Manter uma paridade cambial fixa é tecnicamente possível, mas custoso: requer grandes reservas ou controles de capital. Com o tempo, os desequilíbrios fundamentais tendem a se reafirmar, a menos que as condições econômicas subjacentes mudem.

P3: As moedas de reserva são imunes à depreciação?

Não — eles podem se depreciar; o status de reserva modera, mas não elimina a fraqueza cíclica ou estrutural.

P4: As empresas devem proteger a exposição cambial no ambiente atual?

Se as exposições forem significativas, sim. As estratégias de hedge devem corresponder ao horizonte de fluxo de caixa e à tolerância ao risco da empresa.

P5: Quais indicadores são mais úteis para antecipar movimentos cambiais?

Uma combinação de (i) comunicações do banco central, (ii) dados de inflação e emprego, (iii) saldos comerciais e de conta corrente e (iv) indicadores de sentimento de risco (índices de volatilidade, spreads de crédito).

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.