取引

EBCについて

公開日: 2025-08-14

更新日: 2025-08-15

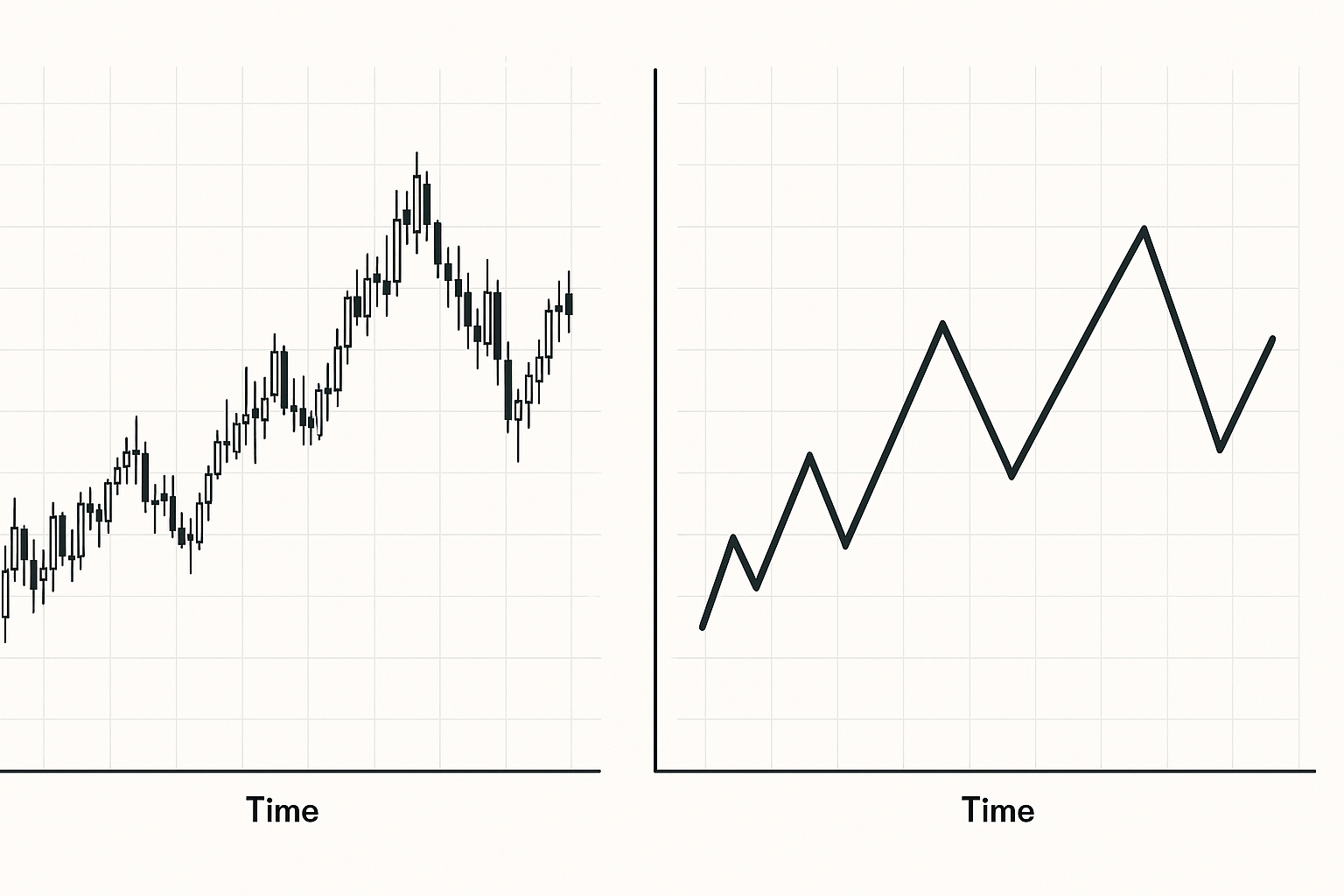

Zigzagインジケーターは、すっきりとしたシンプルなチャートを好むトレーダーに人気です。小さく重要でない値動きを無視することで、最も重要な高値と安値のみを繋ぎ、トレンド、反転、パターンをはるかに見やすくします。このフィルタリング効果により、トレーダーは小さなティックに惑わされることなく、全体的な構造に集中することができます。

しかし、Zigzagインジケーターは水晶玉ではありません。これはマッピングツールであり、確認方法と適切なリスク管理と併せて使用するのが最適です。その仕組み、設定方法、そして実際の取引で効果的に活用する方法を見ていきましょう。

Zigzagインジケーターの機能

Zigzagインジケーターの本質は、価格変動をシンプルにすることです。大きな変動を際立たせ、ノイズを除去し、トレンド構造を読みやすくします。この明瞭さは、以下の点で役立ちます。

一般的な傾向を特定する

ダブルトップ/ダブルボトムやヘッドアンドショルダーズなどのチャートパターンを見つける

過去のスイング高値と安値に基づいてサポートとレジスタンスをマークする

微細な変動に惑わされることなく過去の価格動向を振り返る

移動平均線やオシレーターとは異なり、Zigzagインジケーターは予測的なものではありません。直近の変動は、確認されるまで変化する可能性があります。トレーダーは最後の足の動きには注意する必要があります。

コア設定の説明

インジケーターのパフォーマンスは、主に次の 3 つの設定によって決まります。

深度– ピボットが確定するまでの最小ローソク足数。深度が高いほど、ピボット数が少なくなり、ノイズが少なくなります。

偏差– 新しいレッグを作成するために必要な価格の最小パーセンテージ変化。偏差が小さいほどラインの数が増え、偏差が大きいほど大きな動きにのみ焦点が当てられます。

バックステップ– 2 つのピボットが密集しすぎないようにするための、2 つのピボット間の最小キャンドル数。

典型的な出発点:

日中取引:デプス12~20 | 偏差3~5% | バックステップ3~5

スイングトレード:デプス24~48|偏差5~10%|バックステップ5~8

ボラティリティの高い銘柄の場合は、バックステップを増やしてウィップソーを減らします。

チャートにZigzagインジケーターを追加する

MT4またはMT5の場合:

1.取引チャートを開きます。

2.[挿入] → [インジケーター] → [カスタム] → [Zigzagインジケーター] に移動します。

3.市場と時間枠に合わせて、深度、偏差、バックステップを調整します。

4.チャート間の一貫性を保つためにテンプレートを保存します。

Zigzagインジケーターの読み方

Zigzagインジケーターの直線は次のことを認識するのに役立ちます:

トレンドの方向:高値と安値がより高い場合は上昇トレンド、その逆の場合は下降トレンドを示します。

プルバックとインパルス:足の長さを比較します。浅いプルバックを伴う強い動きは、トレンドの強さを示します。

主要レベル:過去のスイング高値/安値はストップやターゲットとして使用できます。

市場のバイアスにはより長い時間枠のZigzagインジケーターを使用し、エントリの微調整にはより短い時間枠のZigzagインジケーターを使用すると、さらに効果的です。

実践的な取引戦略

1. トレンドの引き戻し継続

まず、一連のスイングを通して強い上昇トレンドまたは下降トレンドを確認します。調整レッグが形成されるのを待ち、その後、RSIがトレンドに有利な方向に反転するなど、モメンタムシグナルを探してから、その方向にエントリーします。損切りは、前回の調整スイングを超えて設定し、ターゲットは前回のスイングの高値または安値付近に設定します。

2. 構造の反転

過去の大きなスイングをマークし、これらの領域を試す価格を探します。スイングが拡大せず、乖離や強い反発が見られた場合は、反転トレードを検討します。反対方向へのブレイクでエントリーし、失敗したスイングの先にある損切りを設定します。

3. Zigzagインジケーターを使ったフィボナッチレベル

2 つのZigzagインジケーターポイントがレッグ (足) を定義したら、フィボナッチ リトレースメントと予測を適用して、可能なリトレースメント レベルと利益目標を特定します。

Zigzagインジケーターによるリスク管理

適切なリスク管理とは、次のことを意味します。

最後に確認されたピボットのすぐ後にストップを設定する

取引ごとのリスクが一定になるようにポジションのサイズを決める

ボラティリティの高い状況に合わせて設定を調整する

影響力の大きいニュースイベントの直前の取引を避ける

ストップ配置とターゲットをスイング構造に結び付けることにより、取引は実際の市場行動と一致するようになります。

避けるべきよくある間違い

Zigzagインジケーターを直接エントリートリガーとして誤用するトレーダーもいます。過去のパフォーマンスに合わせて設定を過剰に最適化した結果、変化する市場環境の中で失敗するトレーダーもいます。最大のミスは、Zigzagインジケーターの未完成のレッグで取引を行うことです。忍耐が不可欠です。

Zigzagインジケーターが最も価値を付加するとき

Zigzagインジケーターは、ボラティリティの高い動きの後、過去の取引をレビューして記録したり、パターンを認識したりするのに特に役立ちます。トレンドの状況や、価格変動がそれほど不安定でないチャートで最も効果を発揮します。

最後のヒント:

Zigzagインジケーターをシグナルではなく、マップとして扱いましょう。プライスアクションやモメンタム指標などの確認指標と組み合わせることで、取引のフィルタリングとタイミングを大幅に改善できます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。