ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-15

दुनिया भर में सबसे ज़्यादा कारोबार वाली वस्तुओं में से एक, कच्चा तेल, तकनीकी और बुनियादी दोनों कारकों से प्रेरित मूल्य उतार-चढ़ाव का फ़ायदा उठाने की चाह रखने वाले व्यापारियों का काफ़ी ध्यान आकर्षित करता है। तकनीकी व्यापारियों के शस्त्रागार में सबसे महत्वपूर्ण उपकरणों में से एक है समर्थन और प्रतिरोध स्तरों की पहचान—ऐसे महत्वपूर्ण मूल्य क्षेत्र जहाँ तेल अपनी गति को उलटने, समेकित करने या तेज़ करने की प्रवृत्ति रखता है।

इन स्तरों की पहचान और व्याख्या करने के तरीके को समझने से तेजी से बढ़ते कच्चे तेल के बाजार में कार्रवाई योग्य व्यापार व्यवस्था, जोखिम नियंत्रण और स्पष्ट निर्णय लेने में मदद मिल सकती है।

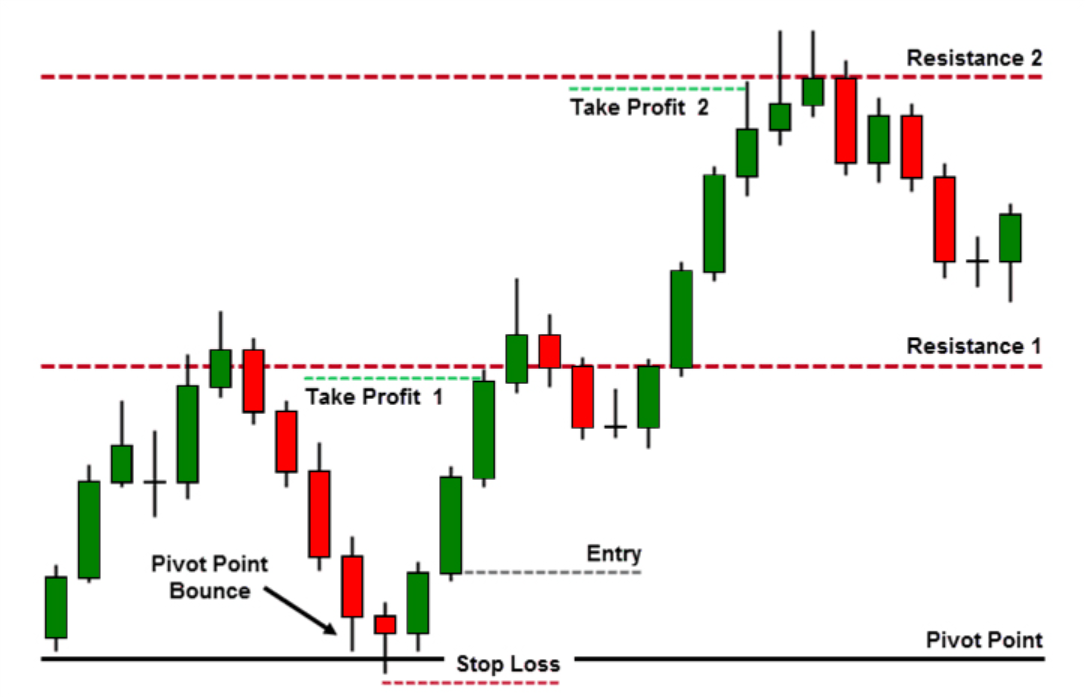

पिवट पॉइंट तेल व्यापारियों द्वारा उपयोग किए जाने वाले सबसे लोकप्रिय इंट्राडे तकनीकी उपकरणों में से एक हैं। इनकी गणना पिछले दिन के उच्च, निम्न और बंद भावों का उपयोग करके की जाती है और ये वर्तमान कारोबारी सत्र के दौरान समर्थन और प्रतिरोध स्तरों का अनुमान लगाने के लिए एक ढाँचा प्रदान करते हैं।

धुरी बिंदु (पीपी) के लिए मानक सूत्र है:

पीपी = (उच्च + निम्न + बंद) / 3

एक बार पिवट पॉइंट की गणना हो जाने पर, ट्रेडर्स प्रतिरोध के तीन स्तर (R1. R2. R3) और समर्थन के तीन स्तर (S1. S2. S3) प्राप्त करते हैं। ये स्तर अक्सर इंट्राडे मूल्य चुम्बक के रूप में कार्य करते हैं, खासकर WTI और ब्रेंट क्रूड बाजारों में।

उदाहरण के लिए, अगर कच्चा तेल पिवट पॉइंट से ऊपर कारोबार कर रहा है, तो ट्रेडर्स आमतौर पर R1 और R2 को संभावित प्रतिरोध के रूप में देखते हैं, जबकि पिवट खुद पुलबैक पर सपोर्ट का काम कर सकता है। इसके विपरीत, अगर कीमत पिवट पॉइंट से नीचे खुलती है, तो ट्रेडर्स S1 और S2 को टारगेट के रूप में देखते हैं।

धुरी-आधारित स्तर विशेष रूप से एशियाई और लंदन व्यापारिक घंटों के दौरान उपयोगी होते हैं, जहां न्यूयॉर्क सत्र द्वारा दिशा प्रदान करने से पहले तेल अक्सर सीमा में रहता है।

मूविंग एवरेज (MA) गतिशील समर्थन और प्रतिरोध स्तर होते हैं जो मूल्य गतिविधि के साथ बदलते रहते हैं। कच्चे तेल के व्यापारी अक्सर गति के रुझानों के लिए 9-EMA (एक्सपोनेंशियल मूविंग एवरेज) या 21-EMA जैसे अल्पकालिक औसत और व्यापक संरचनात्मक अंतर्दृष्टि के लिए 50-, 100-, और 200-दिवसीय MA जैसे दीर्घकालिक औसत पर नज़र रखते हैं।

जब तेल की कीमतें ऊपर से एक प्रमुख मूविंग एवरेज के पास पहुँचती हैं, तो यह एवरेज समर्थन का काम कर सकता है; नीचे से, यह अक्सर प्रतिरोध का काम करता है। उदाहरण के लिए:

संस्थागत व्यापारी अक्सर 200-दिवसीय एसएमए (सरल गतिमान औसत) का हवाला देते हैं। अगर तेल इससे नीचे गिरता है, तो इसे अक्सर रुझान में मंदी के संकेत के रूप में देखा जाता है।

50-दिवसीय ईएमए लघु से मध्यम अवधि की दिशा की तलाश करने वाले स्विंग ट्रेडर्स के बीच लोकप्रिय है।

इन औसतों के बीच क्रॉसओवर - जैसे कि गोल्डन क्रॉस (50-दिवसीय एमए का 200-दिवसीय से ऊपर पार करना) या डेथ क्रॉस (50-दिवसीय क्रॉसिंग का 200-दिवसीय से नीचे पार करना) - समर्थन/प्रतिरोध गतिशीलता में महत्वपूर्ण विभक्ति बिंदुओं का संकेत भी दे सकता है।

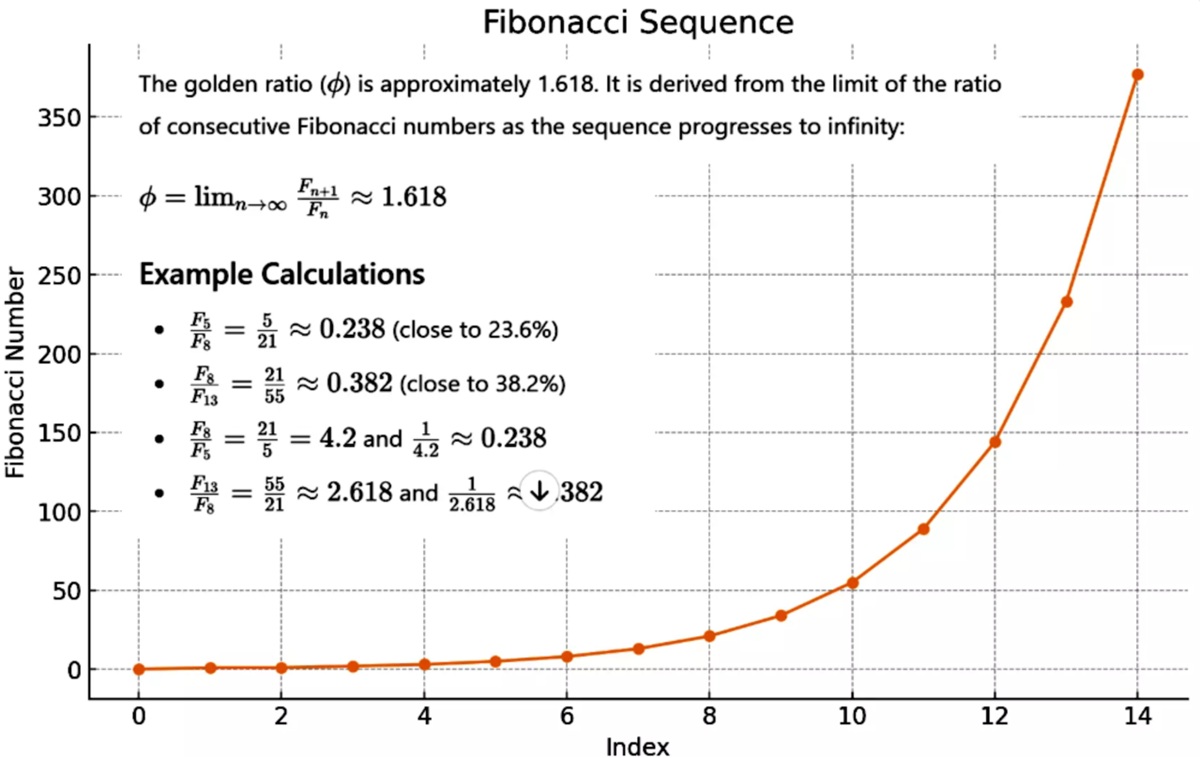

कच्चे तेल में समर्थन और प्रतिरोध का पता लगाने का एक और प्रभावी तरीका फिबोनाची रिट्रेसमेंट स्तरों के माध्यम से है। व्यापारी ऐतिहासिक मूल्य उतार-चढ़ाव के आधार पर संभावित उलटाव क्षेत्रों की पहचान करने के लिए इस उपकरण का उपयोग करते हैं।

कच्चे तेल में समर्थन और प्रतिरोध का पता लगाने का एक और प्रभावी तरीका फिबोनाची रिट्रेसमेंट स्तरों के माध्यम से है। व्यापारी ऐतिहासिक मूल्य उतार-चढ़ाव के आधार पर संभावित उलटाव क्षेत्रों की पहचान करने के लिए इस उपकरण का उपयोग करते हैं।

सामान्य रिट्रेसमेंट स्तरों में शामिल हैं:

23.6%

38.2%

50%

61.8%

78.6%

उदाहरण के लिए, यदि WTI कच्चे तेल की कीमत $65 से बढ़कर $80 हो जाती है, तो व्यापारी पुलबैक के दौरान समर्थन के संभावित क्षेत्रों का अनुमान लगाने के लिए $76.82 (23.6%), $74.29 (38.2%), $72.50 (50%), और $70.21 (61.8%) पर फिबोनाची रिट्रेसमेंट स्तरों को चिह्नित करेंगे।

ये स्तर अक्सर ऐतिहासिक मूल्य संकुलन के साथ मेल खाते हैं, जिससे उनकी प्रासंगिकता बढ़ जाती है। सिग्नल को मज़बूत करने के लिए ट्रेंडलाइन या आरएसआई डाइवर्जेंस जैसे अन्य संकेतकों के साथ संयोजन में उपयोग किए जाने पर ये सबसे प्रभावी होते हैं।

ट्रेंडलाइनें समर्थन और प्रतिरोध विश्लेषण का एक और आधारशिला हैं। ये या तो उच्च निम्न (अपट्रेंड में) या निम्न उच्च (डाउनट्रेंड में) को जोड़कर खींची जाती हैं और भविष्य की मूल्य बातचीत का अनुमान लगाने के लिए आगे बढ़ती हैं।

कच्चे तेल के व्यापारियों के लिए ट्रेंडलाइनें निम्नलिखित में मदद करती हैं:

आरोही या अवरोही चैनलों की पहचान करें

स्पॉट ब्रेकआउट या ब्रेकडाउन

वेज, त्रिकोण या ध्वज संरचनाओं को मान्य करें

उदाहरण के लिए, पिछले कई हफ़्तों में WTI के लगातार निचले स्तरों को जोड़ने वाली एक बढ़ती हुई ट्रेंडलाइन एक गतिशील समर्थन के रूप में कार्य कर सकती है। अगर कीमत उस ट्रेंडलाइन को निर्णायक रूप से तोड़ देती है, तो यह अल्पकालिक मंदी के उलटफेर का संकेत हो सकता है।

हेड एंड शोल्डर, डबल टॉप/बॉटम, या सममित त्रिभुज जैसे चार्ट पैटर्न को ट्रेंडलाइन विश्लेषण के साथ जोड़ने से विश्वसनीयता बढ़ती है। ये पैटर्न अक्सर वॉल्यूम-समर्थित टर्निंग पॉइंट्स को उजागर करते हैं, जिससे ट्रेडर्स को एंट्री और स्टॉप-लॉस लेवल सेट करने में बढ़त मिलती है।

सभी बाज़ारों में—खासकर कच्चे तेल जैसी वस्तुओं में—$70, $75, $80 और $100 जैसे गोल अंक अक्सर मनोवैज्ञानिक समर्थन और प्रतिरोध क्षेत्र के रूप में काम करते हैं। ये स्तर निम्नलिखित कारणों से स्वतः-पूर्ति वाले बन जाते हैं:

स्टॉप ऑर्डर को ठीक ऊपर या नीचे समूहित करना

विकल्प व्यापारी इन स्तरों के पास महत्वपूर्ण स्ट्राइक वॉल्यूम रखते हैं

मीडिया और विश्लेषकों का ध्यान उनके महत्व को बढ़ा रहा है

जब कीमतें इन मील के पत्थरों के पास पहुँचती हैं, तो व्यापारी अक्सर तीखी प्रतिक्रियाएँ देखते हैं। उदाहरण के लिए, 80 डॉलर प्रति बैरल से ऊपर का ब्रेक गति-चालित ब्रेकआउट को ट्रिगर कर सकता है, जबकि उस स्तर पर विफलता पिछले समर्थन की ओर वापसी का कारण बन सकती है।

ये मनोवैज्ञानिक स्तर विशेष रूप से भू-राजनीतिक घटनाओं, ओपेक+ घोषणाओं, या प्रमुख आर्थिक विज्ञप्तियों जैसे अमेरिकी इन्वेंट्री डेटा या मुद्रास्फीति रिपोर्ट के दौरान प्रासंगिक होते हैं।

जटिल और अक्सर अस्थिर कच्चे तेल के बाज़ार में आगे बढ़ने के लिए सिर्फ़ ख़बरें देखना ही काफ़ी नहीं है। व्यापारियों के लिए, समर्थन और प्रतिरोध क्षेत्रों की पहचान करने और उन पर प्रतिक्रिया देने की क्षमता बेहद ज़रूरी है। चाहे दैनिक पिवोट्स हों, गतिशील गतिमान औसत, फ़िबोनाची रिट्रेसमेंट, ट्रेंडलाइन संरचनाएँ, या मनोवैज्ञानिक पूर्णांक संख्याएँ, यह समझना कि मूल्य प्रमुख स्तरों के साथ कैसे परस्पर क्रिया करता है, संभावित प्रवेश, निकास और जोखिम प्रबंधन के लिए एक रोडमैप प्रदान करता है।

हालाँकि कोई भी तरीका अचूक नहीं है, तकनीकी उपकरणों के संगम का उपयोग व्यापार की दिशा में विश्वास को उल्लेखनीय रूप से बढ़ाता है। तेल की कीमतें भू-राजनीतिक और आर्थिक दोनों कारकों के प्रति बढ़ती संवेदनशीलता के साथ, इस गतिशील बाजार में सफल व्यापार की पहचान मूलभूत जागरूकता और मजबूत तकनीकी अनुशासन के संयोजन के साथ बनी हुई है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।