發布日期: 2026年02月11日

在海外市場想參與中國資產,很多投資者第一時間會接觸到MCHI ETF。它不是短期博弈工具,也不靠概念驅動,而是一種更偏向整體配置的指數型產品。理解它,關鍵不在於短期漲跌,而在於它到底代表了什麼樣的中國市場。

它的全稱是 MSCI 中國 ETF-iShares,追蹤的是MSCI China Index。該指數涵蓋在海外上市、但與中國經濟高度相關的大型和中型企業,主要包括在香港和美國上市的中資公司。

從定位上看,MCHI 更像是一張「海外資本眼中的中國核心資產清單」,而不是某一個行業或主題的集中押注。

從行業分布來看,它通常集中在:

網路與科技平台

金融、保險等權重行業

消費、通訊服務等成熟板塊

這種結構決定了它的一個關鍵特徵:指數走勢與宏觀環境高度相關。當市場預期改善、風險偏好回升時,它往往反應明顯;反之,在政策或經濟承壓階段,也會同步承受調整壓力。

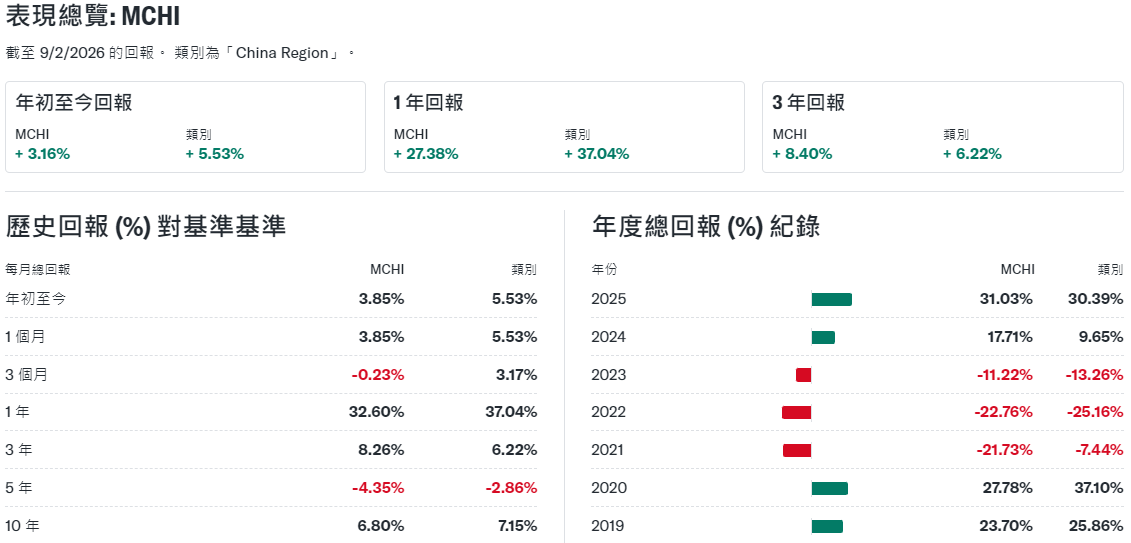

談到它的報酬率,很多人容易陷入一個誤區——拿它和單一股票或短期熱門 ETF 去比較。實際上,它更適合用週期和階段來觀察。

從歷史表現來看,MCHI 的報酬率呈現出明顯特點:

在中國經濟擴張或估值修復階段,彈性較強

在宏觀不確定性上升時,回撤也相對明顯

長期報酬更多來自整體估值變化與獲利恢復,而不是高股息或高速成長

這意味著,它的報酬率並非線性成長,而是典型的「隨週期波動型」。

理解 MCHI,關鍵不在於它的短期漲跌,而在於它背後反映的市場邏輯。由於追蹤的是寬基指數,它的表現往往與中國宏觀經濟環境、政策取向以及整體市場情緒高度相關。

當市場對中國經濟預期改善,例如消費回溫、企業獲利修復、流動性環境趨於寬鬆時,資金往往會優先流入這類覆蓋面廣的 ETF,MCHI ETF 也容易隨之走強。反過來,如果宏觀數據承壓、外部環境趨緊,指數型產品通常難以獨善其身,波動也會隨之放大。

從這個角度看,它更像是一面「市場溫度計」,而不是單一公司基本面的放大器。

從工具屬性來看,它的優勢主要體現在:

一檔 ETF 覆蓋多個產業龍頭,分散個股風險

省去選股成本,適合中長期配置

流動性較佳,透明度高

但同時 MCHI ETF 也存在侷限:

權重集中在少數大型公司,結構彈性有限

對政策與宏觀環境敏感,短期波動不可忽視

不適合追逐題材或短線行情

如果從長期視角出發,它的核心價值在於:

它壓縮了選股難度

提供了相對穩定的中國資產曝險

波動主要來自系統性因素,判斷邏輯相對清晰

換句話說,它更適合用配置思維去看,而不是用「下週會不會漲」的心態去參與。

回到最核心的問題:MCHI 值得買嗎?

答案並不是「買或不買」,而是取決於你的定位:

如果你需要在組合中配置中國權益資產,MCHI 是一個效率很高的工具

如果你偏好中長期、接受階段性波動,它具備配置價值

如果你追求短線爆發或單一行業行情,它並不適合

本質上,它更適合用「資產配置思維」去參與,而不是情緒交易。

MCHI ETF 不是在押注某一家公司,而是在押注中國核心企業在全球資本市場中的整體表現。看懂它的報酬邏輯、優缺點和適用場景,才是真正決定它值不值得買的關鍵。

【EBC 平台風險提示及免責條款】:本資料僅供一般參考使用,並非(也不應被視為)值得信賴的財務、投資或其他建議。