發布日期: 2026年01月24日

波克夏·哈撒韋作為巴菲特主導的投資帝國,其股票一直備受關注。許多人熟悉ETF或標普500、納斯達克指數ETF,但波克夏A股價不同,它更像一隻主動管理的“超級投資組合”,持有蘋果、美國運通等優質股票,同時經營旗下保險、鐵路運輸和能源公用事業業務,這讓其股價具有獨特投資價值。

自1965年巴菲特接手波克夏以來,其股價長期表現出色,年均複合收益率約為標普500的兩倍。歷史數據也顯示,波克夏在多個年份的漲幅驚人,例如1976年年報收益率高達129.3%,1998年達52.2%,遠超同期標普500表現。這主要得益於巴菲特堅持價值投資、嚴格選股和長期持有策略。

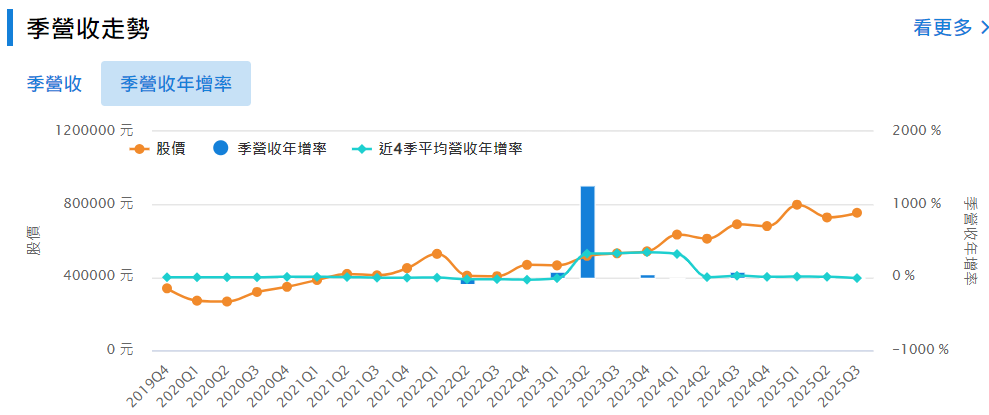

波克夏A股近期表現

進入近年,波克夏A股價仍維持較高價值:

2024年A股全年上漲約25.5%,略超標普500的23.3% 回報

然而,自2025年巴菲特宣布退休及市場資金向成長股輪動後,波克夏A股出現波動:

2025年5月巴菲特退休計畫公佈後,股價一度下跌超過14%

同期標普500上漲近11%

雖然短期波動明顯,但從長期投資角度來看,波克夏A股仍具有穩健投資價值。

近期波克夏A股表現落後大盤,原因包括:

巴菲特溢價消失:投資人對其選股能力的心理溢價下降。

持倉調整與現金比例高:為規避漲幅過高的科技股回調,公司減碼部分股票,但錯過市場上漲。

科技股吸引力強:投資人短期偏好成長股,而非防禦性波克夏。

儘管短期表現不如市場,波克夏A股價長期價值仍穩健,近期股價回落至年線和52週均線附近,為潛在買入提供參考。

波克夏的三大核心業務為保險、鐵路運輸和能源公用事業:

保險業務:全球最大財產及意外保險公司,保費穩健成長。

鐵路運輸:BNSF在美國西部具有領導地位,並計畫收購CSS運輸,預計提升利潤約8%。

能源與公用事業:穩定現金流,受益於AI和電力需求成長。

此外,波克夏持有西方石油等優質股票,未動用的投資籌碼為波克夏A 股價提供潛在支撐。

由於波克夏A 股價較高,散戶難以直接購買,公司發行了B股:

B股股東權利約為A股的1/1500,投票權僅1/10000。

對於不參與公司治理、僅專注於股價增值的投資人,B股足以滿足投資需求。

B股價格低於A股,為一般投資人提供低門檻參與機會,同時享有波克夏長期成長帶來的收益。

波克夏A股價短期波動受巴菲特退休、市場偏好和持倉調整影響,但其長期投資價值突出。投資人可關注以下因素:

股價回落至關鍵均線,可能形成支撐。

核心業務穩健,現金流充足。

投資組合多樣化,降低產業風險。

B股為一般投資人提供低門檻參與機會。

整體來看,波克夏A股體現了巴菲特價值投資理念的長期威力,對於追求長期穩健回報、願意承擔一定波動的投資者,仍是一隻值得關注的優質股票。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。