發布日期: 2024年01月09日

第四季主要央行都已經暫停升息,對於緊縮週期結束成為共識,對於升息的關注目前轉為明年何時開啟降息腳步。隨著高利率效應的充分釋放,明年全球經濟預計將進一步放緩,並且大幅提高新興市場的違約風險。

接下來最顯著的風險是中國房地產疲軟、日本告別負利率以及美國債務供需失衡,預計歐洲貨幣整體上反彈逐漸失去動能,美國GDP成長繼續領先主要經濟體的前景則有助於美元在較高水平上企穩。

1.高通膨進入尾聲

在全球經歷了2年多的高通膨之後,主要經濟體的激進貨幣緊縮政策逐步產生預定效果,使得物價上升速度進一步得到有效遏制,並且未發生經濟學家曾經擔心的深度衰退情況。

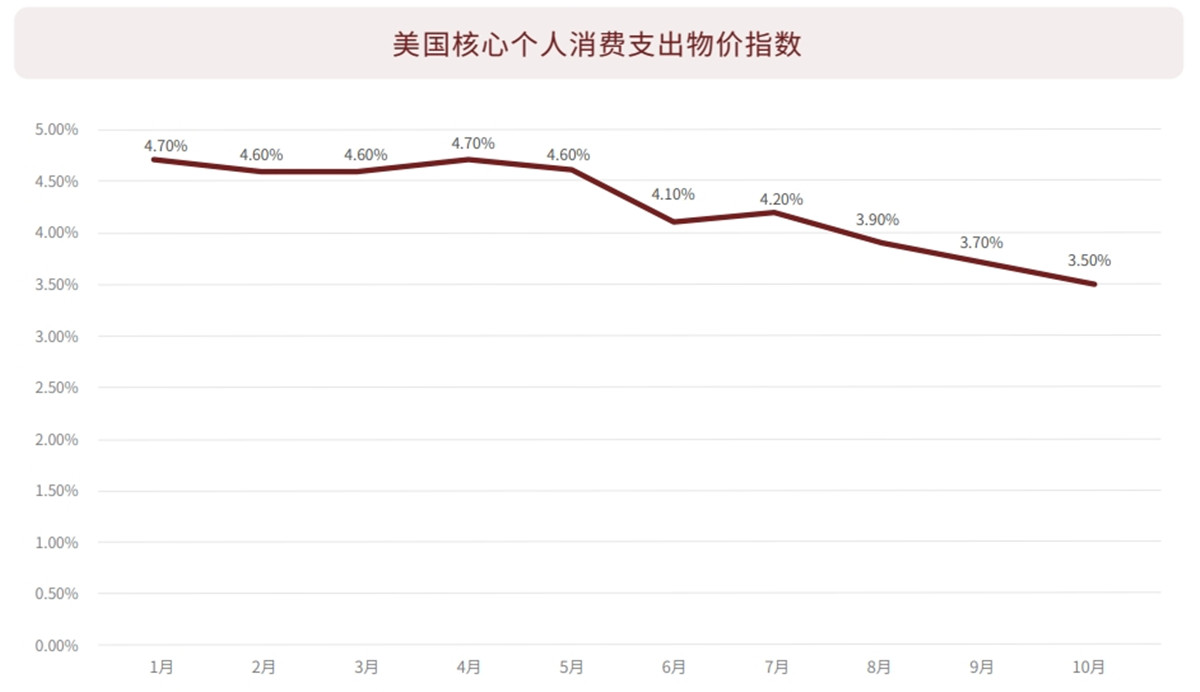

美國10月核心個人消費支出物價指數放緩至3.5%,為2021年4月以後最低水平,個人收入年增4.5%,為2022年12月以來最低水平。

資料來源:美國商務部

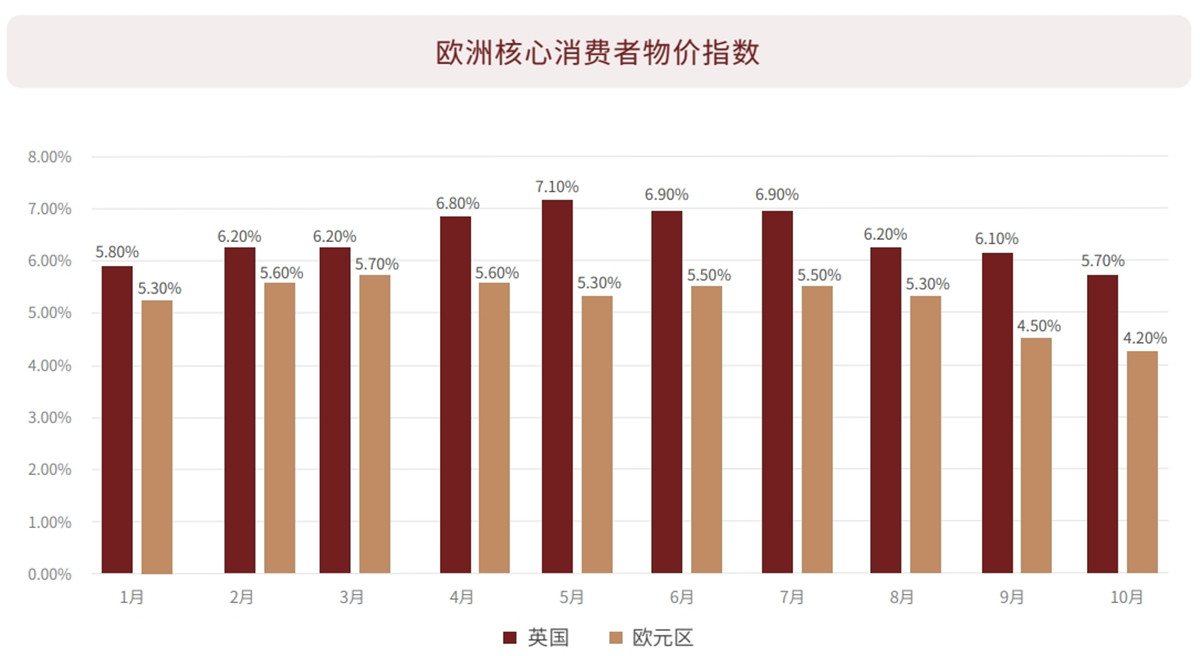

歐元區10月核心消費者物價指數年增4.2%,為2022年7月後最低水準;英國10月核心消費者物價指數較去年同期上升5.7%,為2022年3月後最低水準。

核心通膨明顯降溫以外,價格波動較大的食品和能源價格也維持在合理的區間內低位運行,顯示全球已經在俄羅斯和烏克蘭戰爭後適應了新的供應鏈格局。

11月糧農組織食品價格指數平均為120.4點,較上季基本持平,較去年同期下跌10.7%。 2023年全球穀物產量最新預報數上調至28.23億噸,比2021年的歷史最高紀錄高出1,030萬噸。

根據糧農組織最新預測,2023/24年度全球穀物庫存量與消費量比率預計為30.8%,顯示供應情況較為寬鬆。

由於中東地區地緣政治突然緊張,能源市場經歷了更大波動。 10月7日哈馬斯意外從海陸空全線對以色列發動大規模攻擊,造成1,400多人死亡。

事後以色列實施了猛烈的報復行為,對加薩地帶的空襲延續至今,並且集結大量地面部隊發動攻擊。此舉引起了穆斯林社會的嚴重不安,伊朗幾度發出嚴厲警告。

資料來源:歐盟統計局,英國國家統計局

歷史上幾場中東戰爭都直接造成油價飆升,因此市場對於哈以衝突是否會演變為又一次大規模地區性衝突感到擔憂,使得國際油價一度重返90美元關口。

不過截止目前,事態出現溢出效應的可能性正在變得越來越小,沙烏地阿拉伯對完成「2030願景」更為關切,伊朗試圖避免與美國正面爆發戰爭,油價回落至80美元一線。

來源:MT4

2.利率基本見頂

投資人第四季對於聯準會利率路徑的看法出現了相當大的轉折。 10月下旬10年美國公債殖利率突破5%關鍵心理位置,刷新16年最高水準。

來源:TradingView

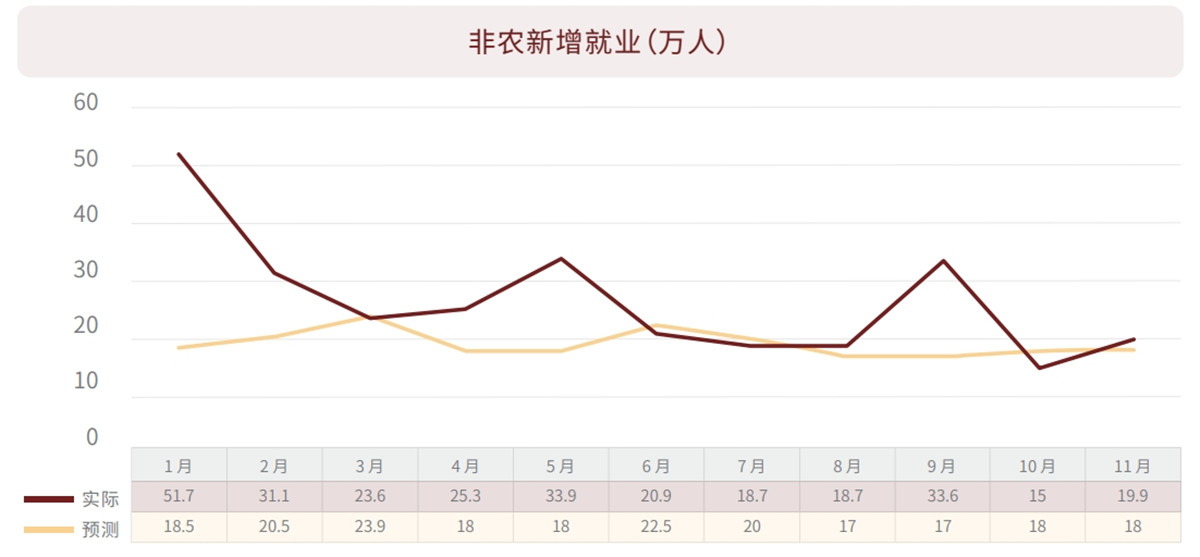

美國9月非農就業新增人數初值為33.6萬,相當於預測值17萬的2倍。此後鮑威爾在10月演講上保持鷹派,強調繼續升息的可能性,令市場更加不安。

然而事實證明上述數字為一次性現象,接下來連續兩次非農公佈數字分別為15萬和19.9萬,總體上符合預期,再加上通膨穩步下行,美國利率見頂的看法不斷強化。

資料來源:美國勞工部

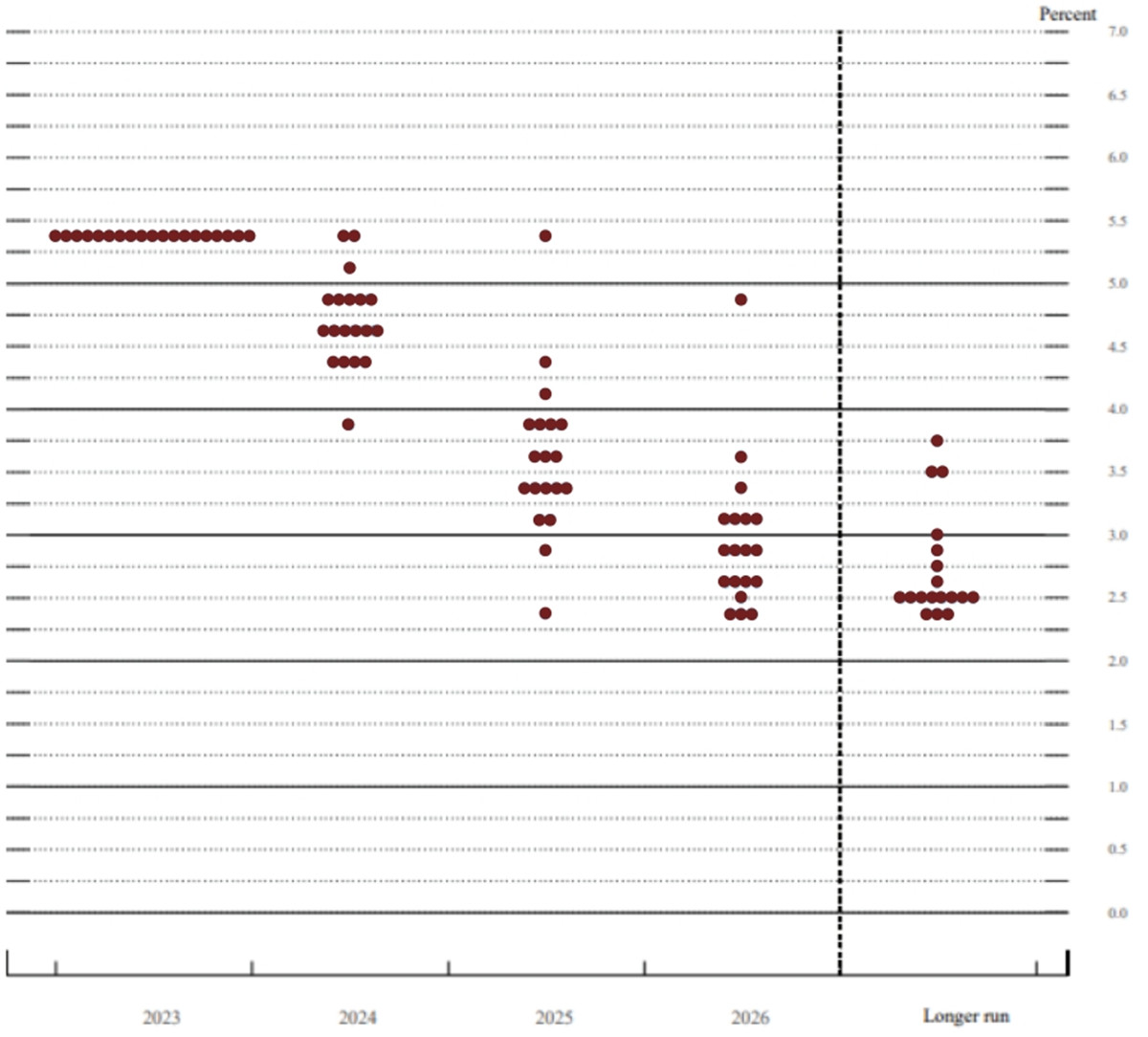

聯準會在最新利率決議上表示,相信利率水準已經見頂。點陣圖顯示,決策者估計明年會降息三次,合計75個基點。

來源:聯準會

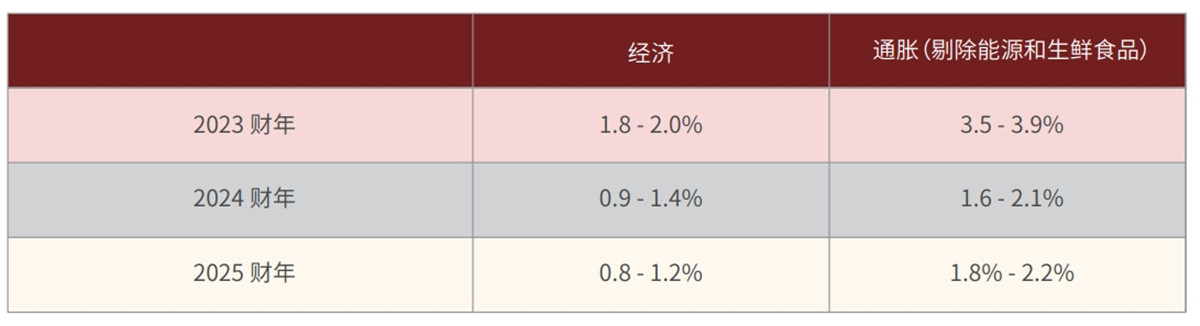

其他已開發經濟體和美國的情況大致一致,經濟和通膨在高利率的抑製作用下雙雙失速,對於是否繼續升息的關注目前轉為明年何時開啟降息腳步。

唯一的例外是日本,由於過去2年內日本央行堅持超寬鬆貨幣政策,導致日圓過度貶值以及物價壓力難以緩解。在連續放鬆殖利率曲線控制後,預計日本明年會告別負利率時代。

由於目前的通膨水準普遍離2%目標還有相當明顯的距離,明年一季度央行就進行降息的可能性較小,這麼做的風險是造成物價再加速。

具體來看,加拿大和瑞士的物價調控最有力,加拿大核心消費者物價指數連續2個月降至3%以下,瑞士核心通膨11月更是降至1.4%,遠低於其他已開發經濟體。

即便如此,市場預計加拿大明年要等到4月才會降息。依照基本情境來看,接下來3個月主要貨幣的基準利率水準都會維持在現有水準上,這標誌著本輪緊縮週期徹底結束。

高通膨在走向結束的同時,其基礎推動力——勞動供應短缺沒有得到有效解決,因此新冠疫情對於全球經濟的影響實際上還在持續。

3.經濟壓力沉重

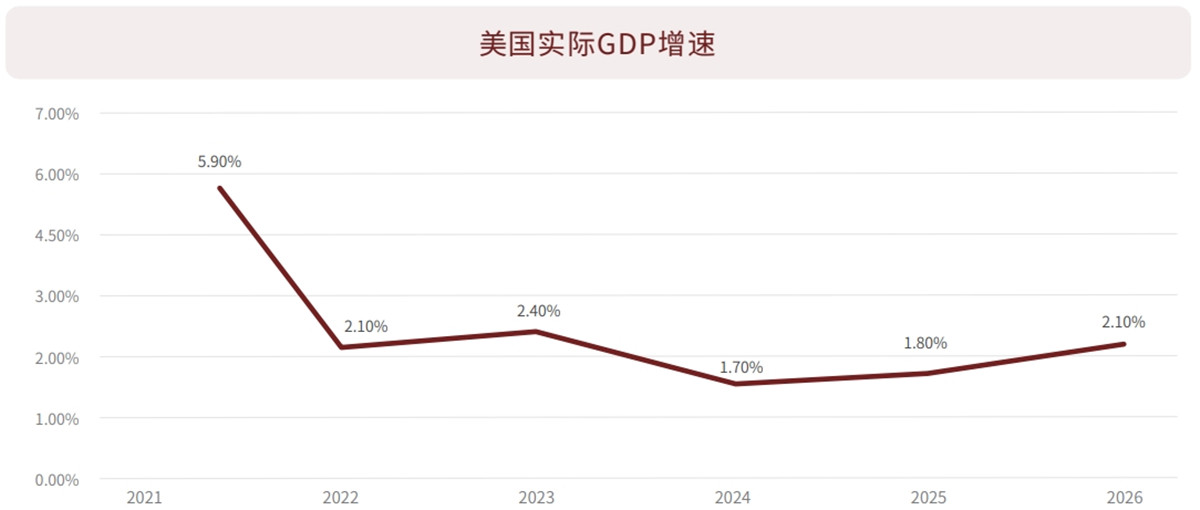

和經濟學家去年的悲觀形成對比,美國經濟2023年在利率不斷上升的環境下展現強大韌性。根據費城聯邦儲備銀行預測,今明兩年的成長速度分別為2.4%和1.7%。

資料來源:聯準會

此模型顯示衰退發生可能性很小,全球第一大經濟體預計在2024年成長觸底,隨後恢復在2%左右的長期穩定發展速度。

一方面利率走高對於商業活動形成抑制,另一方面全球經濟最大成長引擎中國在解除清零封鎖後復甦力度不如預期,對於國際貿易形成拖累。

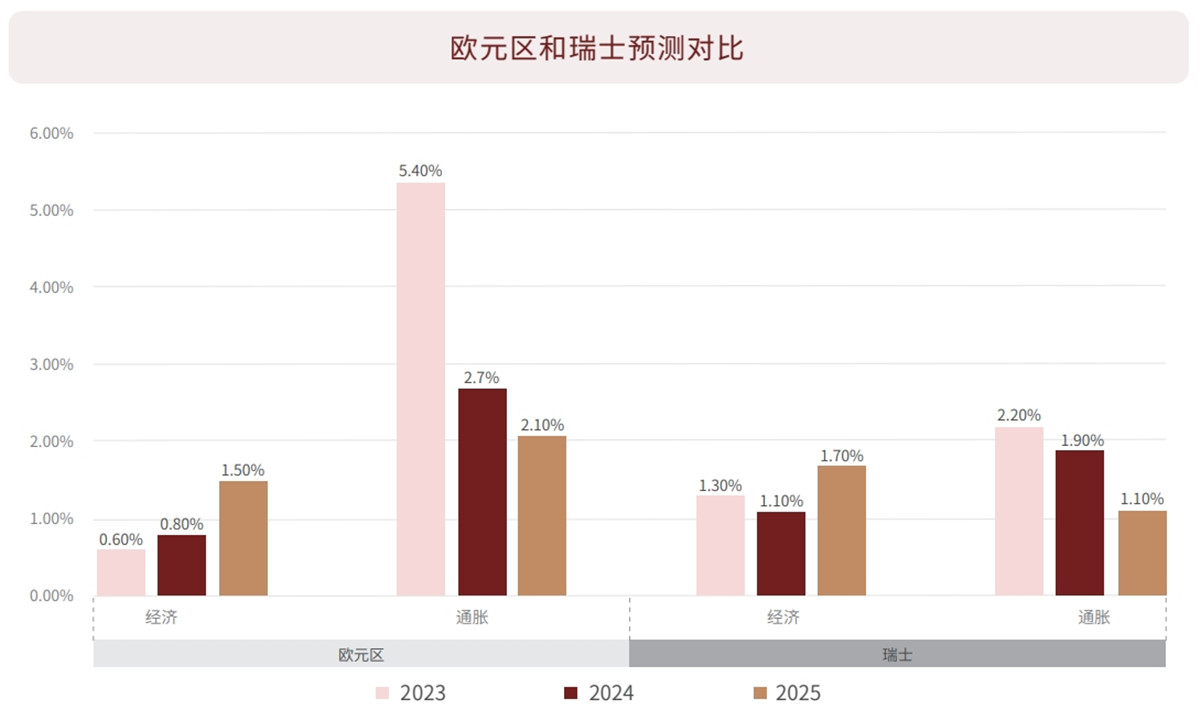

彭博調查顯示,預計歐元區本季會陷入疫情後的首次技術性衰退,第三季較上季萎縮0.1%後,第四季可能持續萎縮0.1%。

歐洲統計局認為,最近經濟低迷源自於庫存變化,不過工業生產狀況暴露長期問題。歐元區11月製造業採購經理人指數為44.2,連續17個月在枯榮線下方。

經合組織認為,全球GDP明年的成長率為2.7%,比今年的2.9%進一步放緩,且風險偏向下行,全球地緣政治摩擦、貿易前景不明朗和貨幣緊縮效應都是潛在破壞因素。

此外,已開發經濟體應該能實現軟著陸,然而對此無法100%確定,考慮到對銀行業融資的依賴性更強,利率壓力下歐洲經濟表現會繼續落後於美國。

利率維持在高點為許多國家的財政前景帶來挑戰。根據世界銀行,償債成本激增讓貧窮國家面臨嚴重危機,所有新興國家的外部債務支出去年增加4,435億美元。

在過去3年內,有10個新興國家捲入了18起主權債務違約,高於先前20年的總和,大約有60%的低收入國家已經或很有可能面臨債務困境。

4、外匯展望

歐洲

俄羅斯和烏克蘭戰爭持續時間接近2年,對歐洲經濟形成多重衝擊。首先歐盟需要繼續撥款來支持烏克蘭,其計畫未來四年向烏克蘭提供500億歐元,在經濟可能陷入衰退的背景下,進一步加重成員國的財政負擔。

資料來源:英為財情

8月,澳洲天然氣工廠罷工,使得歐洲天然氣價格全線飆漲。歐洲為這個冬季儲備了足夠的天然氣,從澳洲進口的天然氣比例也很低,因此發生該現象充分反映了對供應問題的擔憂情緒。

在此背景下,今年美國和歐盟的經濟發展差距拉大很有可能會延續,再加上美國的利率水準比歐元區高出100個基點左右,因此歐元兌美元的反彈不具備穩健基礎。

先前我們的報告提到過,英國在主要經濟體中的物價危機最嚴重,很大程度上要歸因於英國脫歐造成的人員和物資流動障礙上升,資本流動也同樣受到影響。

聯合國數據顯示,過去2年內海外對英國投資出現滑坡,2021年外國直接投資流入為負,2022年流入為141億美元,低於疫情前三年平均的20%。

倫敦政經學院認為,「護照」特權在脫歐後受限會導致英國金融業活動大幅減少。作為該國的支柱產業,金融是其吸引外國直接投資的最大目的領域之一。

脫歐對英國的影響一樣會是長期性的,英國定於明年進行大選,保守黨和工黨都已經排除了重返歐盟的可能性,圍繞雙方貿易協議仍存在諸多不確定性。

市場消化的明年英國降息幅度明顯低於歐元區和美國,明年第一季估計英鎊兌美元可望保持穩健,然而基本面偏於延續長期下行趨勢。

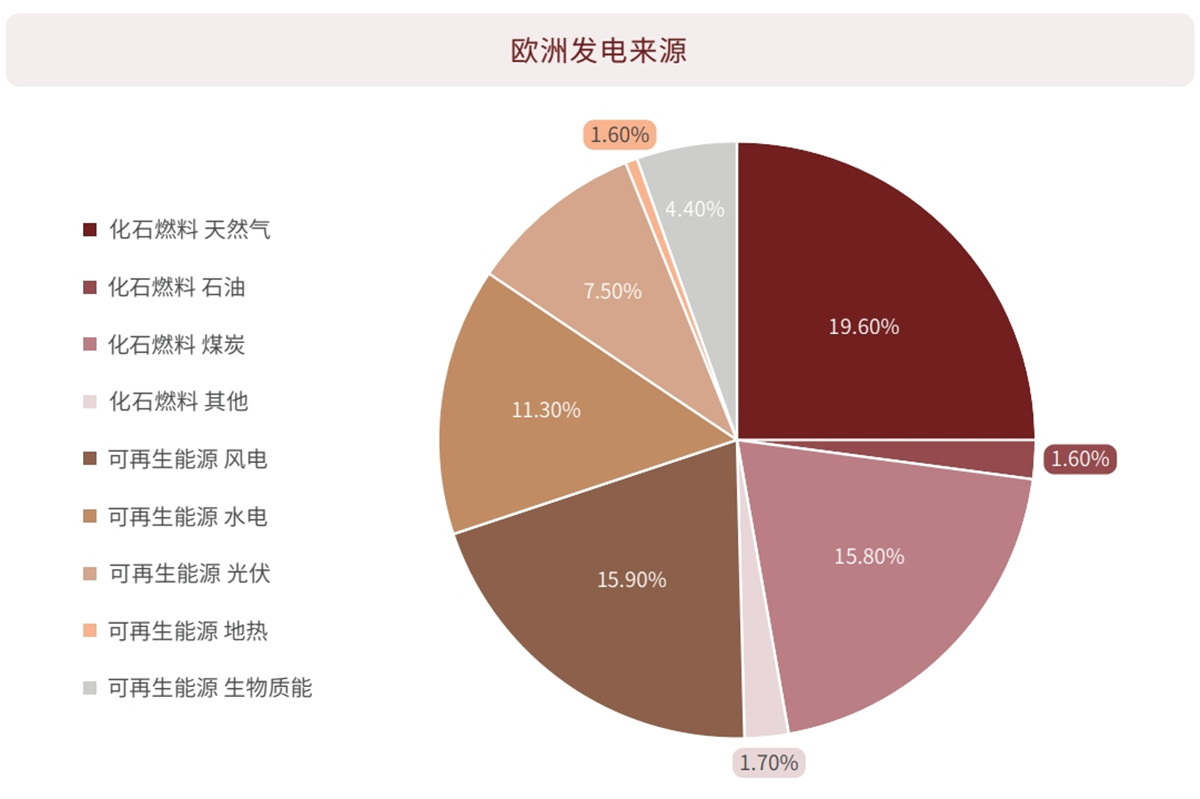

和其他兩大歐洲經濟體相比,瑞士發展狀況更為理想,通膨從第三季開始就維持在2%下方,衰退風險看起來也更低。

資料來源:歐盟統計局

瑞士的風電和核電可以基本滿足國內電力需求,歐盟電力有近40%來自化石燃料,大量依賴對外進口,因此對俄羅斯制裁對瑞士的打擊程度有限。

儘管如此,隨著全球央行明年轉向寬鬆策的前景越來越清晰,避險情緒有望受到抑制,瑞郎接下來很難複製今年的強勢表現。

資料來源:歐洲央行,瑞士央行

亞太

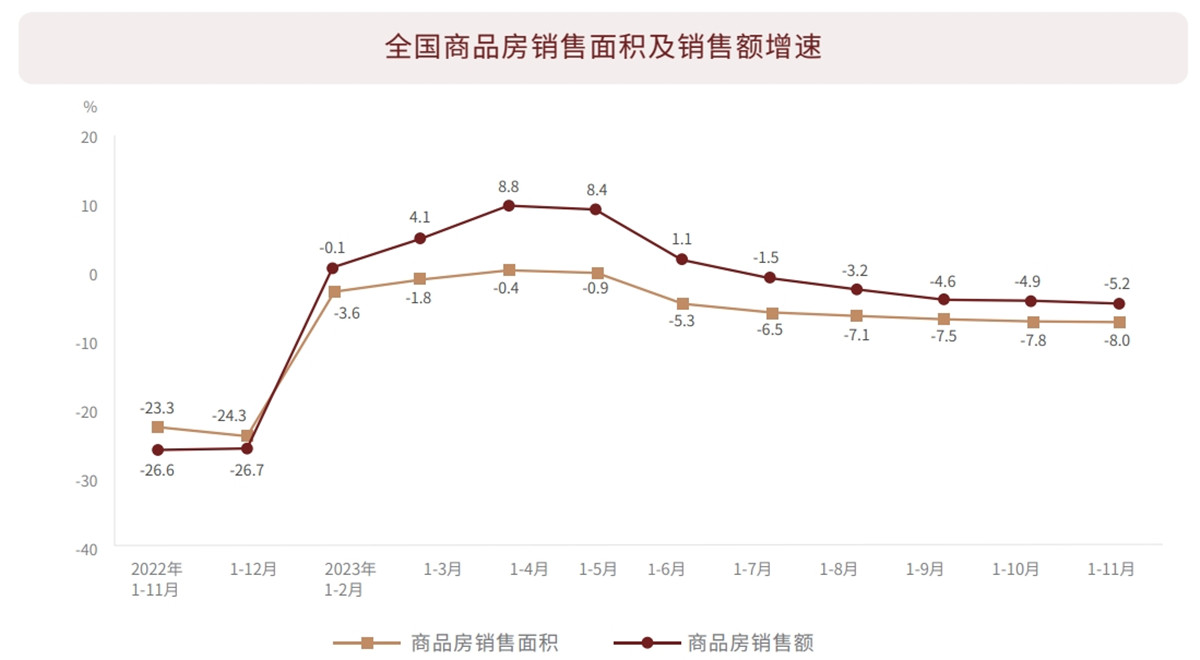

中國2023年一共實施了兩次降息降準,並推出其他一系列經濟刺激措施。大多數分析師認為今年中國GDP能夠達到5%的政府目標,世界銀行預測的明年成長率為4.5%。

投資減速是近年來中國整體成長放緩的關鍵因素之一,未來需要更強勁的消費來驅動發展。房地產市場低迷、債務水準過高和老化帶是面臨的主要挑戰。

穆迪在12月將中國信用評等展望從穩定下調至負面,強調了對房地產的擔憂。不過整體來看,中國有能力透過國有化等手段來遏止房價波動對金融體系穩定性的傷害。

來源:中國國家統計局

鐵礦石價格在2021年觸頂,從每噸200美元上方一度跌至2022年不到100美元,隨後探底回升,今年以來漲幅逾10%。根據Mysteel預測,鐵礦石價格在明年上半年可能觸及每噸150美元,高於目前交易價格135美元附近。

中國上半年粗鋼表觀消費量較去年同期下滑1.9%,船舶、汽車、家電、新能源用鋼等一定程度上抵銷了建築業低迷需求;2023財年印度粗鋼消費年增12.7%,經濟快速成長帶動汽車和基建等領域的用鋼量。

資料來源:英為財情

日本方面,在通膨刺激下,企業獲利和商業景氣有所改善,固定投資呈現溫和成長趨勢,雖然海外經濟復甦步伐放緩帶來出口壓力,但不足以抵銷復甦動能。

資料來源:日本央行

在上個季度的報告中我們指出,在政策正常化預期的驅動下,日圓屬性預計會逐漸從避險貨幣轉向更偏好風險。

從歐元區和瑞士退出負利率後的情況看,經濟完全可以承受利率上升的新常態。由於日圓實際匯率遠低於公允價值,開啟緊縮週期理論上存在較大上行空間。

另一方面,日本撤出量化寬鬆對於國內通膨會產生多少抑製作用存在較大的不確定性,再加上明年出口需求承壓,決策者可能趨於非常保守的緊縮腳步,抑制日圓反彈過快。

北美洲

日本公債殖利率潛在上升會造成大量資金回流,對美國公債構成潛在風險。截止10月,日本是美國公債最大持有方,規模約1.1兆美元。

日本財政部數據顯示,在4月到9月之間,人壽保險公司淨賣出18億美元的外國國債,延續了先前6個月的大規模拋售趨勢。中國連續第七個月減倉,總持股規模降至7,696億美元,續創2009年以來新低。

資料來源:美國財政部

彭博在10月底的調查顯示,多數市場人士認為10年日本公債殖利率最快在明年上半年觸及1%。除去該因素,美國財政結構性問題也是美債的潛在隱憂。

11月穆迪把美國主權評等展望從穩定下調至負面,理由是美國的償債能力會持續大幅減弱,直到觸及遠低於其他高評等主權國家的水準。

在三大評等機構中,惠譽和標普已經先後取消了美國的最高信用評等。美國政府債務目前為33.5兆美元,2023財年聯邦政府財政赤字達近1.7兆美元,比上一財年增加23%。

美國國債在供需兩側擠壓以及通膨黏滯的阻力下難以出現可觀的反彈行情,意味著美元失去一大利好支撐。

儘管如此,短期內美國爆發財政危機的可能性微弱。接下來美國GDP成長繼續領先主要經濟體的前景有助於美元站在90-100高點附近。

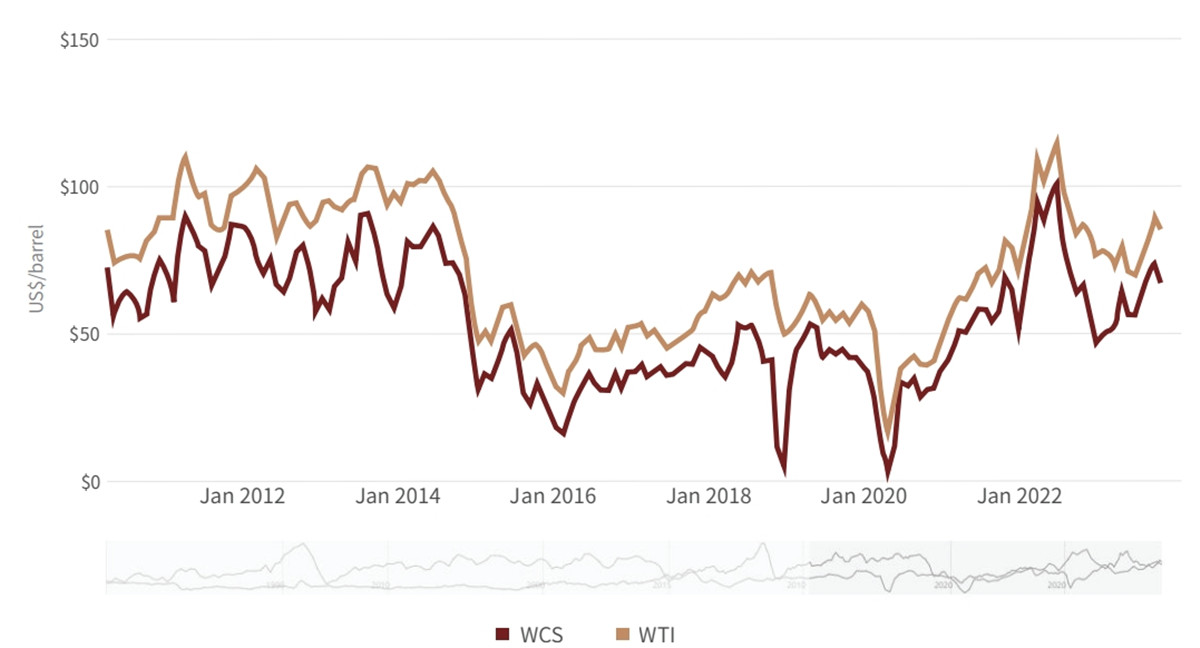

同樣依賴大宗商品出口的加拿大和澳洲相比情況不太樂觀,第三季GDP較上季萎縮0.3%,隨著美國經濟轉向較溫和的成長,加拿大第四季可能陷入技術性衰退。

從出口產品來看,原油定價權主要掌握在OPEC+手中,加拿大屬於價格接受者,而鐵礦石的定價權基本上由澳洲控制。

供應方面,美國原油產量今年創歷史新高,加拿大、巴西和委內瑞拉的產量也穩定上升,抵銷了沙烏地阿拉伯和俄羅斯等國的減產努力。

來源:阿爾伯塔能源管理局

需求方面,中國解除疫情封鎖後的旅遊報復性反彈或許進入降溫階段,使得交通燃料消耗承壓,全球積極減排也在加速化石燃料替代品的推廣。

高盛預計明年布蘭特原油均價為70-90美元,美國能源資訊署預測的均價為83美元,目前交易價格在79美元附近。

商業投資不足是加拿大的最大阻力,政府未能抓住多年來全球低利率環境來刺激企業支出,生產力低落問題無法改善。根據經合組織,加拿大生產力落後於除日本以外的其餘所有G7國家。

由於加拿大經濟和通膨數據都落後於美國,美國和加拿大國債之間的息差不太可能有效收窄,除非戰爭情況惡化刺激油價,加元看起來明年早期表現會偏弱。