发布日期: 2026年01月29日

截至2026年1月23日当周,根据美国能源信息署(EIA)发布的报告,美国原油及相关产品库存数据如下。

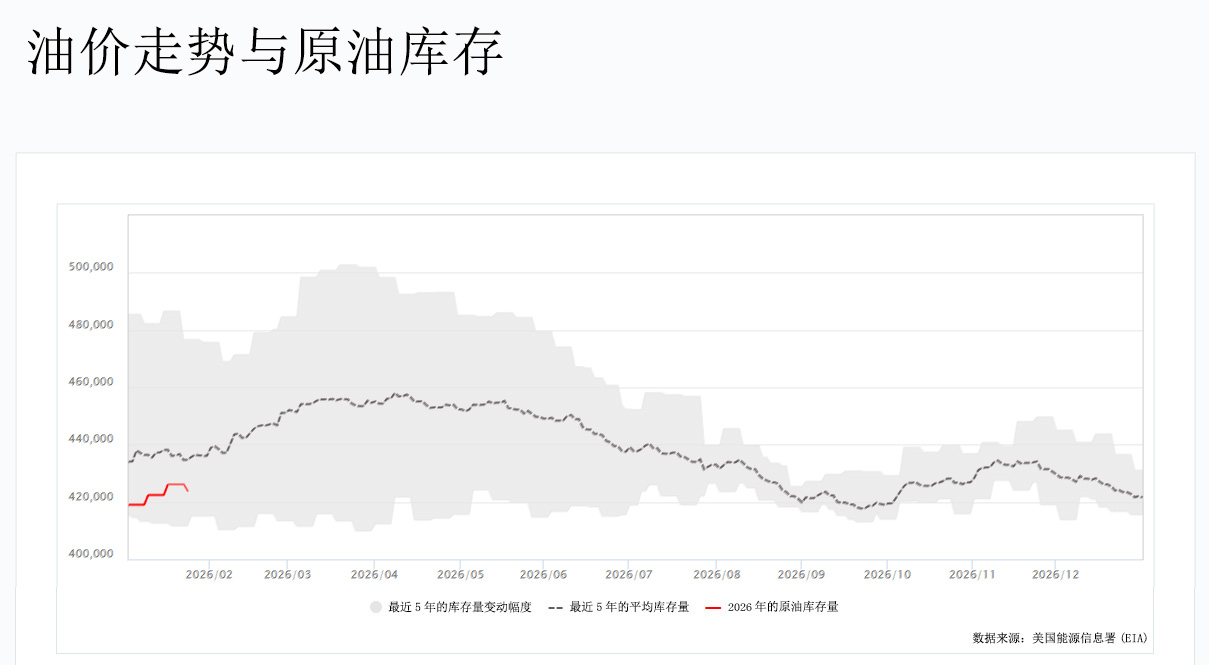

原油库存

总库存(商业原油库存):库存为4.238亿桶,较前一周减少229.5万桶。这一降幅部分扭转了前一周增加360万桶的趋势,目前库存水平比五年同期平均水平低约3%。

战略石油储备:较前一周增加51.5万桶,库存为4.15亿桶。这是SPR连续多周保持增长态势,目前库存水平比2025年同期增加约5.1%,当时库存为3.946亿桶。

俄克拉荷马州库欣原油库存:较前一周减少27.8万桶,前值为增加147.8万桶,使得该地区库存总量降至约2,060万桶。

成品油库存

汽油库存:增加22.3万桶,远低于市场预期的100.9万桶,也大幅低于前一周的597.7万桶增幅。当前汽油库存总量约为2.57亿桶,比五年同期平均水平高出约5%。

精炼油库存:库存为1.329亿桶,较前一周增加32.9万桶。这一增幅超出市场预期减少58万桶,呈现波动回升态势。

产量与利用率

原油产量:当周为1,369.6万桶/日,较前一周减少3.6万桶/日,前值为1,373.2万桶/日,四周平均供应量为2,027.1万桶/日。

炼油厂利用率:利用率为90.9%,较前一周的93.3%下降2.4个百分点。这是美国炼厂利用率连续第三周出现下降,此前两周分别为95.3%和93.3%。

原油进出口

原油进口:较前一周大幅减少170.6万桶/日,前值为减少2.7万桶/日,进口总量降至约525.7万桶/日。

原油出口:较前一周大幅增加90.1万桶/日,创下自2025年8月以来的最大单周增幅,远超前一周的-61.8万桶降幅,使得出口总量升至约520.7万桶/日。

| 公布时间 | 公布值 | 预测值 | 前值 | 多空影响 |

| 2026年1月28日 | -229.5 | 184.8 | 360.2 | 利多金银原油加元 |

| 2026年1月23日 | 360.2 | 113.1 | 339.1 | 利空金银原油加元 |

| 2026年1月14日 | 339.1 | -170.2 | -383.2 | 利空金银原油加元 |

| 2026年1月7日 | -383.2 | 44.7 | -193.4 | 利多金银原油加元 |

| 2025年12月31日 | -193.4 | -86.7 | 40.5 | 利多金银原油加元 |

| 2025年12月30日 | 40.5 | -243.2 | -127.4 | 利空金银原油加元 |

| 2025年12月17日 | -127.4 | -106.6 | -181.2 | 利多金银原油加元 |

注:不同统计口径或数据修订可能导致细微偏差,建议以美国能源信息署官方最终数据为准。

对油价的影响

本周库存报告整体呈偏利好格局。商业原油库存超预期下降229.5万桶,扭转此前累库趋势,且库欣地区库存同步减少,缓解交割地供应压力,终端消费需求韧性仍在。但炼厂利用率连续第三周下滑至90.9%,叠加产量小幅回落,暗示加工需求季节性走软,可能削弱短期原油需求。进出口数据显示进口骤降而出口激增,净进口大幅收缩,这种贸易流变化或反映短期物流调整而非结构性需求改善。综合来看,商业库存去化叠加SPR持续补库,对油价形成温和支撑,但炼厂开工率下滑和季节性因素可能限制上行空间。

对加元的影响

加拿大作为美国主要原油供应国,本周美原油进口量骤降170.6万桶/日至525.7万桶/日,创近期新低,对加元构成短期压力。进口下滑或暗示美国对加拿大重油需求季节性减弱,亦或反映加方供应端约束。但美原油出口激增90.1万桶/日至520.7万桶/日,若美轻质原油出口竞争力提升,可能间接支撑加拿大重油相对价差,对加元负面影响或有限。短期加元可能因贸易数据波动而走弱,但若全球油价获库存数据支撑,商品货币属性将为加元提供底部支撑。

对能源股的影响

本周数据对能源板块呈结构性分化:

上游勘探生产企业受益于商业库存去化和油价企稳预期,叠加SPR持续补库反映的战略储备需求,板块情绪有望改善,但需关注产量小幅回落是否暗示页岩油增长动能放缓。

炼油企业面临利润率压力。炼厂利用率连续三周下滑,而精炼油库存意外增加,若裂解价差持续压缩,炼化板块盈利预期可能下调。

油服与管道企业需关注进出口贸易流剧变。进口骤降与出口激增或反映物流基础设施利用率波动,短期或带来交易性机会,但持续性存疑。

能源供需格局演变

未来原油市场可能呈现供需双弱格局。商业库存的持续去化若与战略储备同步增长,将强化中长期供应偏紧预期,但炼厂开工率连续下滑及成品油库存波动,反映终端消费动能可能放缓。进出口贸易流的剧烈调整或预示全球供应链重构加速,美国净出口能力的提升可能逐步改变区域平衡。

产业结构调整压力

能源产业链各环节将面临分化。上游生产商在战略储备需求的支撑下有望维持稳定,但产量波动可能反映资本开支谨慎趋势。炼化板块因利用率走低和成品油库存压力,盈利能力或受挤压,转型高效产能的需求迫切。基础设施运营商需适应贸易流变化,跨境物流与仓储设施的投资方向可能调整。

地缘与贸易流向重塑

原油贸易格局或迎来结构性转变。美国进口收缩与出口扩张若形成趋势,将影响传统供应国的市场份额,并可能推动全球定价权重分配。加拿大等依赖对美出口的经济体需拓展多元市场,以应对贸易流波动风险。战略储备的持续补充可能成为主要消费国的共同政策方向,进一步影响长期供需关系。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。