发布日期: 2026年01月23日

截至2026年1月16日当周,根据美国能源信息署(EIA)发布的报告,美国原油及相关产品库存数据如下。

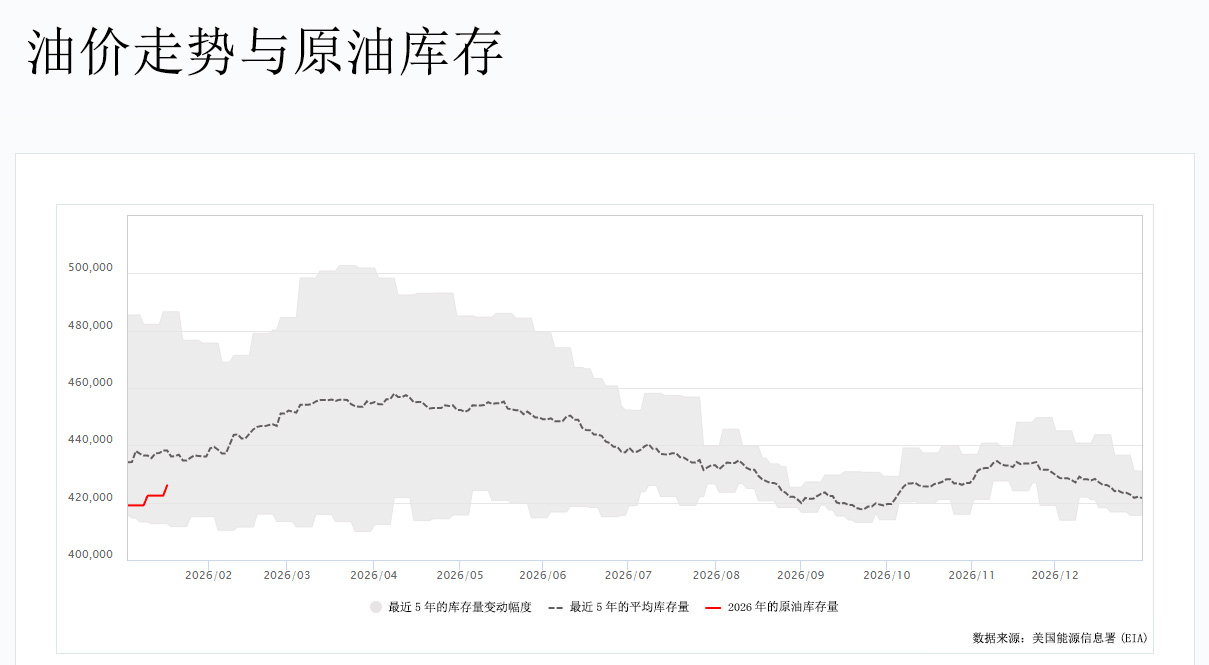

原油库存

总库存(商业原油库存):攀升至约4.26亿桶,与前一周相比大幅增加了360.2万桶,远高于市场预期的113.1万桶增幅 。

战略石油储备:增加80.6万桶,为连续第二周回升,且增幅较前一周的21.4万桶明显扩大,显示政府回补节奏有所加快。

俄克拉荷马州库欣原油库存:较前一周大幅增加147.8万桶,创下自2025年8月以来的最大单周增幅,远超前一周的74.5万桶增量,使得该地区库存总量升至约2,506万桶。

成品油库存

汽油库存:激增597.7万桶,总量升至2.5699亿桶,刷新自2021年2月以来的最高水平,远超市场预期的170万桶增幅 。

精炼油库存:大幅增加334.8万桶,这一增幅不仅远超市场普遍预期的减少16.2万桶,也与前一周小幅下降2.9万桶的趋势形成鲜明对比。

产量与利用率

原油产量:日均产量为1373.2万桶/日,较前一周减少2.1万桶/日 。EIA在2026年1月14日发布的《短期能源展望》中将2026年全年日均产量预测上修至1359万桶/日,2027年预计回落至1325万桶/日 。

炼油厂利用率:下降2.0个百分点,降至93.3%;同期炼厂原油加工量亦减少35.4万桶/日,主要因部分炼厂进入检修季且终端需求疲软。

原油进出口

原油进口:减少2.7万桶/日,总量降至约706.5万桶/日(前一周为709.2万桶/日)。

原油出口:较前一周骤减61.8万桶/日,创近三个月最大单周降幅,显示海外需求阶段性转弱及套利窗口收窄的影响。

| 公布时间 | 公布值 | 预测值 | 前值 | 多空影响 |

| 2026年1月23日 | 360.2 | 113.1 | 339.1 | 利空金银原油加元 |

| 2026年1月14日 | 339.1 | -170.2 | -383.2 | 利空金银原油加元 |

| 2026年1月7日 | -383.2 | 44.7 | -193.4 | 利多金银原油加元 |

| 2025年12月31日 | -193.4 | -86.7 | 40.5 | 利多金银原油加元 |

| 2025年12月30日 | 40.5 | -243.2 | -127.4 | 利空金银原油加元 |

| 2025年12月17日 | -127.4 | -106.6 | -181.2 | 利多金银原油加元 |

| 2025年12月10日 | -181.2 | -231 | 57.4 | 利空金银原油加元 |

注:不同统计口径或数据修订可能导致细微偏差,建议以美国能源信息署官方最终数据为准。

对油价的影响

库存全面超预期累积、出口骤降且炼厂开工下滑,共同强化了“阶段性过剩”叙事。库欣交割地库存单周暴增147万桶,削弱WTI近月合约的稀缺溢价,期货贴水结构或迅速收窄甚至转为升水。汽油创四年高位、精炼油由去库转为大幅累库,表明终端需求疲软已传导至整个产业链,将压制裂解价差并倒逼炼厂进一步降负,形成负向循环。短期内WTI与布伦特或分别下测65美元与68美元支撑位,若后续两周库存继续超预期增加,不排除市场提前交易60美元/桶以下的再平衡预期。

对加元的影响

原油作为加拿大第一大出口商品,其现货月差与加元贸易加权指数相关系数长期高于0.7。油价快速回落将直接压缩加拿大贸易顺差,并削弱外资对加拿大能源项目的FDI意愿。同时,美加利差预期正在反转:美联储因油价下跌带来的通胀回落而保留降息空间,而加拿大央行若因出口收入下降被迫放缓紧缩,则利差收窄将令加元失去关键支撑。技术上看,美元/加元已突破1.3650的200日均线,若油价跌破65美元,汇价或迅速向1.38-1.40区域迈进,对加元构成阶段性贬值压力。

对能源股的影响

库存数据公布后,北美能源股普遍跑输大盘,因市场开始下修2026年自由现金流预期:一方面,油价每下跌5美元,加拿大油砂企业运营现金流平均缩水8-10%;另一方面,炼油端利润被高库存侵蚀,综合油企的下游缓冲能力下降。EIA上修2026年产量预测至1359万桶/日,意味着页岩油公司仍计划两位数增产,若油价持续低于70美元,将触发套期保值比例上升与资本开支削减的“自我制裁”,板块进入“杀估值”阶段。高杠杆的二线页岩油及油砂公司估值或向0.9-1.1倍P/NAV回归,而拥有低成本库存、已锁定80美元以上对冲的上游龙头相对抗跌,资金或从高贝塔品种切换至现金流确定性更强的综合巨头。

短期价格区间:65–70美元成“高压线”

若未来两周商业库存继续以300万桶以上速度累积,WTI近月合约将反复测试65美元心理底。该位置同时对应页岩油2026年套保密集区,生产商逢高抛空将形成“价格围栏”,限制反弹高度;上方70美元处则堆积1月下跌前建立的投机多单,成为空头回补前难以突破的“天花板”。预计月内大部分时段价格在此5美元狭幅内震荡,等待库存拐点或地缘新变量。

裂解价差围栏:汽油利润被“锁喉”

汽油库存刷新四年高位后,RBOB–WTI裂解价差已跌破12美元/桶,进入近五年10%分位区间。炼厂春季检修季仅剩4–6周窗口,若需求端无超预期复苏,价差将被高库存“围栏”在8–12美元之间,难以给出二次开工动力;届时炼厂或延长检修、降低采购,反过来再把原油库存“堵”在上游,形成上下游互为围栏的负反馈。

政策与物流围栏:库欣容量成“硬顶”

库欣可用罐容约2800万桶,当前2506万桶已逼近90%警戒线。历史上当利用率超过92%,现货贴水会陡然放大以迫使过剩油分流至海湾出口。若接下来三周仍每周累库100万桶以上,库欣将在2月底触及罐容上限,届时WTI近远月价差或迅速拉宽至-3~-4美元/桶,成为无法逾越的“物理围栏”。政府回补SPR虽提供额外30–40万桶/日需求,但运输与接收节奏受限,难以即时对冲库欣的“硬顶”压力。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。