发布日期: 2025年09月18日

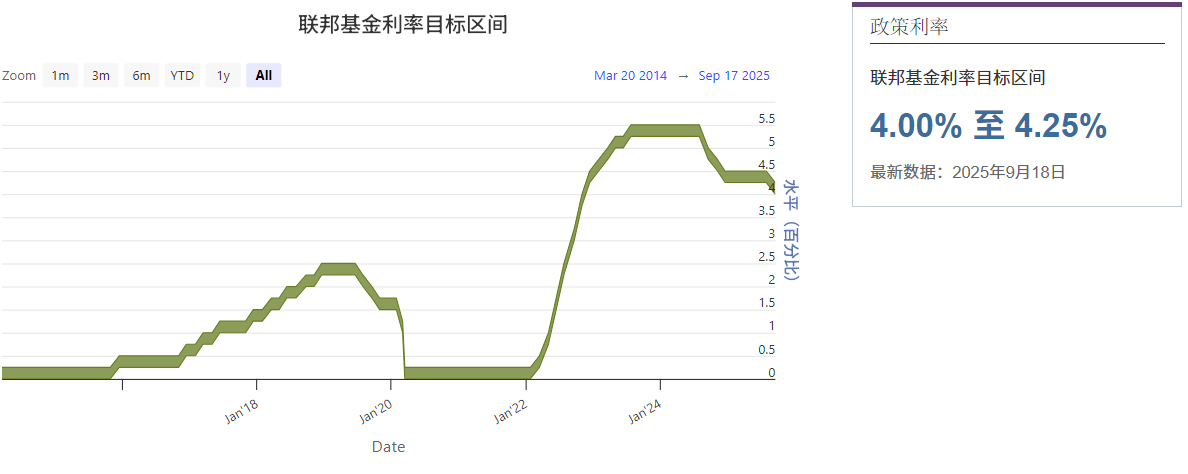

美联储周三(9月17日)宣布将联邦基金利率下调25个基点,这是自2022年以来的首次降息。这一决定不仅对美元汇率产生影响,也直接冲击了美债市场,导致国债收益率出现明显波动。投资者密切关注利率环境和市场风险偏好的变化,以及联准会降息带来的潜在投资机会和资产配置调整空间。

经济放缓压力:近期美国经济数据显示增长放缓,通胀压力有所缓解。

政策意图:降息旨在降低融资成本、刺激投资和消费。

美债市场初步反应:短期国债收益率下降,长期债券出现避险买盘,收益率曲线出现一定程度的陡峭化。

市场逻辑: 降息降低短期利率,直接影响短债价格;同时,投资者对长期经济前景的不确定性增加,可能增加对长期国债的需求。

联准会降息直接影响国债收益率,其基本逻辑如下:

| 国债类型 | 降息影响 | 市场行为 |

| 短期国债 | 收益率下降,价格上升 | 投资者持有或增持短债,锁定利息收益 |

| 中长期国债 | 收益率略下降,价格波动 | 避险需求增加,推动长期债价格上升 |

| TIPS(通胀保值债券) | 利率下降对实际收益影响有限 | 投资者关注通胀预期变化 |

市场实况:

美国10年期国债收益率从4.04%迅速下跌至4.01%以下,随后跌幅进一步扩大,一度跌穿3.99%,创4月以来新低。

两年期美债收益率也短线跳水,从3.54%下探至接近3.46%,显示短期利率对降息消息的敏感反应。

注释:收益率与债券价格呈反向关系,降息往往推高债券价格,降低收益率。

资金成本下降:降息让企业和政府借钱更便宜,也会让投资者买国债的兴趣增加,短期内国债价格涨,收益率就降下来。

避险需求上升:经济增长放慢或者不确定的时候,大家更愿意买长期国债保值,所以长期国债价格涨,收益率曲线可能会变得更陡。

收益率曲线变化:短期债收益率降得快,长期债因为避险需求稳住,整体曲线会调整。投资者可以利用曲线的变化,比如做陡峭化或平坦化交易来找机会。

| 时间 | 美联储政策 | 短债收益率 | 长债收益率 | 投资者行为 |

| 2008金融危机 | 多次降息 | 快速下降 | 长债下降幅度较小 | 增持长期国债避险 |

| 2019降息周期 | 降息三次 | 短期利率下降 | 长期债受避险支撑 | 债券市场活跃,收益率曲线陡峭化 |

| 2025降息 | 首次25bp | 短债收益率下行 | 长债价格上升 | 短债锁定收益,长债避险配置 |

提示:历史数据显示,联准会降息周期通常带动短债价格上升,同时长期债因避险需求价格上涨。

短期策略

可重点关注短期国债ETF或短债基金,锁定利息收益。

利率下降的时候,短期债波动不大,相对比较稳,

长期策略

长期国债适合风险偏好低的投资者,用来避险或者配置投资组合。

还可以利用收益率曲线的变化做交易,把握利率结构带来的机会。

组合建议

在降息的时候,可以适当多买一些国债,让风险和收益更平衡。

平时注意通胀变化,如果感觉物价要涨,可以买点TIPS来抵御通胀影响。

联准会降息直接降低了短期利率,对美债市场形成利好,短债价格上涨,长期债因避险需求受支撑。投资者可根据收益率曲线变化和利率环境调整债券配置,抓住降息带来的交易机会。未来,美债市场仍将受到货币政策、经济数据及全球风险事件的多重影响,投资者需保持灵活配置和风险控制意识。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。