发布日期: 2025年05月15日

更新日期: 2025年07月17日

2025年已经过去近半,美联储2025年降息预测的话题度一直是只升不降。从华尔街投行的策略报告到各大财经媒体的头版头条,“美联储降息”几乎成了投资圈的日常话题。

从美联储的目标来看,他们关注的目标其实只有两个“就业”和“通货膨胀”,在现在美国就业率坚挺且通胀在逐渐回落,马上就要达到合格标准的情况下,美联储是没有动力去提早降息的。

要知道最近一期议息会议,美联储仍然没有降息,这已经是美联储连续三次维持利率不变了,鲍威尔(美国联邦储备委员会主席)也是明确表示现在关税带来的不确定性非常大,要等到这种不确定性消除后,了解关税到底能够带来多少通胀,才会考虑开始降息。

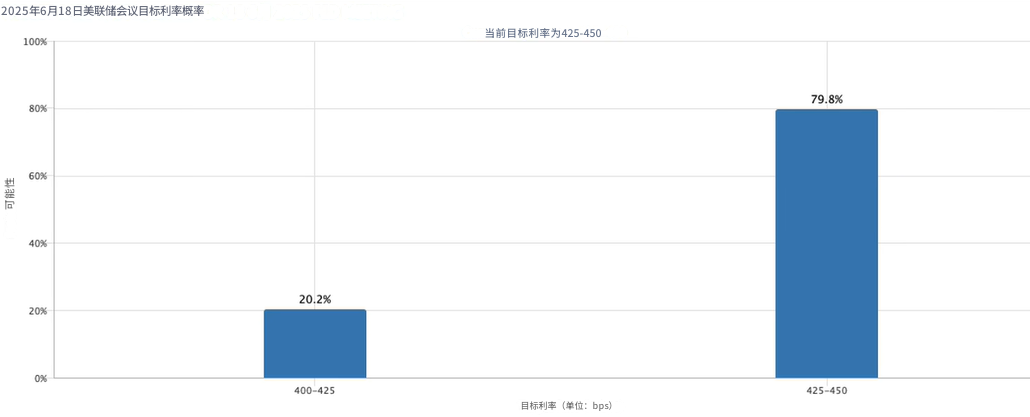

这也就表示,如果关税持续变化的话,鲍威尔是不会考虑开始降息的。其实在近期议息会议前,市场就预测利率大概是会维持不变的,不过这次会议开完后,市场调低了下一次议息会议降息的可能性,由55%降到了20%。

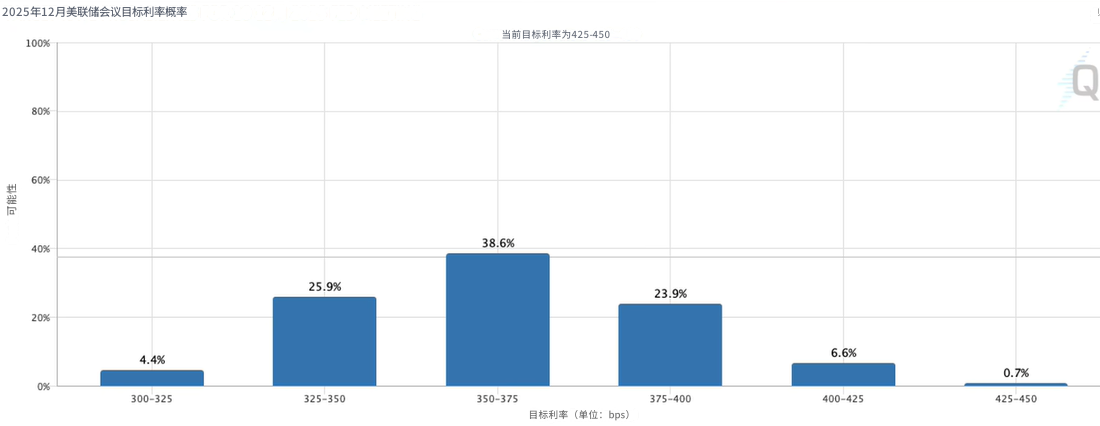

虽然对于6月降息的概率调低了,但是市场对于全年降息的预测仍然是降息3次。预计年末的利率能够达到3.5-3.75的区间。

根据CME FedWatch工具,交易员预期:

•首次降息概率集中在9月会议(约70%)

•年内降息幅度预计为50-75个基点(2-3次降息)

•若通胀更快下行,不排除12月前再追加一次降息

投资者接下来该如何布局?

不要抢跑,等待明确信号再动手。目前市场高度押注9月降息,但现在就重仓高弹性资产,容易踩中“买预期、卖事实”的节奏。建议密切关注通胀和就业数据,尤其是核心PCE和失业率,等待数据出现明显拐点后再加码更稳妥。

提前关注受益资产,低位慢建仓。虽然不建议抢跑,但部分利率敏感资产可开始分批建仓,比如美债ETF对利率下行反应灵敏,具备“先卡位、后兑现”的特点。

| 资产类别 | 配置比例 | 核心逻辑 |

| 美国大型科技股 | 30% | 利率敏感,政策转向后弹性大 |

| 长期美债ETF(如TLT等) | 20% | 提前受益降息预期,具备配置价值 |

| REITs / 房地产ETF | 10%–15% | 降息后融资成本下降,租金估值有修复空间 |

| 标普500指数ETF | 25% | 核心配置、分散风险 |

| 黄金或现金类资产 | 10%–15% | 提高流动性、增强防御性 |

未来有两种情况美联储大概率会开始降息。第一个就是关税的不确定性下降,确定性一高,美联储就可以开始慢慢调整自己的货币政策;第二个就是美国的就业开始恶化,如果就业恶化,即使关税仍然有不确定性,相信美联储也会提前开始降息来帮助就业。

总的来说,美联储在2025年的政策空间正在打开,但降息并非万灵药。投资者的关注重点,应转向政策节奏与经济动能之间的配合。盲目乐观不可取,理性、分批、均衡的策略才是胜率更高的选择。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。