发布日期: 2023年03月01日

更新日期: 2024年08月27日

北京时间7月28日凌晨2点,美联储如期发布最新利率决议。与市场预期一致,本次会议继续加息75个基点,将联邦基金利率区间上调至2.25%-2.5%,并将延续此前既定的缩表进程。

美国《外交政策》杂志网站7月28日报道称,为应对通货膨胀,美联储连续两次加息75个基点。此举意在让美国回归正轨,却也让全世界产生了连锁反应。

国际货币基金组织(IMF)在7月26日发布的最新一期《世界经济展望报告》中评估了发达经济体加息对新兴市场和发展中经济体的影响。“借贷成本增加、信贷流动性下降、美元走强、经济增长放缓,将让更多国家陷入困境。”

斯里兰卡、孟加拉国等国家已经深受其害。美国智库全球发展中心高级研究员利利亚娜·罗哈斯·苏亚雷斯在接受《外交政策》采访时表示,其他国家很可能会成为下一个受害者,阿根廷、萨尔瓦多、埃及、突尼斯和土耳其已经出现示警信号。

美国消费者新闻与商业频道(CNBC)分析指出,美联储激进加息将从三个方面重创全球经济:

一是引发全球衰退。

著名经济学家肯尼斯·罗格夫今年早些时候分析指出,美国的衰退,特别是反复加息引发的衰退,将抑制全球进口需求,并对金融市场造成严重破坏。

二是引发其他国家央行的连锁反应。

荷兰国际集团宏观研究部负责人卡斯滕·布热斯基表示,预计美联储的激进加息将对欧洲决策者产生影响,“这显然意味着,我们可能看到美元走强,欧元走弱……欧元走弱增加通胀压力,这实在令人担忧。”

三是引发利润衰退。

法国兴业银行新兴市场和信贷研究主管居伊·斯蒂尔指出,除了全球经济衰退,投资者还应警惕利润衰退。

美国央行

美联储官员密集放鹰:通胀不降温,加息不能停

上周加息75个基点之后,美联储官员日内密集放“鹰”,淡化该央行货币政策转向的可能性,给市场泼下一盆冷水。

美联储“鹰王”、圣路易斯联储行长布拉德表示,现代央行比20世纪70年代的央行更有公信力,美联储和欧洲央行能够在降低通胀的同时避免出现陷入衰退,实现“相对软着陆”。布拉德表示通胀高企,央行仍需要大幅加息。数据显示,美国6月消费者价格同比上涨9.1%,通胀正以1981年以来的最快速度运行。他说:“我认为二季度通胀比我预期的要高,” “既然发生了这种情况,我认为(加息幅度)将不得不比我之前所说的高一点。”

明尼阿波利斯联储行长Neel Kashkari表示,市场已经过分预期美联储将很快在紧缩道路上退缩。旧金山联储主席戴利接受媒体采访时称,美联储要实现2%的通胀目标 “还有很长的路要走”,必须很好地兑现继续加息的承诺。今年FOMC票委、芝加哥联储主席埃文斯预计,美联储将在9月的会议上决定加息50个基点。

据芝商所利率观察工具(FedWatch Tool)调查,9月加息50个基点的概率为58%,加息75个基点的概率为42%。预计至年底时,联邦基金利率将升至3.25%~3.5%,为2008年初以来的高位。市场预期,如若紧缩措施令美国经济步入衰退,美联储将于明年夏季启动降息周期。

欧洲央行

加息超过1个百分点存疑:

欧洲中央银行7月下旬的货币政策会议将欧元区三大关键利率上调50个基点,以确保欧元区中期通胀率低于2%的目标。这是欧洲央行自2011年以来首次加息。此次加息后,欧元区存款机制利率首次结束自2014年6月以来的负利率。负债较高的国家如意大利、希腊、葡萄牙、西班牙等国的国债利率应声上涨,对这些国家的经济产生立竿见影的收缩效果。

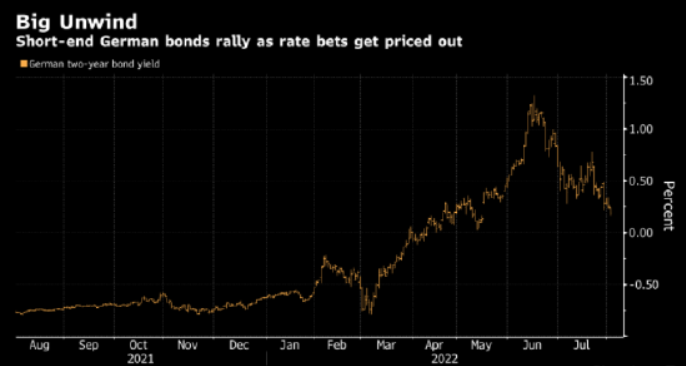

货币市场本周二短暂预示,欧洲央行在加息幅度达到100个基点之前,将被迫停手。相比之下,货币市场直至7月21日,仍在押注总体加息幅度将超过200个基点。欧洲央行上个月加息50个基点,为2011年以来首次加息。

交易员在削减加息预期,因市场担心过度紧缩可能使欧元区陷入衰退。创纪录高的通胀率和俄罗斯能源中断的可能性上升,都可能导致19个成员国组成的欧元区陷入萧条。

对激进加息的信心减弱,在提振欧洲国债。两年期德国国债收益率一度跌至0.17%,为5月16日以来的最低水平。该板块还受益于对避险资产的需求。

英国央行

或加息25基点,加息周期可能放缓:

伦敦政治经济学院副教授詹姆斯·莫里森日前接受新华社记者视频专访时表示,美国联邦储备委员会加息必然对世界经济产生负面影响,这是美元在国际金融体系中的地位给其他经济体及其政策制定者造成的困境之一。

英国国家统计局7月20日发布的数据显示,英国6月消费者价格指数(CPI)同比上涨9.4%,再创40年来新高。英国国家统计局首席经济学家菲茨纳说,燃料和食品价格大涨抬高了通胀水平。受金属和食品价格推动,原材料和制成品出厂价格持续攀升。英国4月CPI同比上涨9%,5月上涨9.1%,接连创下40年来最高纪录。

英国政府将于10月上调能源价格上限,英国央行银行预计CPI同比涨幅届时将超过11%。为抑制高通胀,英国央行6月宣布,将基准利率从1%上调至1.25%。这是2021年12月以来英国央行第五次加息。

万神殿宏观经济公司(PantheonMacroeconomics)英国首席经济学家托姆斯(SamuelToMBS)认为,数据调查网站YouGov对英国5-10年通货膨胀预期的定价在7月份再次下降,从6月份的4.0%下降到3.8%。全年预期也从6.1%降至6.0%。从英国央行6月利率决议以来的数据变化来看,本周加息25个基点的可能性大于50个基点。

澳大利亚央行

加息步伐或将放缓,紧缩大潮背后 “鸽声”响起:

在美联储7月会议引发鹰派政策见顶猜想后,又一家发达国家央行在加息浪潮中奏响了微弱的“鸽声”。

当地时间8月2日,澳大利亚央行连续第三次加息50个基点,将利率上调至1.85%,自5月份以来的累计加息幅度已经达到175个基点,紧缩速度为1990年代以来最快。

接下来澳大利亚央行还将继续加息,澳大利亚央行行长Philip Lowe在一份声明中表示,预计未来几个月将在货币条件正常化的过程中采取进一步措施。

尽管澳大利亚央行再次加息50个基点,但澳元兑美元反而却下挫,跌破0.70关口。而这背后的原因是,澳大利亚央行给自身留出了在经济前景恶化时调整加息路径的空间,政策制定者可能不会按照“预先设定的路径”进行加息,暗示加息的步伐可能会放缓。

这意味着澳大利亚央行给未来政策保留了更多的灵活性。货币政策委员会预计未来几个月将采取进一步措施,使货币政策正常化,但政策并未走上预先设定的路径,未来加息的规模和时间将取决于即将发布的数据。

其实与美国、欧元区和英国等地区相比,大宗商品出口大国澳大利亚的衰退风险仍然相当温和。澳大利亚央行预计2022年澳大利亚GDP将增长3.25%,接下来两年每年增长1.75%。对比来看,此前的预期为2022年增长4.2%,接下来两年每年增长2%。

全球高企的通胀数据让各国央行逐渐失去了耐心,纷纷加快了紧缩的步伐。2022年美联储已经加息了225bp。7月13日,加拿大央行超预期加息100bp,上半年累计加息了225bp;英国央行上半年也加息了100bp… 2022年以来已经有超过60家央行一次加息至少50基点。全球加息潮正在成为这一阶段国际金融市场的主旋律。