При торговле на финансовых рынках важно обращать внимание на соотношение спроса и предложения, поскольку оно определяет формирование цен и функционирование рынка. И первым выбором большинства новичков в отрасли является просмотр различных технических индикаторов и графических моделей в надежде найти торговые сигналы. Но для настоящих профессионалов именно глубина рынка дает представление о поведении рынка и истинной взаимосвязи между спросом и предложением. Давайте более подробно рассмотрим анализ глубины рынка и его применение, чтобы избежать принятия плохих торговых решений на основе поверхностной информации.

Что такое глубина рынка?

Это называется глубиной рынка и выражается количеством ордеров на покупку и продажу и их ценовыми уровнями, отображаемыми на реальных торговых платформах. Это важная концепция на финансовых рынках, описывающая способность рынка поглощать крупномасштабные сделки без существенного изменения цены актива.

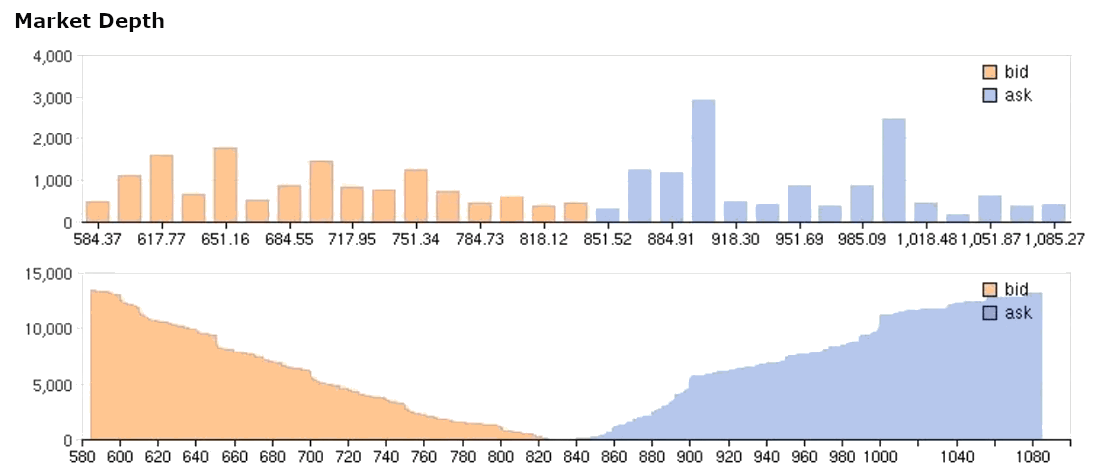

Глубина рынка обычно представлена в виде книги заказов или диаграммы глубины, что позволяет трейдерам получить четкое представление о текущем спросе и предложении на рынке. Эта информация отражает степень, в которой покупатели и продавцы на рынке готовы торговать, по каким ценам и в каких количествах, тем самым отражая ликвидность и стабильность рынка, что делает ее одним из ключевых индикаторов для оценки состояния рынка.

Он включает в себя как глубину покупки, так и глубину продажи. Глубина предложения — это общее количество активов или ценных бумаг, которые покупатели готовы приобрести по заданной рыночной цене, обычно отображаемой как уменьшающаяся цена и увеличивающееся количество. С другой стороны, глубина продажи — это общее количество актива или ценной бумаги, которое все продавцы готовы продать по определенной цене, обычно отображаемой как возрастающая цена и увеличивающееся количество.

Глубина заявок отражает готовность рынка покупать и силу поддержки актива на данном уровне цен. Более глубокая глубина покупки обычно указывает на сильную покупательную способность вблизи цены, которая может сформировать уровень поддержки цены, тогда как меньшая глубина покупки может сформировать некоторое сопротивление росту цен.

Глубина продаж отражает общее количество активов на рынке, готовых продать выше определенной цены, а также готовность продавцов продавать. Более глубокая глубина продажи обычно указывает на сильное давление предложения над ценой, которое может сформировать уровень сопротивления для цены, тогда как меньшая глубина продажи может сформировать некоторую поддержку для падения цены.

Глубина рынка является одним из ключевых показателей, используемых для оценки ликвидности рынка. Он отражает торговую активность рынка и ликвидность актива, показывая цены и количества, по которым покупатели и продавцы готовы торговать на текущем рынке. Когда глубина покупок и продаж в книге ордеров велика, это указывает на то, что рынок очень глубок, т. е. имеется большое количество ордеров на покупку и продажу, готовых к исполнению вблизи текущей цены.

В этом случае рынок способен проводить крупные сделки без существенного влияния на цену актива или ценной бумаги. Таким образом, большая глубина рынка обычно означает, что рынок более ликвиден, транзакционные издержки относительно низки, и трейдерам легче покупать или продавать активы.

Анализируя глубину рынка, трейдеры могут сделать вывод о возможных уровнях поддержки и сопротивления рыночных цен. Например, когда глубина покупки (т. е. количество ордеров на покупку) превышает глубину продажи (т. е. количество ордеров на продажу), это указывает на то, что на рынке больше покупателей, желающих купить актив по текущей цене. цена и относительно меньшее предложение со стороны продавцов. В этом случае глубина покупок может поддержать движение цены вверх, поскольку большая сила покупок на рынке может привлечь на рынок больше покупателей и подтолкнуть цены выше.

Напротив, когда глубина продаж превышает глубину покупок, это означает, что на рынке больше продавцов, готовых продать актив по текущей цене, при этом наблюдается относительная нехватка спроса со стороны покупателей. В этом случае глубина продаж может оказывать понижательное давление, поскольку на рынке наблюдается увеличение продаж, что может привести к падению цен или препятствовать их росту.

Глубина рыночных данных обычно отображается публично в виде книг заказов на покупку и продажу, что повышает прозрачность рынка. Это дает трейдерам более четкое представление о спросе и предложении на рынке, включая конкретные цены и количества, по которым покупатели и продавцы готовы торговать на текущем рынке. Эта информация помогает трейдерам формулировать более точные торговые стратегии, эффективно управлять торговыми рисками и выбирать оптимальное время для входа и выхода из рынка.

Основываясь на глубине рынка, трейдеры могут разрабатывать более точные торговые стратегии. Они анализируют книги ордеров или диаграммы глубины, чтобы оценить количество и объем ордеров на покупку и продажу на разных уровнях цен, выбрать оптимальную цену покупки или продажи, а также более точно оценить ситуацию спроса и предложения на рынке.

Это также помогает трейдерам оптимизировать свои торговые стратегии, гарантируя выбор правильного времени для входа и выхода, а также эффективно управляя объемом сделок, чтобы уменьшить негативное влияние возможных колебаний цен и проскальзываний на сделки. Такой подход не только повышает эффективность исполнения сделок, но и повышает точность торговых решений.

Таким образом, глубина рынка является важным индикатором ликвидности и стабильности финансовых рынков, отражая способность рынка поглощать крупномасштабные транзакции без существенного изменения цен. На практике это помогает инвесторам и трейдерам оценить состояние рынка и стоимость торговли, чтобы они могли принимать более обоснованные торговые решения.

Как оценивается глубина рынка?

В качестве финансового инструмента глубина рынка обычно определяется через книги заказов или графики глубины на торговых платформах. Эти инструменты визуализируют количество ордеров на покупку и продажу на разных уровнях цен, помогая трейдерам точно оценить рыночное предложение и спрос, а также движение цен.

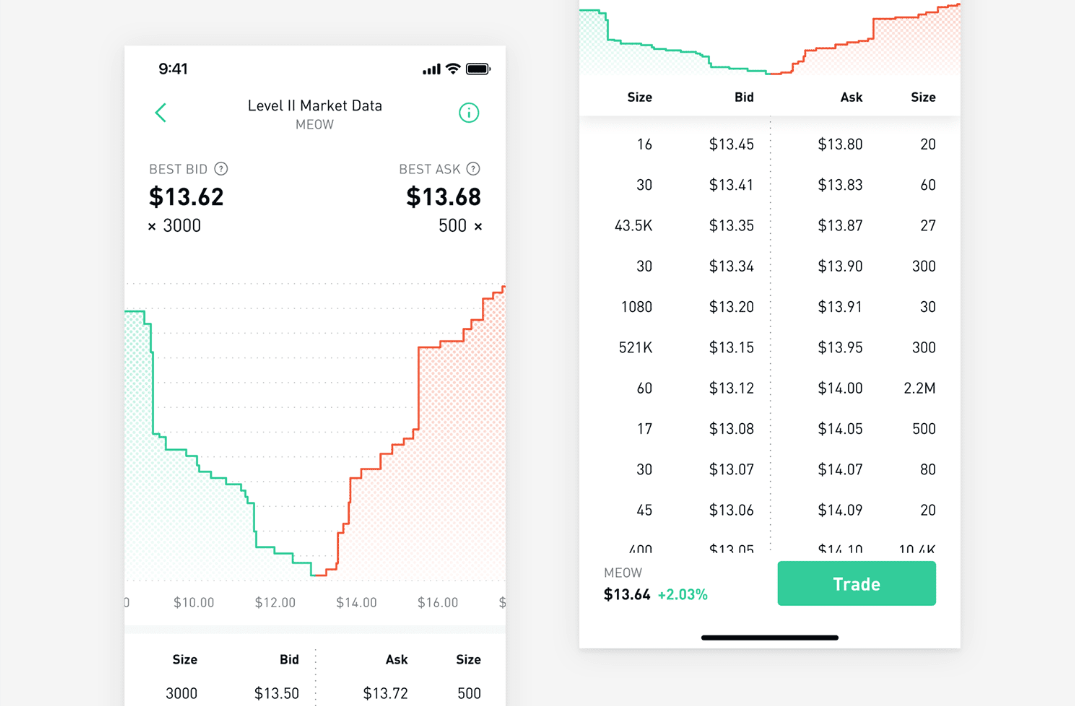

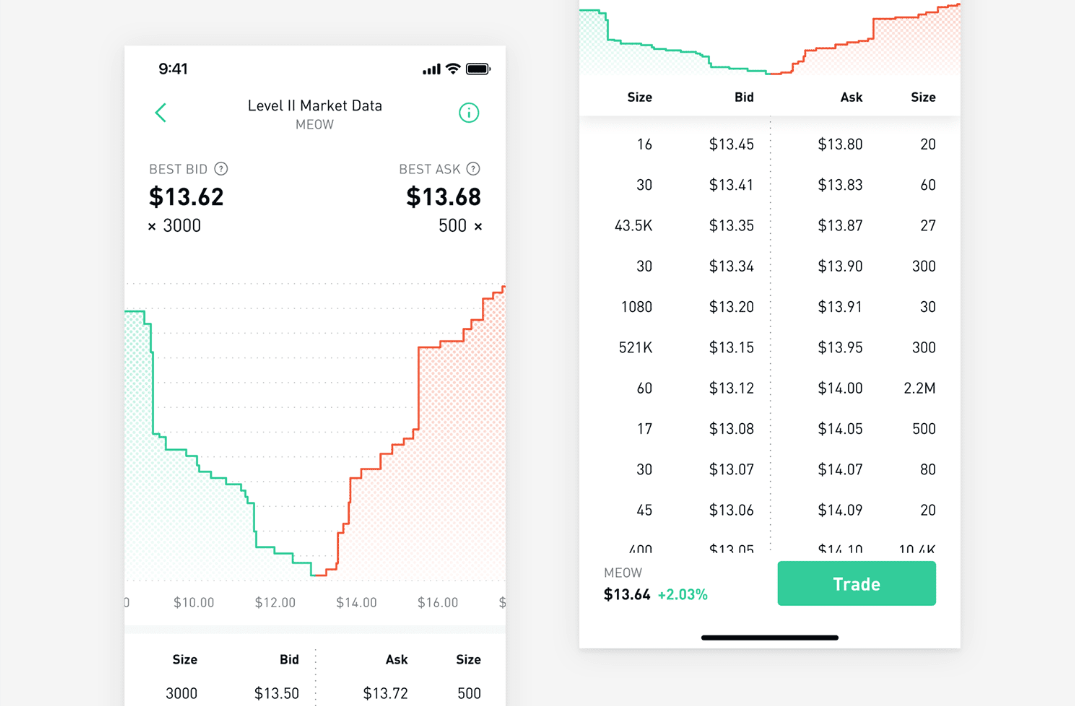

Книга ордеров обычно отображается на торговой платформе в виде таблицы или списка, при этом ордера на покупку с левой стороны расположены от самой высокой к самой низкой цене, а ордера на продажу с правой стороны расположены от самой низкой к самой высокой цене, что помогает трейдерам визуализировать число. заказов на разных уровнях цен и ситуации спроса и предложения на рынке.

Ордера на покупку показывают количество покупок на каждом уровне цен, отражая количество инвесторов или трейдеров на рынке, желающих купить актив или ценную бумагу по разным ценам. Ордера на продажу, с другой стороны, показывают количество продаж на каждом уровне цен, указывая на держателей или трейдеров на рынке, которые готовы продать актив или ценную бумагу по разным ценам.

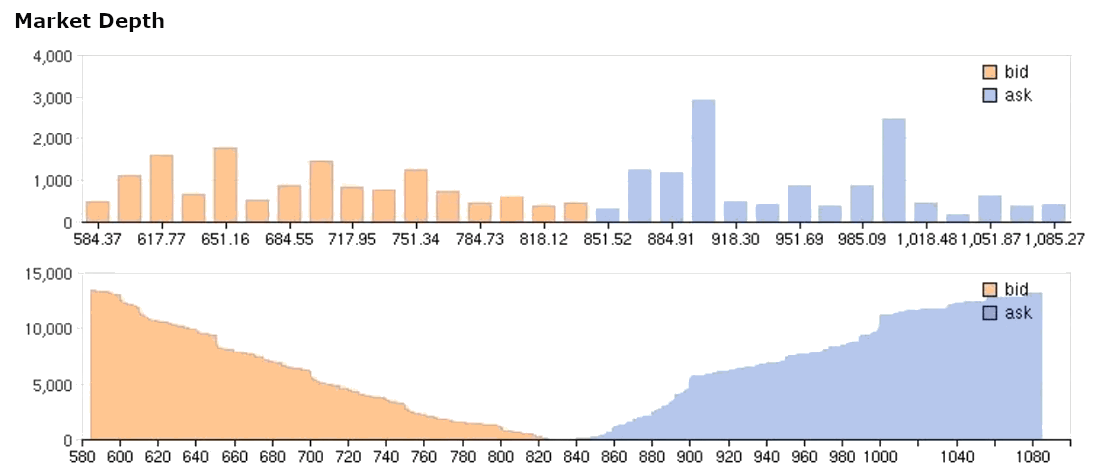

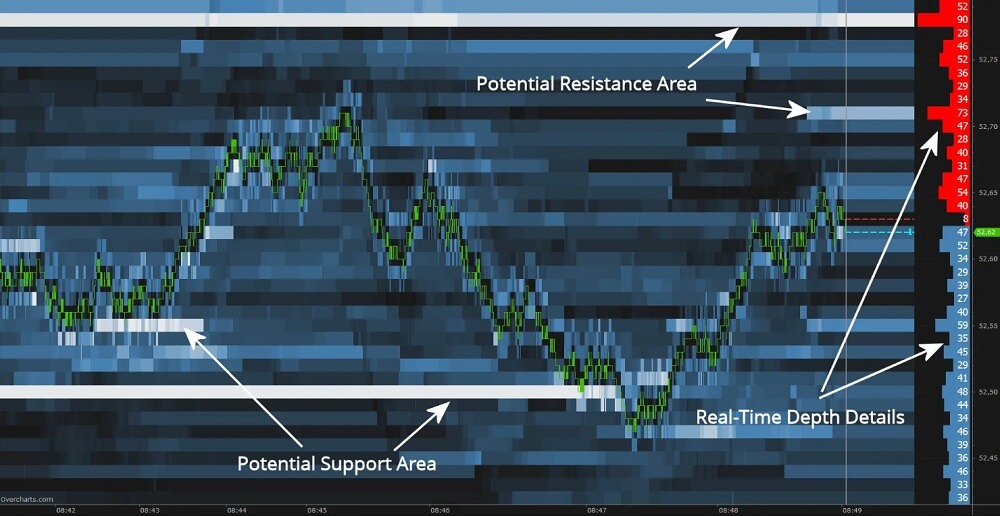

Диаграмма глубины — это инструмент, который отображает подробную рыночную информацию в виде гистограммы или диаграммы с областями. Обычно он делится на верхнюю половину, показывающую глубину продаж, т. е. заказы продавцов, желающих продать активы, и нижнюю половину, показывающую глубину покупки, т. е. заказы покупателей, желающих купить активы. Горизонтальная ось показывает цену, а вертикальная ось — количество ордеров или накопление ордеров.

Различие между разными уровнями цен и объемами заказов посредством использования разных цветов или заштрихованных областей является распространенным способом отображения информации о глубине рынка на диаграммах глубины. На диаграмме глубины каждый уровень цен обычно представлен полосой или областью, где горизонтальная ось представляет цену, а вертикальная ось представляет количество ордеров или накопление ордеров. Чем больше высота бара или области, тем больше количество ордеров или скоплений на этом ценовом уровне.

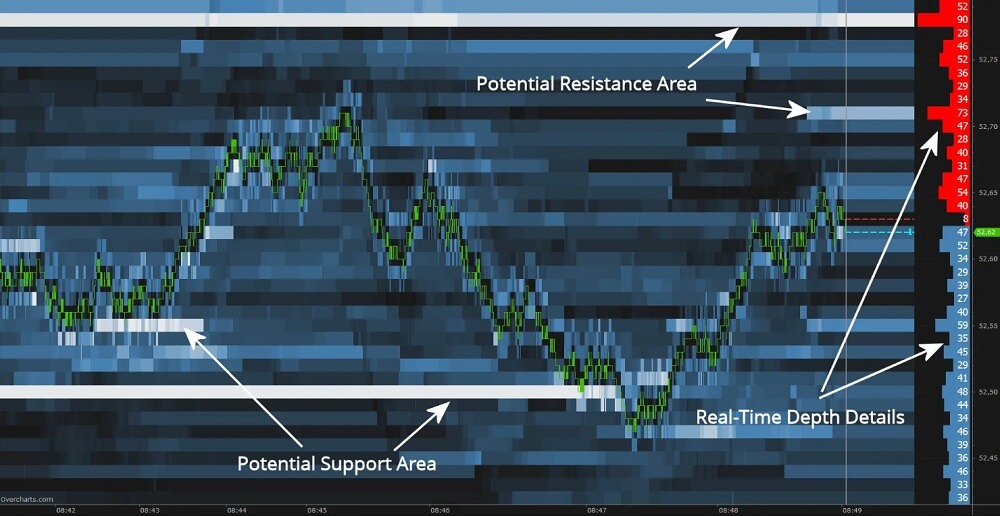

Трейдеры могут анализировать диаграммы глубины, чтобы визуализировать распределение ордеров на покупку и продажу на рынке, особенно в областях, близких к текущей рыночной цене. Эта информация помогает трейдерам определить потенциальные точки поддержки и сопротивления и соответственно разработать соответствующие торговые стратегии и планы управления рисками. Графики глубины дают более точную информацию о рынке, помогая трейдерам прогнозировать движения цен и принимать более обоснованные торговые решения.

Благодаря глубине рыночных графиков трейдеры могут четко видеть объем ордеров на покупку и продажу на разных уровнях цен, что может помочь им сформулировать торговые стратегии. Например, трейдеры могут решить установить цену покупки или продажи на основе сравнения глубины покупки и глубины продажи.

Если глубина покупок велика, это указывает на сильную поддержку покупателей на рынке, и можно рассмотреть возможность установки точки покупки рядом с текущей ценой в ожидании ее повышения. И наоборот, если глубина продаж велика, можно установить точку продажи рядом с текущей ценой, чтобы избежать риска снижения цены.

Кроме того, глубина рынка может помочь трейдерам выбрать оптимальное время для входа и выхода из рынка. Глядя на подробные графики, трейдеры могут определить уровни поддержки и сопротивления на определенных ценовых уровнях, ценовых точках, которые обычно влияют на краткосрочное движение рынка. В результате трейдеры могут решать, когда покупать или продавать, основываясь на его данных, чтобы повысить вероятность успеха и прибыльности своих сделок.

Информация о глубине рынка предоставляется в режиме реального времени и постоянно меняется в зависимости от рыночных условий и поведения трейдеров. В результате трейдерам часто приходится внимательно следить за книгами заказов и графиками глубины и своевременно вносить коррективы в свои торговые стратегии. Книги заказов и диаграммы глубины визуализируют количество заказов на покупку и продажу на разных уровнях цен, помогая трейдерам получить более глубокое понимание рыночных отношений спроса и предложения, а также движений цен.

Благодаря эффективному использованию этих инструментов трейдеры могут более точно определять движения рынка и выбирать лучшее время для входа и выхода, тем самым повышая точность и эффективность торговых решений. Своевременный и углубленный анализ рынка помогает трейдерам улавливать изменения на рынке, снижать риски и оптимизировать торговые стратегии для достижения лучших торговых результатов на конкурентном рынке.

Торговля стаканом цен

Это относится к тому, как трейдеры используют информацию о глубине рынка (например, ордера на покупку и продажу в книге ордеров) для оптимизации своих торговых стратегий, которые в основном включают отслеживание отложенных ордеров, торговлю с проскальзыванием, предоставление ликвидности, ордера-айсберги, мгновенный арбитраж и т. д. на. Это может помочь трейдерам более эффективно формулировать и реализовывать торговые стратегии, чтобы справиться с различными рыночными условиями и волатильностью.

Среди них отслеживание отложенных ордеров (мониторинг книги ордеров) — это важный метод для трейдеров, позволяющий оценить давление покупателей и продавцов, а также настроения рынка путем отслеживания количества и изменений отложенных ордеров в книге ордеров. Этот метод включает в себя мониторинг крупных ордеров и их отмену, что помогает трейдерам более точно понимать ситуацию спроса и предложения и движения цен на рынке, а также эффективно формулировать торговые стратегии и планы управления рисками, тем самым повышая точность и эффективность торговых решений.

Отслеживание крупных ордеров означает мониторинг крупных ордеров на покупку или продажу, которые появляются в книге ордеров. Эти крупные заказы обычно оказывают значительное влияние на рынок и могут напрямую влиять на движение рыночных цен. Отслеживая эти крупные заказы, трейдеры могут лучше понять реальный спрос на торговлю на рынке и направление потоков капитала, что помогает им принимать соответствующие торговые решения.

Снятие отложенных ордеров может отражать изменения настроений участников рынка и динамики рынка. Отзыв крупных ордеров может указывать на то, что взгляды участников рынка на конкретную цену или направление рынка изменились; это изменение может повлиять на краткосрочные движения цен на рынке и долгосрочные рыночные тенденции.

Торговля проскальзыванием — это разница между фактической ценой исполнения и ожидаемой ценой сделки. Трейдеры используют глубину рыночной информации, чтобы минимизировать влияние проскальзывания, тем самым снижая транзакционные издержки и повышая эффективность и успех исполнения сделок.

Это делается путем предварительного анализа количества ордеров на покупку и продажу в книге ордеров, чтобы оценить потенциальные издержки проскальзывания крупных сделок. Чтобы минимизировать влияние проскальзывания, крупные сделки затем разбиваются на несколько более мелких сделок. Эта стратегия диверсифицированного объема торгов может снизить влияние одной транзакции на рыночную цену, снизить вероятность проскальзывания и степень влияния и, таким образом, оптимизировать реализацию торговых стратегий.

Обеспечение ликвидности относится к ряду трейдеров на рынке, которые предоставляют покупателям и продавцам приказы, чтобы заработать разницу между ценой спроса и предложения. Эти трейдеры играют ключевую роль на рынке не только для обеспечения эффективной работы рынка, но и для получения прибыли за счет спреда спроса и предложения. Эта стратегия требует от трейдеров чуткости к глубине рынка и движениям цен, чтобы своевременно корректировать свою стратегию предоставления ликвидности и сохранять гибкость и оперативность в меняющейся рыночной среде.

Использование стратегии отложенных ордеров с лимитным ордером является распространенным подходом к обеспечению ликвидности. Трейдеры одновременно размещают отложенный ордер между ценами спроса и предложения в книге заказов, что не только обеспечивает необходимую ликвидность на рынке, но также позволяет трейдеру получать прибыль от спредов спроса и предложения.

Альтернативно, некоторые трейдеры используют нейтральную к рынку стратегию, что означает, что они одновременно покупают и продают базовый актив, чтобы застраховаться от рыночного риска. Этот подход обычно предполагает хеджирование базовых ценных бумаг или связанных с ними финансовых инструментов, тем самым уменьшая влияние волатильности рынка на их портфели активов и помогая поддерживать относительно стабильную доходность и управление рисками.

Ордера «Айсберг», с другой стороны, представляют собой стратегию, которая уменьшает значительные колебания цен на рынке за счет разделения крупных заказов на более мелкие, которые постепенно выводятся на рынок. Ключевым моментом является скрытие фактического размера ордера и отображение только его части, чтобы другие участники рынка не поняли, что идет крупная сделка. В то же время ордера-айсберги помогают трейдерам эффективно управлять рыночным риском и поддерживать стабильность рынка, выполняя крупные сделки пакетами, при этом исполнение каждого небольшого ордера оказывает меньшее влияние на рынок.

Мгновенный арбитраж — это арбитражная стратегия, которая использует разницу в ценах между разными биржами для быстрой покупки и продажи. Анализируя углубленную рыночную информацию, трейдеры могут быстро совершать покупки и продажи одного и того же актива на разных биржах, чтобы получить арбитражные возможности. Эта стратегия основана на методах высокочастотной торговли для улавливания и использования различий рыночных цен с очень малой задержкой, тем самым максимизируя прибыль и снижая риск.

Более того, торговля на глубоком рынке опирается на передовые инструменты и техническую поддержку. Алгоритмические и высокочастотные торговые системы используют автоматизированные алгоритмы, которые выполняют сложный анализ и сделки, а также стратегии исполнения с малой задержкой, которые быстро реагируют на изменения рынка за микросекунды, чтобы воспользоваться мгновенной разницей цен. Эти технологии не только увеличивают скорость и точность торговли, но и позволяют эффективно использовать информацию для разработки более сложных и совершенных торговых стратегий.

Однако это также требует от трейдеров высокого уровня технических способностей и глубокого понимания рынка. Такие возможности позволяют им эффективно справляться с быстро меняющимися и высокорисковыми рыночными условиями, и они должны быть оснащены эффективными стратегиями управления рисками для защиты своих инвестиций. Таким образом, успешная реализация этих торговых стратегий зависит не только от применения технических инструментов, но и требует от трейдеров оставаться гибкими и маневренными перед лицом рыночных проблем.

Хотя эти торговые стратегии, основанные на глубине рынка, приносят много преимуществ, они также сопряжены с некоторыми рисками и проблемами. Во-первых, это влияние волатильности рынка, особенно в периоды высокой волатильности, когда информация может быстро меняться, что увеличивает сложность и риск торговых решений. Во-вторых, крупные заказы могут вызвать проскальзывание, когда фактическая цена сделки отклоняется от ожидаемой, что также может привести к более высоким транзакционным издержкам и поставить под угрозу прибыльность трейдеров.

Наконец, высокочастотные торговые системы и алгоритмическая торговля подвержены риску технических сбоев и ошибок исполнения. Этот риск может привести к прерыванию или неточному совершению сделок, что может повлиять на эффективность операций трейдера и конечный результат сделки. Поэтому эффективное управление рисками и техническая поддержка имеют решающее значение для успешной реализации торговых стратегий.

Таким образом, торговля на глубине рынка помогает трейдерам лучше понимать динамику рынка, оптимизировать торговые стратегии и снижать торговые издержки за счет использования информации из книг заказов и диаграмм глубины. Несмотря на высокий риск и сложность, связанные с этим типом торговли, для опытных трейдеров эта торговая стратегия может предоставить значительные преимущества и возможности получения прибыли.

Анализ глубины рынка и его применение

| Категория

|

Определение.

|

Приложения

|

| Глубина рынка

|

Емкость рынка для крупных сделок

|

Оцените ликвидность и разработайте торговые стратегии |

| Купить глубину

|

Общее количество ордеров на покупку |

Прогнозирование роста цен на основе уровней поддержки

|

| Продать глубину

|

Общее количество ордеров на продажу |

Прогнозируйте снижение цен на основе уровней сопротивления

|

| Книга заказов

|

Отображение ордеров на покупку и продажу с ценами.

|

Тайм-торговля на основе спроса и предложения

|

| Глубинная торговля

|

Использование глубины рынка для торговых стратегий.

|

Повышение эффективности торговли, сокращение транзакционных издержек

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.