取引

EBCについて

公開日: 2026-01-22

近年、IBM株価は安定した上昇基調を見せており、米国株投資家の間で再び注目を集めています。特に、AI(人工知能)やハイブリッドクラウド分野への注力により、「成熟企業」という従来のイメージから脱却しつつある点が評価されています。

こうした流れの中で、多くの投資家が気にしているのが、IBM株価がどこまで上がるのかという点です。成長株のような急騰は期待しにくい一方で、安定した業績と高い配当を背景に、中長期での上昇余地があるのかが関心を集めています。

本記事では、IBMの事業内容や業績動向、AI・クラウド戦略を整理したうえで、今後の株価の上昇余地や考えられるシナリオについて分かりやすく解説していきます。

IBMとはどんな企業か

IBM(International Business Machines)は、1911年創業の世界有数の老舗IT企業で、現在は主に企業向けITサービスを中心に事業を展開しています。かつてはハードウェアメーカーのイメージが強い企業でしたが、近年は事業構造を大きく転換しています。

現在のIBMの主力事業は、AI(人工知能)、ハイブリッドクラウド、ITコンサルティングです。特に企業向けのシステム構築や運用支援に強みを持ち、ミッションクリティカルな業務を支えるIT基盤で安定した収益を確保しています。

競合にはMicrosoft(Azure)やAmazon(AWS)、Google(Google Cloud)といったクラウド大手がありますが、IBMはパブリッククラウドの規模競争ではなく、既存システムとクラウドを組み合わせる「ハイブリッドクラウド」分野に注力している点が特徴です。この差別化戦略が、IBMの安定した業績と株価評価を支えています。

IBM株価がどこまで上がるのか:これまでの推移

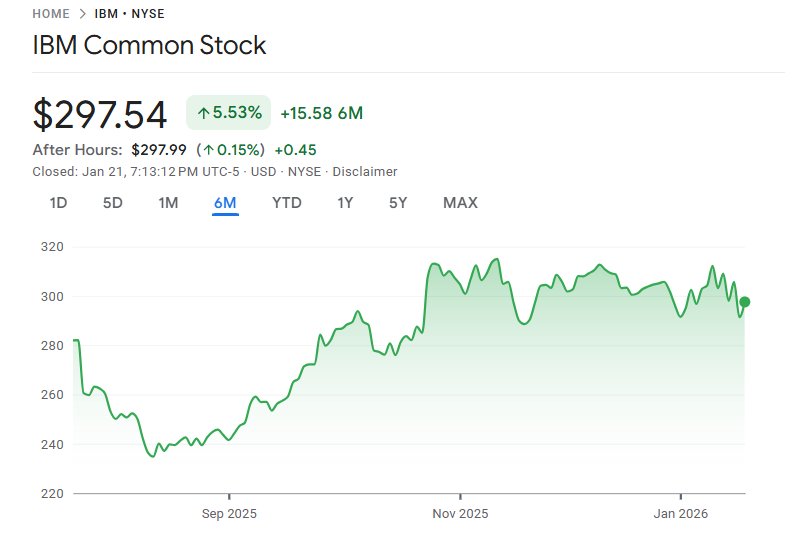

IBMの株価は2024年〜2025年にかけて大きな上昇トレンドを描いています。2024年9月〜10月には株価が複数回過去最高値を更新し、約218ドル→235ドルへと急騰しました。2025年に入ってからもこの流れは継続し、319ドル台まで到達する場面が確認されています。直近では株価が高水準で推移し、投資家の期待が強い水準で取引されています。

株価の変動には、業績好調や戦略的な成長材料が影響しています。2025年第3四半期決算では、売上・EPSが予想を上回り、株価は上昇。フリーキャッシュフローの改善やAI・クラウド技術の展開などがポジティブに受け取られました。

一方で株価が下落した局面もあります。例えば2024年第4四半期決算発表時には、売上高が予想をわずかに下回ったことを受けて株価が小幅下落したケースが見られました。

また、短期的な下落要因としては、2025年初にダウ平均全体の下落に連動してIBM株も影響を受ける場面がありました。

IBM株価が上昇している主な理由

1) AI(Watsonx)・生成AI関連事業の成長期待

IBMは企業向けAIプラットフォーム Watsonx(ワトソンエックス) を強化しており、生成AIの本番導入を支援する機能を拡充しています。たとえば、Enterprise AIの立ち上げ・運用を容易にするツールの提供や、複数AIモデル統合の拡張などを進めています。こうした取り組みが企業のAI導入ニーズと合致し、成長期待を高めています。

2) ハイブリッドクラウド戦略の安定収益化

IBMは長年の戦略としてハイブリッドクラウドを中核に据えており、Red Hatとの統合や HashiCorp買収 によってクラウド関連製品・自動化ソリューションを強化しました。これにより企業向けクラウド・AIインフラの需要拡大が追い風となっています。

3) 高い配当利回りと株主還元の魅力

IBMは四半期配当を長年にわたり継続しており、2025年も同様に配当が支払われています。これは 安定した株主還元策 として投資家からの評価につながり、他の成長株とは異なる「配当重視」の投資対象として注目されています。

4) 業績の安定性とキャッシュフローの強さ

2025年第3四半期決算では、売上高・利益が予想を上回り、フリーキャッシュフローも堅調に推移しています。この安定した収益力とキャッシュ創出力が、株価の下支え要因となっています。

業績・財務から見るIBM株価の上昇余地

■ 売上高・利益の推移

IBMは2025年第3四半期決算で、売上高が約163億ドルと市場予想を上回り、前年同期比でも成長しました。1株当たり利益(EPS)も予想を超える2.65ドルとなり、投資家の信頼感につながっています。これらの結果は、AI・ハイブリッドクラウド関連の売上が牽引した成果です。

また、2025年第2四半期決算でも売上が前年同期比約8%増と堅調で、ソフトウェア部門とインフラ部門が収益を伸ばしたことが確認されています。

■ 営業利益率・フリーキャッシュフロー(FCF)

IBMは利益率とフリーキャッシュフローの改善を継続しています。2025年第2四半期では、粗利益率・営業利益率とも前年より改善しており、フリーキャッシュフローの通期見通しを約135億ドル以上まで上方修正しました。

さらに2025年第3四半期の累計フリーキャッシュフローは約72億ドルに達し、長期的なキャッシュ創出力が高まっています。

過去データでも、2024年度通期のフリーキャッシュフローは120億ドル超と堅調なベースがあり、将来の再投資・株主還元余力を示しています。

■ PER・PBRなどのバリュエーション評価

IBMはバリュエーション面では比較的高い評価を受けている銘柄です。市場データによると、IBMの株価収益率(PER)は30倍台〜40倍台の水準にあり、同業他社や歴史的平均と比べてもやや高めです。

この背景には、安定的なキャッシュフローや連続配当、AI・クラウドへの戦略転換期待が織り込まれていることが考えられます。一方で成長率(売上成長率)はS&P 500平均に比べてやや控えめであるとの見方もあります。

■ 他の米国IT大手との比較

他のIT大手と比べると、IBMの売上成長率はやや緩やかな一方で、営業利益率やフリーキャッシュフローマージンは十分な水準にあります。例えば、IBMのフリーキャッシュフローマージンは比較的高く、安定したキャッシュ創出力を示しています。

ただし、成長株として注目されがちなAI中心の企業(例:MicrosoftやGoogle系列企業)と比べると、成長率の違いがバリュエーションに影響しているとの指摘もあります。

IBM株価がどこまで上がる?今後の株価シナリオ

1.強気シナリオ(AI・クラウド戦略が奏功)

強気派アナリスト予想では、IBM株価は今後さらに上昇余地があるという見方があります。予想モデルの一部では、2026年末に350ドル〜400ドル台の価格を示唆するものもあり、2027年にかけてさらに高値更新という大胆な予想も存在します。これは、企業向けAI・ハイブリッドクラウド需要の長期的な拡大を織り込んだものです。

また、BofA証券は2026年の目標株価を315ドル→335ドルへ引き上げるなど、中期的な株価上昇を想定したレーティング引き上げが見られます。これは成長投資とFree Cash Flow拡大を前提にしています。

加えて、IBM自身の企業戦略でもAIの進化を重視したレポートが示されており(「AIが企業価値を再定義する」という視点)中長期成長の期待感が株価を支える可能性があることを示しています。

2.中立シナリオ(安定成長+配当狙い)

多くの証券会社評価では、堅調な業績と安定した配当収入を重視した「現状維持・横ばい〜緩やかな上昇」シナリオが想定されています。例えば、バーンスタイン・ソシエテ・ジェネラルは280ドルの目標株価を維持し、現株価に対して大きな上昇余地は限定的と見ています。

このシナリオではIBMを成長株ではなく、安定した配当株として評価し、株価は比較的緩やかに推移しながら、収益とキャッシュフローの安定性から評価されるという展開です。

さらに、一部の分析ではAI・クラウドの勢いは評価されつつも、売上成長率は控えめとの見方があり、これが株価の伸びを限定する可能性があります。

3.弱気シナリオ(競争激化・成長鈍化)

弱気シナリオでは、クラウドやAIでの競争激化が成長鈍化につながるという見方があり、株価が現在水準から下振れする可能性も指摘されています。一部予測では、2027年に株価平均が現在より大きく下落するパターンも想定されています。

また、過去には業績が予想を上回っても株価が下落した例があり、これは市場が成長見通しを慎重に見ていることを反映しています。

4.中長期視点での株価レンジの考え方

株価予想は強気〜弱気まで幅が大きく、おおよそのイメージとして次のレンジが示唆されています(複数予想モデルから整理):

| シナリオ | 価格レンジ(ざっくり) |

| 強気 | 330〜400ドル以上(2026年〜) |

| 中立 | 270〜320ドル前後(現状維持) |

| 弱気 | 150〜200ドル台(長期下落予想モデル) |

IBM株に投資する際のリスクと注意点

① AI・クラウド市場の競争激化

IBMはAI・ハイブリッドクラウド戦略を成長の軸にしていますが、Amazon(AWS)やMicrosoft(Azure)、Google Cloudなど巨大クラウド企業との競争は非常に激しい状況です。実際、IBMのクラウドソフトウェア事業の成長ペースが鈍化したことで、株価が急落した局面もありました。これは、投資家が成長力への懸念を強めたことを反映しています。

この競争環境では、価格競争やシェア争いが利益率を圧迫する可能性もあり、期待通りの成長が続かないリスクがあります。

② 成長スピードが限定的になる可能性

IBMは伝統的に堅実経営・安定収益が強みですが、一方で「成長スピード」は他のハイテク企業と比べて緩やかな面があります。特にクラウド・AI分野では一部成長鈍化の兆候も見られ、それが株価にマイナス影響を与える局面もありました。

つまり、成長株のような爆発的な株価上昇は期待しにくい可能性がある点は、投資判断上の注意点です。

③ 米国金利・為替(円安・円高)の影響

IBMは売上の大部分を海外で得ているため、為替変動が業績に影響を与えるリスクがあります。たとえばドル高/円安の場合、円換算の収益が増える一方、逆の円高局面では利益が圧迫される可能性があります。

また、米国の金利動向が株価全体に影響します。一般に金利が上昇すると、成長性重視の株(ハイテク株含む)は評価が下がりやすく、IBM株の動きにも影響する可能性がある点は注意が必要です。

④ 高配当ゆえの成長期待とのバランス

IBMは長年の連続配当支払い銘柄として知られ、安定した配当利回りは魅力ですが、投資家の期待が配当優先に偏ると、「成長期待とのバランス」が課題となることがあります。高配当株は相対的に成長性評価が低い場合もあり、株価が配当利回り中心の評価に留まるリスクも意識したいところです。

IBM株はどんな投資家に向いているか

① 中長期投資家向け

IBM株は、短期間で株価が急騰するタイプの銘柄ではありません。その一方で、AI・ハイブリッドクラウド・ITコンサルティングを軸に、安定した収益基盤を持つ企業である点が特徴です。そのため、数週間〜数か月の短期売買よりも、数年単位で保有し、企業価値の積み上がりを狙う中長期投資家に向いています。決算ごとの一時的な値動きに左右されにくい投資スタイルと相性が良い銘柄といえます。

② 配当重視・安定志向の投資スタイル

IBMは長年にわたり配当を継続してきた実績があり、米国株の中でも配当利回りが比較的高い水準にあります。そのため、値上がり益(キャピタルゲイン)だけでなく、安定した配当収入(インカムゲイン)を重視する投資家に適しています。特に、米国高配当株や配当再投資を目的としたポートフォリオの一部として、IBM株を組み入れるケースは多く見られます。

③ 成長株より「ディフェンシブな米国株」を求める人

NVIDIAやテスラのような高成長・高ボラティリティ銘柄と比べると、IBMは値動きが比較的穏やかなディフェンシブ寄りの米国株です。景気変動の影響を受けにくい企業向けITサービスを主力としているため、市場全体が不安定な局面でも、株価が相対的に底堅く推移しやすい傾向があります。そのため、ポートフォリオのリスクを抑えつつ米国株に投資したい人や、成長株中心の投資に不安を感じる人に向いています。

よくある質問(FAQ)

Q1. IBM株は今後も上がり続ける?

IBM株はAIやハイブリッドクラウド事業を軸に、中長期的に緩やかな上昇が期待される銘柄です。ただし、成長株のように短期間で急騰し続けるタイプではなく、業績や市場環境に応じて上下しながら推移する可能性があります。安定成長を前提に、冷静に見ていくことが重要です。

Q2. IBM株は長期保有に向いている?

はい、IBM株は長期保有向きの銘柄といえます。企業向けITサービスを中心とした安定収益基盤があり、AI・クラウド分野への継続投資も行われています。短期売買よりも、数年単位で保有する投資スタイルと相性が良いでしょう。

Q3. IBMの配当は今後も維持される?

IBMは長年にわたり配当を継続してきた実績があり、配当維持への意識が高い企業です。安定したキャッシュフローを確保している点から、現時点では配当が急に減らされるリスクは限定的と見られています。ただし、業績や経済環境によっては見直される可能性もあるため、決算内容の確認は欠かせません。

Q4. 他のAI関連銘柄と比べてIBMはどう?

NVIDIAやMicrosoftなどのAI関連銘柄と比べると、IBMは成長スピードは控えめですが、その分値動きが比較的安定している点が特徴です。AIを企業向け実用分野に特化して展開しているため、ハイリスク・ハイリターンを狙う銘柄というより、安定性を重視するAI関連銘柄と位置づけられます。

結論

IBM株価がどこまで上がるかについては、AI・ハイブリッドクラウドを軸とした成長期待と、安定した業績・配当による下支えの両面から評価する必要があります。急成長株のような大幅な上昇は想定しにくいものの、中長期では緩やかな株価上昇が続く可能性があります。

IBMは成長性と安定性を併せ持つ銘柄であり、特に安定収益や配当を重視する投資家にとって魅力的な米国株といえます。一方で、AI・クラウド市場の競争環境を踏まえると、過度な成長期待には注意が必要です。

今後は、四半期決算の業績動向に加え、AI(Watsonx)やハイブリッドクラウド分野での受注拡大、新たな提携・発表が株価の重要な判断材料となります。これらの動きを継続的にチェックすることが、IBM株を見極めるうえで重要です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。