取引

EBCについて

公開日: 2026-01-09

レアアースは、磁石やバッテリー、半導体などの先端技術製品に欠かせない希少金属です。特にEV(電気自動車)やハイテク機器の需要拡大により、その重要性は年々高まっています。

最近では、中国を中心とした供給制限や地政学リスクもあり、レアアース関連銘柄への関心が高まっています。投資家にとっては、原材料の採掘から精製、最終製品への応用まで幅広く関連する企業を押さえることが重要です。

この記事では、レアアース市場の現状や注目銘柄、投資戦略のポイントまでをわかりやすく解説します。これにより、レアアース関連株の選び方や今後の市場動向を把握する手助けになります。

レアアース市場の現状

1.世界の主要生産国と供給の偏在

現在、レアアースの生産・供給は非常に一部の国に偏っています。中国が最大のシェアを握っており、世界全体の生産量の約7割を占めています。また、精製・分離工程においても約9割を中国がコントロールしており、他国に比べ圧倒的な存在感です。

他の主要国としては、米国やミャンマー、オーストラリアなどが鉱山生産を行っていますが、採掘と精製の両方で中国依存が続いているため、供給側の多様化が課題となっています。

2.需給バランス・価格動向

近年、レアアース価格は上昇傾向が続いています。特に、電気自動車(EV)や風力発電モーターなどで使われるネオジム・プラセオジム(NdPr)酸化物は、需要増加と供給制約の影響で価格が高騰しています。

主要証券会社の予測でも、NdPr価格は今後さらに上昇する可能性があるとされ、需要の高まりが続く限り価格の下支え要因になるとの見方があります。

また、需給面では「供給が需要に十分追いつかない」との見通しもあります。世界的なレアアース需要は増加しているものの(特にEV・ハイテク産業向け)、供給側の生産拡大が追いつかない状況が続くことが予想されています。

3.政策・地政学リスク

中国の輸出管理と規制

中国は近年、レアアースの輸出に対して管理・規制を強化する動きを見せています。これには安全保障や外交上の緊張が影響しており、他国との摩擦を背景に、輸出規制が政治的なカードとして使われる可能性があります。

他国の対応と戦略

一方で、米国やオーストラリアは中国依存から脱却するため、レアアースの供給網を多様化する動きを進めています。米国は豪州との資源開発連携を強化し、オーストラリアは重要鉱物の国家戦略備蓄を設けるなど、供給安定化へ向けた政策を加速させています。

こうした国際的な政策競争・戦略競争は、今後の市場動向を左右する大きなポイントです。

レアアース関連銘柄の分類

1. 採掘企業

役割:レアアース鉱石を採掘する企業。原材料の供給元として最も基礎的な位置にあります。

特徴:価格上昇の恩恵を直接受けやすく、市場の需給バランスに敏感。

リスク:

鉱山開発の遅れや採掘コストの増加

地政学的リスク(中国依存や現地政情不安)

環境規制による操業制限

例:

中国企業:中国北方稀土集団

海外企業:Lynas Corporation(オーストラリア)、MP Materials(米国)

2. 精製・加工企業

役割:採掘された鉱石からレアアース元素を精製・分離する工程を担う企業。

特徴:

高度な技術力が必要なため、参入障壁が高い

採掘企業よりも安定的に利益を上げやすい場合がある

リスク:

技術依存による競争力低下

中国企業の市場支配が強く、価格交渉力が低下する可能性

例:

日立金属(日本)

Shenghe Resources(中国)

3. 応用製品企業

役割:精製されたレアアースを使って、EVモーター、ハイブリッド車、風力発電機、スマートフォンなどに供給する企業。

特徴:

最終製品に直結するため、需要の増減に敏感

長期的にはEV・再生可能エネルギー市場の成長恩恵を受けやすい

リスク:

原材料価格上昇がコストに直結

技術革新による需要構造の変化(代替材料の登場)

例:

トヨタ自動車(日本)

Panasonic(日本)

Tesla(米国)

注目の国内・海外銘柄

米国:MP Materials

概要:米国唯一の大規模レアアース鉱山「Mountain Pass(マウンテンパス鉱山)」を保有・操業する企業で、世界的にも希少な非中国系プレーヤーです。

強み:

NdPr(ネオジム・プラセオジム)を中心としたレアアース資源の生産量が相当規模であり、世界市場のサプライチェーンにおける重要性が高まっています。

米国政府(国防総省)が同社株を大規模に取得・支援するなど、国家戦略資源として位置づけられていることが投資家心理の追い風です。

Appleとの供給契約など、大手企業との取引実績が拡大しつつあります。

リスク:

現状、精製・分離能力がまだ完全ではなく加工工程の完成度が課題の一つです。

株価の上昇率は高いものの、収益性面で利益が出ていない期間もあり、期待先行の側面があります。

見通し:地政学的緊張が続く中、米国中心のサプライチェーン構築が進むほど存在感は増す可能性がありますが、投機的な値動きリスクもあります。

オーストラリア:Lynas Rare Earths

概要:中国以外で最大規模のレアアース生産企業の一つで、オーストラリアとマレーシアに精製・加工施設を持つサプライチェーンを構築しています。

強み:

Mt Weld鉱山は高品位レアアース鉱床として評価されており、年々生産量が増加しています。

重希土類(Dy、Tbなど)の分離加工設備の商用化を進めており、中国依存の低減に寄与しています。

Western Hemisphereや日本向けの供給拡大で、グローバルな顧客基盤が広がりつつある点も評価されています。

リスク:

市場価格の変動やインフラ設備のトラブル等で稼働にブレーキがかかる可能性が指摘されています。

収益性や価格転嫁力はMPよりは安定しているものの、重希土類の価格動向や需給変動リスクにさらされます。

見通し:長期的には供給網の多極化というテーマに乗る銘柄と評価され、政策株としての位置づけも強いと見られます。

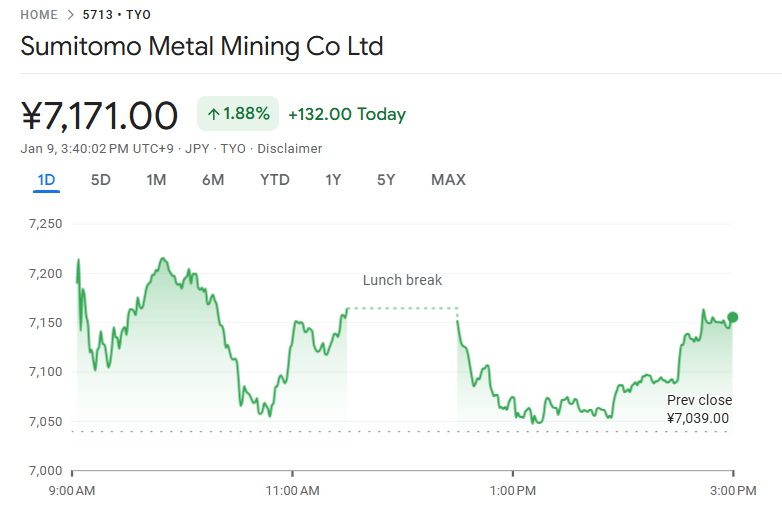

日本:住友金属鉱山(Sumitomo Metal Mining)

概要:住友金属鉱山は非鉄金属の採掘・精錬・材料供給を行う日本の大手企業で、レアアース/磁性材料分野にも参入しています。

強み:

NdFeB磁石用原料やSmFeN系磁性粉末など、レアアース材料・磁石材料分野で製品を展開しています。

海外依存リスクが高いレアアース供給の多様化ニーズを背景に、国内での供給連携や技術開発の注目度が高まっています(例:日本企業向け原料供給契約)。

リスク:

レアアース単独の事業規模は鉱山専業企業に比べて相対的に小さく、収益の主力は非鉄金属全般です。

市場価格変動の影響を受けつつ、製造設備の更新投資が必要な局面があります。

見通し:レアアース事業は材料提供の一要素ですが、EV・再生エネルギー向け需要の拡大で中長期的な評価が増す可能性があります。

その他関連銘柄(日本)

東洋エンジニアリング:海底レアアース泥採掘技術など海洋レアアース開発への関与が話題になる可能性あり。

Sojitz(双日):オーストラリアLynasとの供給契約歴があり、資源関連のトレーディング企業としての位置づけ。

投資家向けの戦略

1.短期的に注目すべき材料・ニュース

① 政策・サプライチェーン関連ニュース

中国がレアアースの輸出制限や検査を強化する動きは、株価の短期的な値動きのきっかけになります。中国が中重希土類や磁石などの項目で規制を強めれば、需給懸念が高まり関連株が上昇する可能性があります。

② 米国・欧州の供給網強化策

米国防総省や欧州側がレアアース供給網の強靭化・内製化へ向けた支援策を発表すると、関連企業の株価が短期的に上昇するケースがあります(例:MP Materialsが国防総省とパートナーシップを発表し、株価が急騰した事例)。

③ 鉱山・契約ニュース

企業ごとの契約成立やプロジェクト進展の発表(メーカーとの供給契約や新規鉱山開発進捗など)は、リスクを織り込みやすい短期材料です。最近はUSA Rare Earthのアナリスト格付け開始ニュースなどが注目されています。

2.長期保有で狙うべきテーマ株

① 供給網多様化関連(非中国系の鉱山・精製企業)

米国・オーストラリアの鉱山企業(MP Materials、Lynasなど)は、世界的な供給網多極化の恩恵を受けやすく、長期での需要増加テーマに乗りやすいです。

② 下流需要(EV・再生エネルギー・防衛関連)

EV、風力発電、軍需、防衛装備などでレアアース磁石の需要が長期的に拡大しています。これらの成長分野は中~長期投資のテーマとして強い根拠となります。

③ ETF・テーマ投資枠

レアアース・クリティカルミネラル関連のETF(例:VanEck レアアースETFなど)は、個別銘柄リスクを分散しつつテーマ全体へ投資する手段として注目されています。

3.リスク管理のポイント

① 価格変動リスク

レアアース価格は需給や政策によって短期で大きく変動します。特に中国の政策動向が価格を左右しやすい点は常に意識すべきリスクです。

② 地政学・政策リスク

中国依存の構造が依然として強く、中国側の輸出管理や外交リスクが強まると、世界市場全体のセンチメントが悪化します。このような政策リスクは、株価の急落リスクとして投資判断に影響します。

③ 供給プロジェクトの遅延・資金リスク

鉱山開発や精製設備の立ち上げには多年の時間・資金が必要です。開発予定が遅延するリスクや資金調達難による影響は株価下落要因になります。

④ 競合・代替技術リスク

レアアースを使わない磁石や材料技術の研究・開発が進むと、将来的に需要構造が変わる恐れもあります(例:ジスプロシウム不要の高性能モーター技術など)。

よくある質問(FAQ)

Q1. レアアースとレアメタルの違いは?

レアアース(希土類元素):17種類の元素(スカンジウム、イットリウム+ランタン系列15元素)を指し、主に磁石・バッテリー・電子部品に使用されます。

レアメタル(希少金属):レアアースを含むより広いカテゴリで、金(Au)、銀(Ag)、プラチナ(Pt)、タングステン(W)など希少で高価な金属を指します。

ポイント:全てのレアアースはレアメタルに含まれますが、レアメタルの中にはレアアースでないものもあります。投資では、使用用途や需給動向に応じて区別することが重要です。

Q2. レアアース関連株はどのくらい値動きが激しい?

レアアース株は非常にボラティリティが高い傾向があります。理由は主に以下の通りです:

世界市場での供給が特定国(中国など)に偏っているため、政策・輸出規制ニュースで株価が大きく動く。

価格は需給や為替、産業需要に敏感で、特にEV・再エネ需要拡大で短期的に急騰するケースもある。

採掘・精製企業は小規模企業が多く、業績変動が株価に直結することがある。

例:米国MP Materialsの株価は、米国防総省との契約発表で短期間に大幅上昇したことがあります。

Q3. 投資する場合の最低限押さえておくべきニュースは?

レアアース関連株に投資する場合は、以下のニュースを常にチェックすることが重要です:

政策・輸出規制ニュース

中国の輸出規制や環境規制の動きは株価に直結します。

供給網・契約関連ニュース

鉱山開発の進捗、新規契約や供給提携の発表は短期材料になります。

価格・需給動向

NdPrなど主要レアアースの価格変動や需給逼迫のニュース。

代替技術や市場動向

新しい磁石や代替材料の開発動向は、長期的な需要を左右します。

国際的な地政学リスク

米中関係や戦略物資としての扱いが、投資心理に影響します。

ポイント:ニュースは短期の株価変動要因にもなるため、投資タイミングやリスク管理に必須です。

結論

レアアース関連銘柄は、EVやハイテク産業、再生可能エネルギー分野での需要拡大を背景に長期的な成長テーマとして魅力的です。特に中国依存の供給網や地政学リスクがある中、非中国系の鉱山・精製企業や最終製品向け素材企業への投資は注目されています。

一方で、価格変動や政策リスク、代替材料の登場など、注意すべき要素も多く、短期的にはニュースや需給動向によって株価が大きく動く可能性があります。

投資判断のポイントは、市場ニュースや供給状況を把握しつつ、長期のテーマ性を意識したポートフォリオ作りです。短期トレードではニュース材料を活用し、長期保有ではEV・再生エネ・防衛関連の需要増を見据える戦略が有効です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。