取引

EBCについて

公開日: 2025-11-28

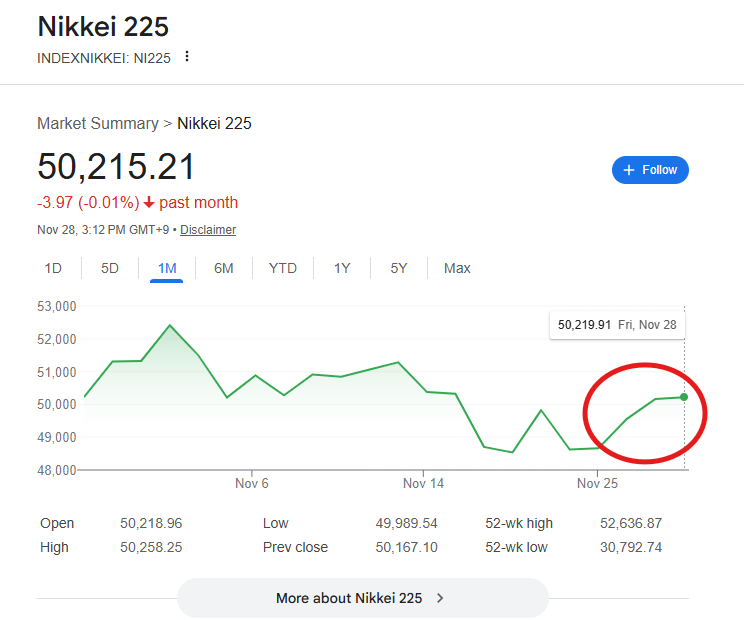

最近、日経平均株価は下落後に素早く切り返す場面が増えており、「日経平均株価が反発する理由」が投資家の重要テーマになっています。急落から反発へ転じる局面では、米国株の回復や円安など外部要因で投資家心理が一気に改善するケースが多く、相場は大きく揺れ動きます。また、この反発が一時的な戻りなのか、それとも上昇トレンドへの転換なのかを判断することが、今後の投資戦略で特に重要視されています。

日経平均が反発する理由|最新の状況から考える

1. 米国株の上昇・米金融政策への期待 → 日本株への波及

最近、Nasdaq Composite を含む米ハイテクセクターが上昇し、特にAI関連株などが牽引しました。これがアジア市場にも波及し、Nikkei 225(=日経平均)も押し上げられています。

米国では、金融政策の方向性をめぐる思惑も変化しています。投資家の間で米国の利下げ期待が再浮上し、金利低下見通しがリスク資産への資金流入を促す背景があります。これが日本を含む世界株の追い風となっています。

このように、米国株の上昇と金融政策の見直し期待は「グローバルなリスクオン」につながり、日本株 — 特に日経平均の反発理由になっています。

2. 円安の進行による輸出企業の業績期待

最近の円安の進行は、輸出関連企業にとって有利な環境を作っており、これが日経平均の上昇に直結している、との見方があります。

実際、輸出やグローバル販売比率の高い機械・半導体などのセクターが物色されやすく、為替の動きが株価を押し上げる構造が働いています。特に、円安 × 輸出関連株高の組み合わせは、近年の反発で目立つパターンの一つです。

つまり、為替(ドル/円)の動きが「日経平均が反発する理由」の重要なファクターになっていると考えられます。

3. 中央銀行(Bank of Japan:日銀)の金融政策と市場の思惑変化

直近、日銀が利上げを示唆する方向に転換する可能性が報じられています。これが市場の注目を集め、金利見通しの変化が株価に影響を与えています。

特に、円安の進行を受けて「インフレ抑制」「為替安定」の観点から利上げが検討されており、この「政策正常化」の見通しが銀行株など、金利敏感銘柄を中心に相場を押し上げるケースがあります。

このような金融政策の変化期待や安定への思惑も、「日経平均が反発する理由」の一つとして意識されています。

4. 決算またはテーマ株の好材料で特定セクターに資金流入

最近、世界的なAI関連の回復や、半導体・ハイテク企業の好決算期待が高まっており、これが日本の関連銘柄にも波及。特に、指数への寄与度が高いハイテク・機械株の買い戻しが進んでいます。

こうしたテーマ株、セクターの見直し買いは、日経平均のような広範囲の株価指数を押し上げる効果があり、特定セクターの好材料が指数全体を底上げする構造になっています。

したがって、決算やテーマ株の材料も直近の反発には重要な要因となっています。

5. 短期筋の買い戻し(ショートカバー)や自律反発

最近の急落後、下落で売り建てられていたポジションの巻き戻し(ショートカバー)が進み、これが日経平均を押し上げるトリガーになった、との分析があります。

また、相場が過度に売られたあとの“自律反発”(割安感や心理的な戻り)によって、幅広い銘柄に買いが入りやすくなっています。これが底打ちと反発を生みやすいタイミングとも言えます。

こうした需給面での改善 — 特に短期筋の買い戻し — は、「反発」の切っ掛けとして重要な要素です。

補足:なぜ今この反発が注目されやすいのか

今年は世界経済の不透明感や為替変動、米国の金利/金融政策の行方など、多くのマクロ要因が複雑に絡み合っており、一つの要因だけで株価が動いているわけではありません。

しかし最近は「米国の株高 + 円安 + 政策見通しの転換期待 + セクターごとの好材料」が重なっており、これが「同時多発的」に作用 → 相場の反発を強めているように見えます。

つまり、複数のポジティブ要素が重なった「総合的な反発」の局面であり、このタイミングを捉えようと多くの投資家が注目している、という構造です。

最近の反発を主導した業種・銘柄(と背景)

■ 半導体・ハイテク関連 — 反発の先頭に

直近では、東京エレクトロン や アドバンテスト といった半導体・ハイテク株が買われ、これは日経平均株価 が反発する理由の一つとなっています。

たとえば 2025年11月25日の東京株式市場では、米国でのハイテク株上昇を受け、半導体関連株やデータセンター関連株が物色され、日経平均は反発。東京エレクトロンやアドバンテストが指数を大きく押し上げました。

また、10月には世界的なテック株ラリーと円安を背景に、日経平均は史上最高値を更新。半導体/ハイテク株の上げが指数全体の上昇の中心となりました。

背景として、世界的な人工知能(AI)関連投資の拡大や、米国市場でのテック回復期待があり、日本のテック/半導体銘柄がその恩恵を受けています。

要するに、「テック・半導体株の買い戻し/物色」が、最近の日経平均の反発を牽引している主要因のひとつになっています。

■ 輸出・自動車関連 — 円安+世界需要で物色

2025年10月の史上高更新では、円安の進行が輸出企業にとって追い風となり、重厚株・輸出株を中心に買われた、という報告があります。

特に自動車など輸出関連が恩恵を受けやすく、こうしたセクターの銘柄が買われることで、日経平均全体の底上げに貢献する構造が見えます。

ただし最近の反発では、半導体・ハイテクの寄与が特に大きく、自動車を含む輸出セクターの存在感は相対的にやや控えめかもしれません。

とはいえ、円安や海外需要の回復などマクロ環境が安定すれば、自動車など輸出関連株が再び相場の支えになる可能性は高い、という見方ができます。

■ 銀行・金融株 — 金利・政策・資金循環の変化を受けて注目

過去には、金融政策や為替、マクロ経済の安心感を背景に、銀行株や金融関連株が買われた例があります。たとえば、ある時点で輸出関連と銀行株の両方が堅調だったという報道がありました。

ただし、最近の直近の好調局面(テック/半導体主導の反発)では、金融株の名前は目立つものの、どちらかというと「テック中心」の流れが強く、銀行株の寄与は限定的だったと見る向きもあります。

とはいえ、もし今後金利見通しや政策変更で金融環境が変われば、銀行・金融セクターが再び脚光を浴び、日経平均の支え役となる可能性があります。

要するに、今は割り込み気味だが、条件次第で浮上余地あり、という位置づけです。

■ 海外/グローバル投資家の動向 — マクロの追い風に乗る日本株

最近の世界的なテック株回復や、米国での利下げ観測の広がりが、米国・グローバルの資金を日本株に引き寄せており、これが日経平均の上昇を後押ししています。

特に半導体・ハイテク株は、グローバルなテーマ(AI、半導体不足の解消、テック復興)と直結するため、海外マネーの流入先として優先されやすく、日本株全体にプラスの波及があります。

つまり、「国内需給」だけでなく、「国際マネーの流れ」というマクロ環境の追い風も、反発を支える重要な柱となっています。

これにより、日本株の反発は単なる国内材料だけでなく、国際的な投資マネーの動向と強くリンクしていると考えられます。

投資家心理の変化(センチメント)

投資家の心理が「リスクを取りやすい状態」に変わると、日経平均株価は反発しやすくなります。直近のニュースでも、世界的なリスク許容度の改善が日本株の押し上げ要因として指摘されています。

● 恐怖指数(VIX)の低下 → 世界市場が安定方向へ

米国のVIX(恐怖指数)は、世界のリスク指標として最も注目される存在です。

VIXが低下すると、

「大きな混乱のリスクが後退している」

「リスク資産に再び資金を入れやすい」

という心理が広がり、米株の上昇 → 日本株への買いにつながりやすくなります。

最近のニュースでも、米国のインフレ鈍化や利下げ期待の高まりを背景に VIXが落ち着いた水準まで低下 し、これがアジア市場にも波及していると報じられています。

● 日経VIの安定 → 国内投資家の不安後退

日本版VIXである 日経VI が落ち着いてくると、

国内の先行き不安が低下

過剰なヘッジ売りが減少

個人投資家の押し目買いが増加

といった形で、日経平均の反発圧力が高まります。

最近では、米国市場の落ち着きや円安進行などを受けて 日経VIが低下傾向 にあり、「ショック安の可能性が後退した」といったコメントも見られます。

● リスクオンへの転換(買い戻し+新規資金流入)

投資家心理がリスクオンに向かう背景として、直近の報道では以下のようなテーマが強調されています。

FRBの利下げ期待 → ハイテク・景気敏感株へ資金シフト

円安基調 → 輸出関連株への買い増し

企業業績の底堅さ → 海外勢の日本株買いが再加速

こうした環境は機関投資家だけでなく、個人投資家の心理改善にもつながり、

売り越しから買い越しへの転換

先物市場でのショートカバー(買い戻し)

ETFを通じたインフロー増加

といった形で、反発を後押しします。

今後の注目ポイント

日経平均株価が反発した後、その流れが持続するかどうかを判断するためには、以下の指標やイベントを継続的にウォッチする必要があります。これらは短期~中期のトレンドを大きく左右する要因です。

①米国CPI、FOMC —— グローバル市場の最大イベント

日経平均の方向性は、米国の金融政策に強く影響されます。

米国CPI(消費者物価指数)

インフレ鈍化が確認されれば、利下げ期待が高まり「株高・円安」の流れになりやすい

FOMC(米連邦公開市場委員会)

利下げ開始時期、ドットチャート、パウエル議長の発言が世界中の株式市場に影響

最近の報道でも、「FRBの利下げペースが現実味を帯びた」という観測が相場を支えており、これが続くかが最大注目ポイントとなります。

②為替(ドル円)と米10年金利 —— 日本株に直結する2大指標

日経平均は、

円安 → 上がりやすい(輸出企業の採算改善)

円高 → 下がりやすい

という構造が明確です。

さらに、ドル円を動かす大元である 米10年国債金利 は、株式市場全体のリスク選好に影響します。

金利が低下 → 株高にプラス(特にグロース株・半導体)

金利が上昇 → 株の割高感が意識されやすい

直近ニュースでも、米10年金利が徐々に低下し、「金利低下 → 円安トレンドの再開」 が日本株の反発背景として注目されています。

③TOPIX、グロース指数との比較 —— 相対的な強さを見る

日経平均だけの上昇ではなく、以下も併せて確認することが重要です。

TOPIX(東証株価指数)

→ 日本株全体の地合いを見る指標。TOPIXが強ければ底堅い相場。

東証グロース指数

→ 金利動向に敏感。金利低下局面では大きく反発しやすい。

特に最近は、

「TOPIX主導の上昇 → 日本株全体が買われている」

といった分析が増えており、持続的な相場反転の重要シグナルになっています。

④外国人投資家の売買動向 —— 日本株最大のプレイヤー

日本株のトレンドは外国人投資家の資金フローに大きく左右されます。

買い越し → 日経平均は上がりやすい

売り越し → 上値が重くなりやすい

特に外国人勢は、

為替(円安)

米国金利

世界的な株式リスク選好

でポジションを大きく変えるため、動きが極めて速いという特徴があります。

直近では、「日本株の割安さ」「企業の自社株買い増加」「半導体強気見通し」を理由に再び日本株を買い越す週が増えており、これが反発を支える要因とも言われています。

よくある質問(FAQ)

Q1. 日経平均株価はなぜ急落の後に反発しやすいのですか?

急落後は投資家の売りが一巡し、下値で買いを待っていた投資家の押し目買いが入りやすくなるためです。

特に、移動平均線やRSIなどの指標が「売られすぎ」を示したタイミングでは、短期筋の買い戻しが増え、さらに先物市場でショートカバー(売り方の買い戻し)が起こることで、反発が加速する傾向があります。

Q2. 日経平均の反発はどのように見極めればいいですか?

反発を見極めるには、テクニカル指標とファンダメンタル要因の両方を確認することが重要です。

具体的には、RSIが30近くから反転したり、200日移動平均線にタッチして反発したりする場面が典型的なシグナルです。また、米国株の動きや円安の進行、企業決算の改善などが同時に起きていると、反発が本格化している可能性が高まります。

Q3. 円安はなぜ日経平均の反発につながることが多いのですか?

日本の主要企業の多くは輸出企業であり、円安になると海外売上の円換算額が増えやすく利益が押し上げられるためです。

そのため、円安の進行は輸出関連株の買い材料となり、日経平均全体を押し上げやすくなります。特に最近のように米国金利低下に伴う円安は、相場全体の反発要因として強く意識されています。

Q4. 日経平均が反発したとき、どの業種が上がりやすいですか?

反発時に上昇しやすい業種は、景気敏感株(自動車、機械、化学)、ハイテク株(半導体関連)、輸出企業などです。

円安が進んでいる局面では自動車などの輸出関連が特に強く、また米国金利が低下している局面では半導体や成長株が買われる傾向があります。

Q5. 日経平均の反発はどれくらい続くことが多いですか?

反発の継続期間は相場状況に大きく左右されますが、外部環境(米国金利・為替・米株)が良好に推移している場合は数日から数週間続くことがあります。

ただし、単なる「ショートカバー」だけで上昇している場合は短命に終わりやすく、本格的な上昇トレンドになるには、企業業績や海外市場の安定といった根拠が必要です。

Q6. 日経平均が反発したときの注意点はありますか?

反発した直後は一時的な戻りである可能性もあるため、出来高が増加しているか、TOPIXも一緒に上昇しているか、米株との連動性があるかなどを確認することが重要です。

また、為替の急変や米国経済指標の悪化が起きると、反発がすぐに失速するリスクがあるため、関連ニュースをこまめにチェックする必要があります。

Q7. 初心者でも日経平均の反発局面を利用できますか?

初心者でも利用できますが、短期での値動きに振り回されないよう、エントリーの根拠を複数の指標で確認することが重要です。

特に、移動平均線・RSI・ボリンジャーバンドの3つは比較的分かりやすく、反発を捉える際の有効な目安になります。また、可能であれば少額から分散して買うことでリスクを抑えられます。

結論

日経平均株価が反発する理由は、ひとつではなく複数の要因が重なり合って起きるという点が重要です。

企業業績の改善

円安や米国金利低下などの外部環境

テクニカル指標の反発サイン

投資家心理の改善(リスクオン)

これらが同時に働いたとき、相場は力強く戻りやすくなります。

また、反発が「短期的な戻り」なのか、「上昇トレンドへの本格復帰」なのかを見極めるには、

米国CPIやFOMCなどの主要イベント

ドル円・米金利の方向性

外国人投資家の売買動向

TOPIXや出来高の強さ

といった情報を継続的にチェックすることが不可欠です。

最後に、投資判断で見るべきポイントを整理すると、

外部環境(米国金利・為替)

企業業績(決算)

需給(外国人投資家、先物のポジション)

テクニカル(移動平均線、RSI、出来高)

この4つをセットで確認することで、日経平均の反発が持続しやすいかどうかを総合的に判断できます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。