取引

EBCについて

公開日: 2025-10-22

ポートフォリオ運用は、証券バスケットを単一の取引として実行し、特に流動性の低い債券市場において、各証券を個別に取引するよりも大幅に低い取引コストと大幅に速い実行を実現するプロトコルです。

これはもはや実験的なニッチな分野ではありません。ポートフォリオ運用は現在、社債フローの重要な部分を占めており、調査によれば、最も流動性の低い金融商品の取引コストを約 40% 削減できることが分かっています。

この記事では、ポートフォリオ運用がなぜ重要なのか、それがエンドツーエンドでどのように機能するのか、その利点に関する実証的証拠、関連するリスクとガバナンスの要件、そして資産管理者とトレーディングデスク向けの実用的な実装プレイブックについて説明します。

ポートフォリオ運用が重要な理由

多数の小規模または流動性の低い証券を単一の取引可能な単位にまとめることで、断片化された流動性を集約します。

これにより、同等の名目元本に対する行ごとの方法と比べて、市場への影響と実行のスリッページが軽減されます。

これによって、1 つの交渉、1 つの決済ワークフローという運用が合理化され、運用コストと実行の遅延が削減されます。

つまり、大規模な複数証券フロー(リバランス、インデックス調整、負債管理)の場合、ポートフォリオ運用は、物流上の頭痛の種を単一の交渉によるソリューションに変えます。ただし、デスクがそれを適切に実行するための規模、分析、および取引相手との関係を備えていることが条件です。

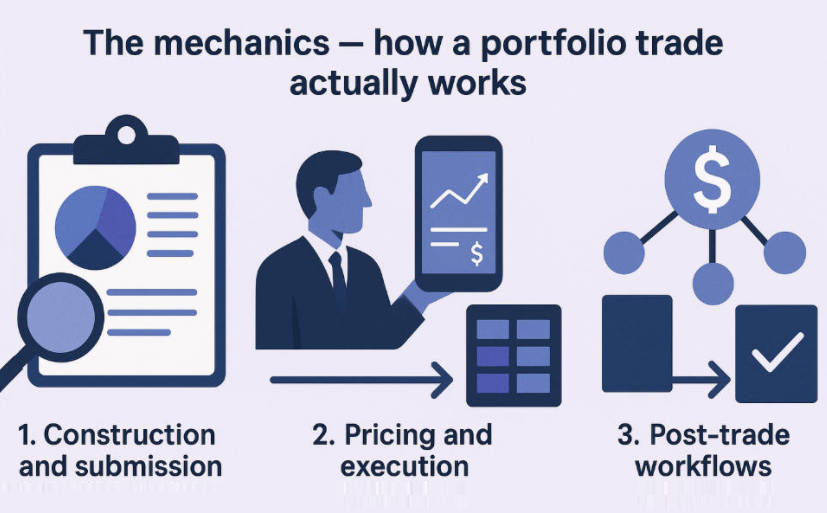

ポートフォリオ運用の仕組み

1. 構築と提出

ポートフォリオデザイン:

バイサイドは、流動性、適格性、ヘッジの意図でフィルタリングして、ユニバースとターゲットウェイトを選択します。

提出:

ポートフォリオは、単一の RFQ (見積依頼) として、または電子ポートフォリオ運用の場を通じて送信されます。

ディーラーの回答:

1 人以上のディーラーがバスケットの純リスクを計算し、ポートフォリオ全体のオールイン スプレッドまたは現金額を返します。

2. 価格設定と実行

オールイン価格:

ディーラーはバスケットを、純リスク、ヘッジコスト、予想される残余ポジションを反映した単一の価格(またはスプレッド)に変換します。

単線決済:

承認されると、ポートフォリオはパッケージとして実行され、その後、決済と報告のために個別の明細項目に差し引かれ/割り当てられます。

3. ポストトレードワークフロー

口座への割り当て、決済の照合、取引コストの分析は、単一の取引後プロセスとして実行されるため、手動による割り当てのオーバーヘッドと調整サイクルが削減されます。

経験的証拠 — データが示すもの

中心となる証拠は 2 つあります。

採用指標(ポートフォリオ運用がどの程度広く利用されているか)

実行によるメリット(どれだけ節約できるか)。

主な調査結果

学術研究および業界研究によれば:

ポートフォリオ運用により取引コストを合計で 40% 以上削減でき、最も流動性の低い債券で最大の利益が得られることがわかっています。

プラットフォームデータは急速な採用を示している:

Tradewebは、ポートフォリオ運用が2024 年 12 月の取引全体の約 11.4%を占め、2024 年には顧客の使用が大幅に増加したと報告しました。

市場レベルの指標は電子化の継続を確認している:

電子取引とポートフォリオフローが日中のパターンを変えるにつれて、1日の平均取引件数と平均取引規模は変化しました。

Coalition Greenwich/CRISILは、2024年に1日あたりの取引件数が増加し、平均取引規模がわずかに増加することを観測しました。

| メトリック | 価値 / 変化 |

| ポートフォリオ取引シェア(2024年12月) | プラットフォーム取引量の11.4%(Tradeweb) |

| コスト削減(ポートフォリオ vs 単一名義) | 平均で約40%の削減(流動性の低い債券の場合はさらに大きい) |

| 社債の平均日次取引数(2024年) | 1日あたり約125,700件の取引; 平均取引額 ≈ 382,000ドル |

注:上記の数値はプラットフォームおよび調査レポートに基づいています。個々のデスクの結果は、市場、バスケット構成、およびタイミングによって異なります。

ポートフォリオ運用が競争優位性となる方法

1.資産運用会社は、明確な戦略的目的のためにポートフォリオ運用を展開

1.資産運用会社は、明確な戦略的目的のためにポートフォリオ運用を展開

大規模なリバランスまたはインデックス追跡:少ないスリップで目標エクスポージャーを迅速に達成します。

リスクローテーション:フロントランニングを回避し、シグナルを制限するために、急速なセクター/信用品質の変化がバスケット取引として実行されます。

流動性ハーベスティング:ネットリスクを内部化またはヘッジするディーラーを介して、流動性の低いレガシー保有資産を現金またはヘッジ可能なポジションに変換します。

ETFヘッジループ:ポートフォリオ運用は ETF の作成/償還および二次市場の動向と相互作用し、流動性サイクルを強化します。

2. 実践的な経験則:

名目額と複雑性が十分に大きく、集約によって目に見えるコストと時間の節約が得られる場合は、ポートフォリオ運用を使用します。

バスケットが流動性の高い同質の証券で占められている場合は、利益がほとんど得られないため、避けてください。

リスクと規制に関する考慮事項

ポートフォリオ運用では、複数のリスクベクトルが 1 つの取引に集中するため、リスク管理は比例したものでなければなりません。

1.主なリスク

取引相手集中度:

単一のディーラーがバンドル全体に対してかなり大きな純リスクを負う可能性があります。

流動性のミスマッチ:

ポートフォリオには、ストレス下で異なる動作をする資産が含まれており、ヘッジ/時価評価の摩擦を引き起こす可能性があります。

モデル/運用リスク:

アルゴリズムによるバスケットの構築、マッチング、割り当てには、堅牢なデータ ガバナンスと制御が必要です。

市場の透明性と報告の問題:

大規模なポートフォリオ運用には繊細な注文フローが含まれる可能性があり、ディーラーと投資家は微妙な差異のある報告制度を求めてきました。

ゴールドマン・サックスが、混乱を招くシグナルを避けるため、大規模なポートフォリオ運用の公表を遅らせることを提案した際に、最近の議論が表面化しました。

2.規制の文脈

標準的な取引報告制度(例:米国のTRACE)では、タイムリーな開示が求められており、変更には市場の健全性を維持するために規制当局の承認と慎重な調整が必要になります。

実装プレイブック - ガバナンス、テクノロジー、人材

以下は、簡潔なチェックリストと、プレイブックを運用化する 2 番目の表です。

1. 取引前(ガバナンスと分析)

適格基準(サイズ、流動性のしきい値、アカウントの取り扱い)を定義します。

取引前分析を実行:予想される実行コスト、流動性フットプリント、相関ストレス テスト。

優先ディーラーと会場を特定し、キャパシティとヘッジ経路を確認します。

2. 実行(プロトコル)

優先電子会場または RFQ 経由でポートフォリオを送信します。マルチディーラー戦略とシングルディーラー戦略を検討します。

事前に総額価格を交渉し、割り当てルールを明確にします。

後でTCA(トランザクション コスト分析)を実行するために実行テレメトリをキャプチャします。

3. 取引後(管理とレビュー)

TCAとベンチマークを実行し、必要に応じてポリシーを調整します。

大規模なバスケットや珍しいバスケットをレビューするための実行委員会を維持します。

ディーラーパネルとテクノロジーを定期的に更新します。

| エリア | 必須の要素 | KPIの例 |

| ガバナンス | 文書化されたポートフォリオ取引方針、実行委員会 | % の取引が事前承認済み; ポリシー違反 |

| 分析 | 流動性スコアリング、ストレスシナリオ、TCAプラットフォーム | 予想コストと実現コスト |

| 相手先 | ディーラーのキャパシティ確認、交渉条件 | フィルレート; ヘッジコスト |

| テック | 電子RFQサポート、ストレートスループロセス | 見積依頼から確認までの時間 |

| コンプライアンス | レポートテンプレート、監査証跡 | 定時報告率 |

よくある誤解と反論

「ポートフォリオ運用は透明性を低下させます。」

反論:ポートフォリオ プロトコルは、大規模で流動性の低い項目の実行を改善しますが、規制の枠組み (および業界の提案) は、タイムリーな報告と市場の安定性のバランスを取ることを目指しています。

議論の中心は報告の排除ではなく、ウィンドウと閾値です。

「これは、非常に大規模なマネージャー向けのものです。」

反論:最大の絶対的利益は大口小切手にもたらされますが、プラットフォームの展開と電子流動性の向上により、中規模のマネージャーがプールされたワークフローまたは委任されたワークフローを通じてますます参加できるようになります。

未来 — テクノロジー、会場、市場構造

電子化がさらに進む

機械支援によるバスケット構築、予測流動性モデル、より優れたヘッジエンジンにより、実行リスクが軽減され、適格性が広がります。

競争の激化

プラットフォーム (Tradeweb、MarketAxess など) は、最良の実行アルゴリズム、接続性、ディーラー パネルを提供するために競い合っています。

規制の進化

報告窓口と大口取引の透明性、市場の健全性と流動性供給のバランスについて、引き続き協議が行われることが予想されます。最近の公開討論は、この敏感な問題を浮き彫りにしています。

結論

ポートフォリオ運用は、債券および大規模ポートフォリオ実行におけるイノベーションから主流のツールキットへと移行しました。

大規模で複雑なフローを扱う資産運用会社にとって、ポートフォリオ運用は単なる実行テクニックではありません。慎重に運用すれば、実行結果が向上し、ストレスのかかった市場における選択肢が確保される戦略的な手段なのです。

よくある質問

Q1. 一般的にコスト改善はどの程度ですか?

特に流動性の低い債券の場合、単一銘柄の RFQ と比べて取引コストが約 30~40% 低くなります。

Q2. どの資産クラスが最も利益を上げますか?

主に社債ですが、マルチアセットやハイブリッドバスケットでの利用が増加しています。

Q3. パフォーマンスはどのように測定すればよいですか?

TCA ダッシュボードを通じて、実行コストと取引前見積もり、約定率、時間効率を追跡します。

Q4. 単一ディーラーワークフローと複数ディーラーワークフローのどちらですか?

シングルディーラーはスピードと規模に適しており、マルチディーラーはより優れた価格発見を提供します。選択はバスケットの複雑さとディーラーの層によって異なります。

Q5. 遅延取引報告は標準になりますか?

議論中ですが、透明性を維持するために規制当局の承認と安全対策が必要です。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。