取引

EBCについて

公開日: 2025-08-01

シンガポールドル円(SGD/JPY)は近年、注目度が高まっています。観光やビジネス目的での往来、企業間の貿易取引など、シンガポールと日本の経済関係が深まる中で、為替レートの動きは個人・法人問わず大きな関心事となっています。この記事では、SGD/JPYの為替がどのような要因で動くのか、そして今後の見通しについて分かりやすく解説していきます。

シンガポールドル円レートの基本情報

シンガポールドル(SGD)は、シンガポール金融管理局(MAS)が通貨バスケット方式で管理する「管理フロート制」を採用しており、安定性を重視した運用がされています。一方、日本円(JPY)は「安全資産」として世界中で信頼されており、特に不安定な経済局面で買われやすい通貨です。シンガポールドル円の為替レートは、両国の経済指標や金利差に加え、米ドルとの連動性にも影響されることが多く、国際的な資金の流れが大きなカギとなります。

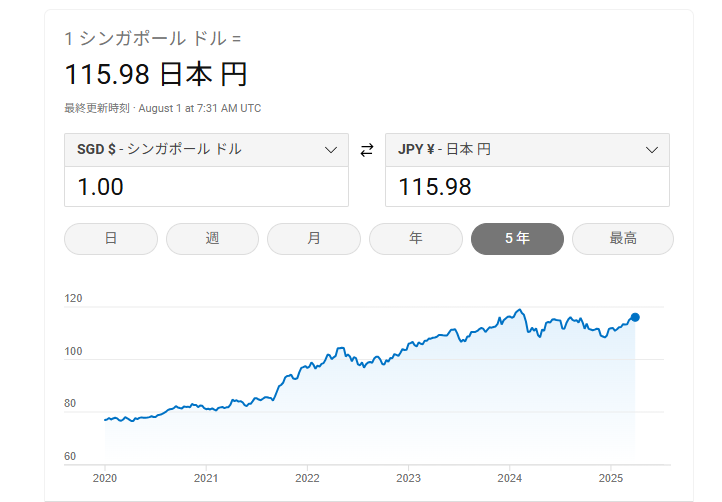

最近のレート動向(2023年〜2025年)

シンガポールドル円(SGD/JPY)のレートは、2023年から2025年にかけておおむね堅調な上昇トレンドを示しました。特に2024年半ば以降、日銀の緩和姿勢が続いたことによる円安圧力と、シンガポールの安定したインフレ抑制政策と経済回復が背景にあります。

チャートで見る推移:

2023年初頭:SGD/JPYは約97円前後で推移

2023年末:物価上昇とFRBとの連携を意識したMASの引き締め政策により、レートは約102円へ上昇

2024年後半:円が対主要通貨で下落する中、SGD/JPYも115円を突破

2025年初頭:一時的な調整が入りながらも、114円ほどを維持する強含みの展開

主な変動要因:

日銀(日本銀行):YCC(イールドカーブコントロール)やマイナス金利の長期維持により、円売り圧力が継続

MAS(シンガポール金融管理局):通貨バスケットの強化や為替帯域の引き上げなど、実質的な引き締め策によりSGDは堅調

インフレ率:日本は持続的なインフレ目標達成に苦戦、シンガポールは食品・エネルギー価格の上昇を早期に抑制

貿易収支:シンガポールはASEANとの貿易拡大により黒字基調、日本は輸入コスト増による赤字拡大が円安要因に

為替変動の傾向とタイミング:

円安要因:金利差の拡大、原油価格上昇、日本の実質賃金の停滞

円高要因(限定的):地政学リスク拡大時の一時的な円買い、安全資産志向の高まり

SGD高要因:MASによる通貨強化策、好調な経済指標、外貨準備の積極的な運用

SGD安要因(ごく一部):中国や米国の景気減速による貿易減退懸念

全体として、2023〜2025年のSGD/JPY相場は「円安+SGD高」の組み合わせによって上昇傾向にあり、為替差益を狙う中長期投資の対象として注目されました。

為替に影響を与える経済指標・要因

シンガポールドル円の為替レートは、両国の経済政策やグローバルな市場環境に大きく影響されます。特に以下の経済指標や政策動向が注目されます。

1.日本側:日銀の政策金利とYCC政策(イールドカーブ・コントロール)

日本銀行(BOJ)は長らく超低金利政策を維持しており、これは円安の大きな要因となっています。特に以下が注目点です:

政策金利の据え置きやマイナス金利の解除タイミング

為替市場は、日銀がいつ利上げに動くかに敏感に反応します。利上げが後ずれする場合、円売りが加速しやすくなります。

YCC(イールドカーブ・コントロール)

日銀は長期金利の上限を設定することで、金利の上昇を抑えています。これにより金利差が拡大し、相対的に円は売られやすくなっています。

2.シンガポール側:GDP、インフレ率、輸出統計などのマクロ指標

シンガポールは外需依存度が高いため、輸出動向やGDP成長率、インフレ率の管理が通貨政策に直結します。ポイントは以下の通りです:

GDP成長率

経済成長が堅調な場合、シンガポールドルは強含みます。ASEAN経済の回復やテクノロジー輸出の拡大が、近年のSGD上昇を支えています。

インフレ率

MAS(シンガポール金融管理局)は金利ではなく「通貨の価値」でインフレを調整する方式を採っており、インフレが高まるとSGDを高く誘導する傾向があります。

輸出統計

シンガポールは電子部品・化学製品・再輸出に強みがあり、輸出が好調だと通貨需要も増し、SGD高に作用します。

3.米ドル・人民元との相関性、そしてグローバル経済

シンガポールドルと日本円は、どちらも「米ドル」との関係性が深く、米国の経済動向にも影響を受けやすいです。また、人民元との結びつきも無視できません。

米ドルの動き

米ドル高局面では、SGDは米ドルに対して弱含むことがあり、間接的にSGD/JPYの動きにも波及します。また、FRBの政策金利動向は、SGD・JPYの相対価値を左右します。

人民元の動きと中国経済の影響

シンガポールは中国と密接な経済関係を持つため、中国経済の減速はSGDにとってマイナス材料となります。一方、人民元高が進めば、相対的にSGDも底堅くなりやすい傾向があります。

地政学リスク・原油価格・米中関係など

これらの外的要因も為替に影響します。たとえば、原油価格の高騰は日本の貿易赤字を拡大させ、円安要因となります。

これら複数の経済指標とマクロ要因が複雑に絡み合い、SGD/JPYのレートを形成しています。投資家や実需ユーザーは、それぞれの指標の変化に敏感である必要があります。

シンガポールドル円の見通し

今後のシンガポールドル円レートは、日銀とシンガポール金融管理局の政策金利差や経済成長の違いが大きく影響します。短期的には円安・SGD高がやや優勢と見られますが、中長期では日本の金融政策修正やASEAN経済の成長、観光需要の回復、地政学的リスクなどが絡み合い、レンジ内での推移や緩やかな変動が予想されます。

投資・両替における実践的ポイント

FX取引ではスプレッドが広がりやすい時間帯や流動性の低さに注意が必要です。観光やビジネスでの両替では、為替レートの動向を事前に確認し、円高のタイミングを狙うのがコツです。また、シンガポールドル建て資産は安定性が魅力ですが、為替リスクや現地の経済情勢も考慮する必要があります。

結論

シンガポールドル円は、経済の安定性や金利差に注目が集まっています。為替の動きを読むには、経済指標や政策金利の情報を押さえることが大切です。そして、自分が投資目的なのか、旅行や送金といった実需なのかによって、判断や対応の仕方も変わってきます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。